【晨星】月報:晨星基金市場月報 2021年4月

Morning Star

整體基金市場表現概述

四月份,全球金融市場重回風險追逐模式,雖然新冠肺炎疫情仍然反覆不定,但經濟指標顯示各國經濟正持續加快復甦的步伐。另外,由於美國聯準會 (FED) 一再強調目前並未看到通膨升溫的危險,短期內也無意收緊貨幣政策,使得公債殖利率從三月時的高點回落,投資人對股市估值可能過高的擔憂也隨之大幅消退,帶動市場資金回流各項風險性資產。在美國股市方面,良好的經濟指標與堅守鴿派立場的 FED 提振了市場的風險情緒,加上財報旺季的來臨也讓投資人期待優於預期的財報數字可以延續股市的上漲動能,不僅道瓊工業指數與 S&P500 指數在四月再創新高紀錄,科技股亦重新獲得買盤青睞,推升 NASDAQ 指數刷新二月時寫下的盤中歷史高點。歐洲股市在四月份跟隨美股漲勢同步走高,投資人忽略疫情對於歐洲經濟帶來的負面衝擊,而是將注意焦點放在企業財報與央行的利率政策上,心態上也更加偏向樂觀積極。亞洲各國股市在四月份的表現相對較為沉寂,除了台、韓股市在本地資金支持下仍有不錯的漲幅外,其他市場多數都是呈現平盤甚至下跌的格局。債券市場方面,隨著投資人對於 FED 提前升息的預期心理降低,以及美國政府公債殖利率自高點回落,第一季強勢升值的美元匯價在四月份出現反轉走弱走勢,市場資金又再度流向新興市場債券、高收益債券、可轉換債券等風險較高的券種,而美元的回貶則是讓非美元債券獲得額外來自匯兌的利益。

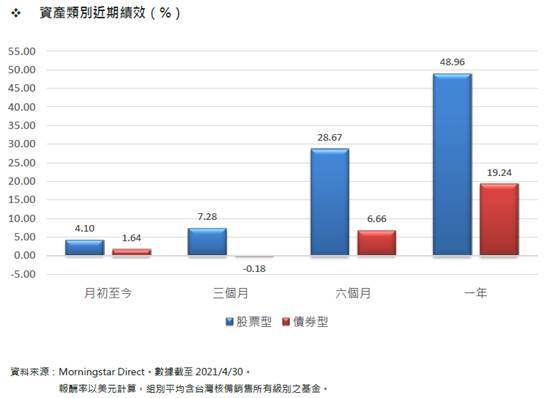

四月份,整體台灣核備銷售的股票型基金美元平均報酬率為 4.10%,而債券型基金的美元平均報酬率則是 1.64%。

美國股票

四月份,美國股市維持強勢上漲,延續前一個月的震盪走高格局,除了來自美國國內疫苗施打進度順利,疫情已經較冬季期間大幅減緩的消息支撐外,近期公布的多項經濟指標均顯示美國經濟已有加速復甦跡象,且先前投資人擔憂通膨壓力升溫可能迫使 FED 提前升息的想法,也在 FED 一再重申鴿派立場下逐漸平息,因而激勵投資人重回風險偏好模式。美國三大指數中,道瓊工業指數與 S&P500 指數分別上漲 2.71% 與 5.24%,持續寫下收盤歷史新高,至於以科技股為主的 NASDAQ 指數在市場資金回流大型成長股與科技股下,走勢亦再度轉強,四月份漲幅來到 5.40%,同時也一度刷新二月時出現的盤中歷史最高紀錄。

隨著拜登政府大力推動疫苗接種和財政刺激方案下,近期美國公布的多項經濟指標表現均十分強勁,其中三月 ISM 製造業採購經理人指數 (PMI) 上升至 64.7,服務業指數也來到 63.7,分別創下 37 年與 24 年以來的最高紀錄。另外,三月非農就業人口也大幅增加 91.6 萬人,不僅遠優於市場預期,同時也是去年八月以來的最大增幅,失業率則是降至 6% 的近一年新低,這些跡象都顯示美國經濟反彈力道已有加速跡象。

在美國經濟加速復甦下,先前投資人一度擔憂通膨壓力可能同步升溫,並迫使 FED 必須提前收緊貨幣政策,不過在 FED 於 4 月下旬舉行的例行決策會議中,決策官員不僅決議繼續維持聯邦基金利率目標區間在 0% 至 0.25%,以及每月 1,200 億美元的購債規模,並且在會後聲明中也再度強調受疫情影響最嚴重的產業仍然十分脆弱,至於通膨上升則是很大程度上反映了暫時性因素的影響。另外,FED 主席鮑威爾亦在記者會上重申,直到就業和通膨目標取得「實質性的進一步進展」前,FED 都不會改變現行的購債步調,上述聲明與言論大幅減緩了市場對於通膨升溫與利率上揚的擔憂,同時也解除了股市估值可能偏高的警報。

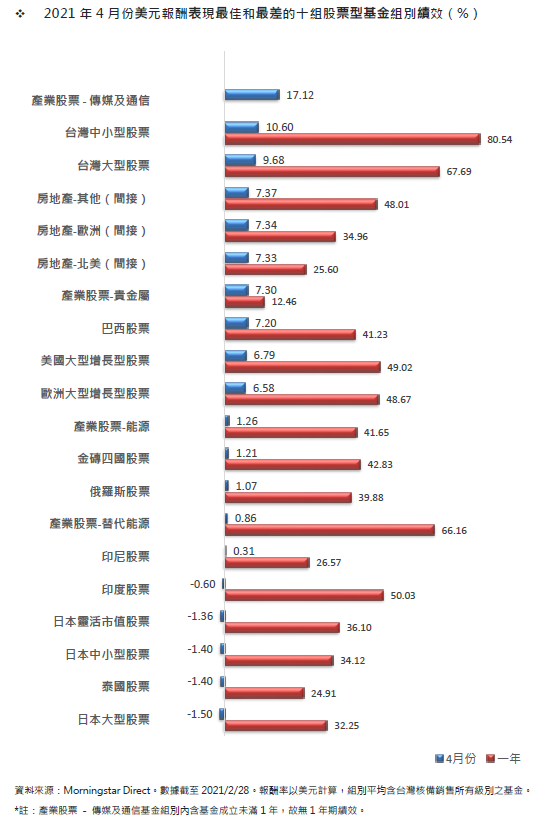

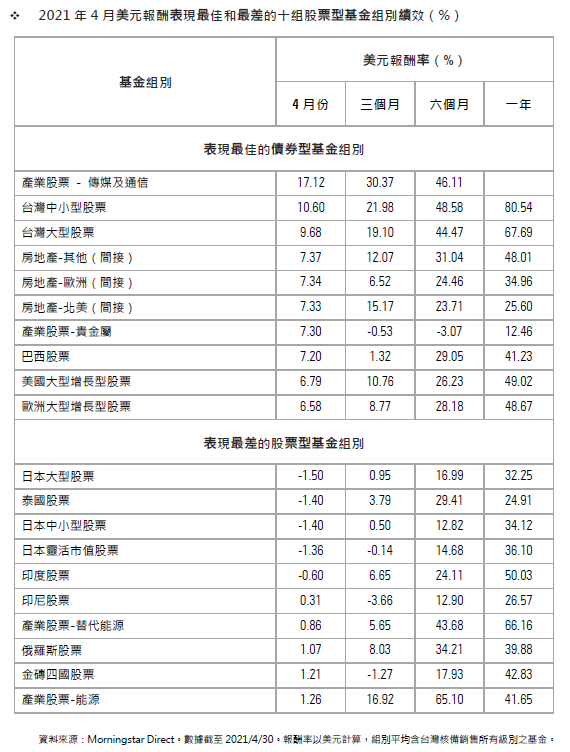

就基金組別的表現來看,美國一般股票型基金在四月份的美元平均報酬率介於 3.72%~6.79% 之間,其中大型增長型股票基金在科技股與成長股重新獲得買盤青睞下,過去一個月績效再度居於領先地位,但在第一季出現強勁反彈的小型股則是遭逢獲利了結賣壓的跡象,連帶造成小型股基金組別表現相對弱勢。

在產業型基金的部份,傳媒及通信基金在四月份平均上漲 17.12%,在所有產業型基金當中績效居冠,主因市場資金回流科技股的情況下,具備 5G 通信概念的個股股價紛紛大幅反彈所致。另外,隨著美國公債殖利率自高點回落,影響美元匯價由升轉貶下,激勵黃金價格在四月份反彈 3.6%,而白銀等其他貴金屬亦在四月出現上漲走勢,帶動貴金屬基金組別在四月份美元平均績效來到 7.30%,表現僅次於傳媒及通信基金組別。至於表現較差的產業組別類型部分,由於國際油價在第一季已經反彈至去年疫情爆發以來的高點,在目前全球疫情仍然反覆不定下,油價暫時欠缺進一步上漲的動力,能源股也因此面臨到修正壓力,拖累能源基金在四月份的走勢,該組別平均僅上漲 1.26%。另外,先前受惠於拜登政府友善環境政策而大幅飆漲的環境生態基金與替代能源基金,近期則是在投資人逢高獲利了結的情況下,四月份平均美元報酬率僅 2.53%、0.86%。

歐洲股票

歐洲股市在美股續漲及優於預期的經濟指標激勵下,四月份亦同步續創疫情以來的反彈新高,不過受到歐洲地區疫情不若美國樂觀的影響,加上市場資金回流成長股與科技股,導致歐洲股市中權重佔比較高的能源、金融、工業等舊經濟股票漲勢受到壓抑,整體表現亦不如美股亮眼,歐洲三大指數中的德國 DAX 指數在四月份僅小漲 0.85%、法國 CAC40 指數上揚 3.33%,英國股市在英國國內疫苗接種普及率較高,疫情比歐洲大陸地區改善較為明顯下,表現相對突出,富時 100 指數四月份漲幅則是來到 3.82%。

儘管歐洲地區疫情控制狀況仍不盡理想,歐元區第一季 GDP 亦再度季減 0.6%,落入雙底衰退的窘境,但最新公布指標卻顯示歐洲經濟進入四月份以後已有反彈跡象,其中由 IHS Markit 調查的歐元區 4 月份製造業與服務業 PMI 初值雙雙出現上揚,前者由 62.5 升至 63.2,創下歷史新高,服務業 PMI 則是由 49.6 回升至 50.3,重回 50 的景氣榮枯線以上,同時也是近 8 個月以來的最高水平,成為激勵歐股續漲的主因。不過,在歐元區整體 PMI 數字亮眼的同時,個別國家之間的表現仍不盡相同,其中身為歐洲經濟龍頭引擎的德國 4 月份綜合 PMI 反而是由 66.6 小幅回落至 66.4,法國綜合 PMI 則是在服務業強勁復甦的幫助下回升至 51.7 的 9 個月高點,這也使得德、法兩國股市在四月份的表現出現明顯落差。

在基金績效方面,區域型歐股基金在四月份以美元計算的平均報酬率介於 2.07%~6.58% 之間,與美股基金組別相同的是,歐洲大型增長型股票基金也是四月份表現最佳的基金類型,至於績效相對落後的則是新興歐洲股票基金,主要是受到俄羅斯股市表現不佳的影響;必須提醒的是,雖然區域型歐股基金的美元績效看似與美股基金不相上下,但其中有部分原因是受惠於歐元兌美元匯價升值的幫助,若是以原幣計算,歐洲大型增長型股票基金實際上只有上漲 4.47%,新興歐洲股票基金的平均獲利也縮水為 0.87%。至於在單一國家的部份,西班牙股票基金與法國中小型股票基金的 4 月份美元平均報酬率分別為 5.24% 與 5.17%,漲幅領先其他歐洲單一國家股票基金。至於績效表現相對落後的則是俄羅斯股票基金,四月份以美元計算的平均報酬率只有 0.10%,主因能源股在 4 月面臨獲利了結的賣壓,使得能源類股佔比重較大的俄羅斯股市的表現也受到影響。

亞洲股票

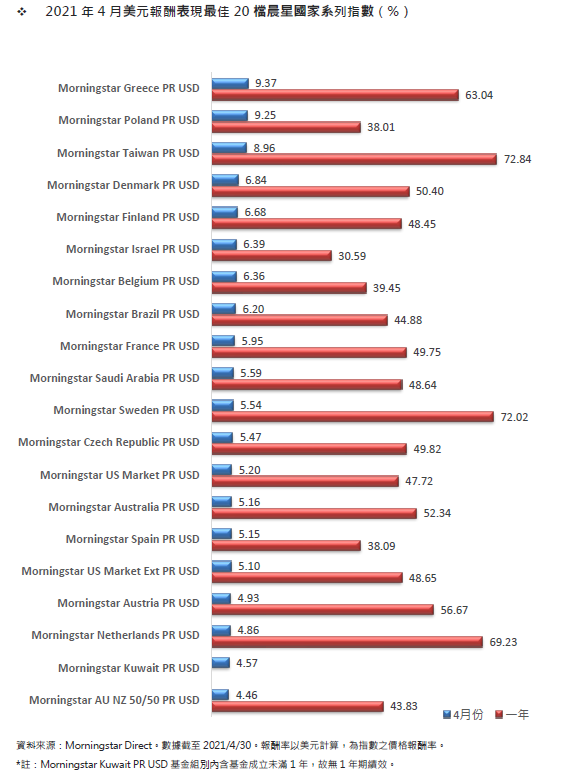

亞洲各國股市在四月份表現強弱不一,由於外資在亞洲地區仍以賣超動作為主,市場整體看來呈現跌多於漲的局面,其中台、韓、越南股市在本地資金持續瘋狂炒股的情況下尚能延續多頭行情,台灣加權指數、南韓綜合指數、越南股價指數在四月份分別上漲 6.91%、2.82%、4.02%。但同屬大中華區域的中國 A 股市場持續受制於人民銀行回收流動性,以及中央政府針對美團、騰訊等網路電商業者進行反壟斷調查並祭出罰款的影響,股市於四月份維持量縮整理的格局,上證指數僅僅小漲 0.14%。

在其他市場方面,日本股市在國內疫情持續延燒,東京奧運前途未卜,以及日圓回升對出口商獲利帶來負面影響下,股市面臨獲利了結賣壓,日經指數四月份總計下跌 1.25%。印度股市因為國內疫情迅速惡化,每日新增病例數創下 40 萬人以上的全球新高紀錄,隨著國內醫療系統不堪負荷面臨崩潰邊緣,國內各項經濟活動亦大受影響,衝擊印度股市在四月份下跌 1.46%。

就亞洲股票基金的績效來看,區域型股票基金在四月份的美元平均報酬率介於 2.14%~5.63% 之間,其中以大中華股票基金與太平洋區不含日本股票基金績效表現居冠。不過,亞洲不含日本股票基金與東協股票基金於四月份表現相對落後,主要是受到印度與東南亞股市在四月份大幅修正的影響。在單一國家或市場的部份,台灣中小型股票基金與台灣大型股票基金在四月份的平均漲幅分別來到

10.60% 與 9.68%,績效在亞洲單一國家基金中持續保持領先。另外,越南股票基金的美元平均報酬率也有 6.38%,表現僅次於台灣中小型股票基金與台灣大型股票基金,至於績效最差者則多為日股相關基金,包括日本靈活市值股票基金、日本中小型股票基金、日本大型股票基金四月份以美元計算平均虧損了 1.36%、1.40% 與 1.50%。

債券市場

四月份,全球債市止跌回升,雖然經濟數據顯示全球景氣已逐漸擺脫冬季疫情的影響呈現加速復甦,但公債殖利率並未延續第一季時大幅攀升的走勢,主因 FED 強調目前看到通膨率上揚皆屬短期因素影響,並重申在就業與通膨尚未確定達標前,都不會調整現行的量化寬鬆政策。另外,歐洲央行也表示將繼續維持自 3 月開始實施的加碼購債措施,推升主要國家公債殖利率由近 14 個月以來的高點回落,其中美國 10 年期公債殖利率便自第一季末的 1.75% 一度下滑至最低來到 1.53%,因而帶動整體市場的利率水平均同步下降。

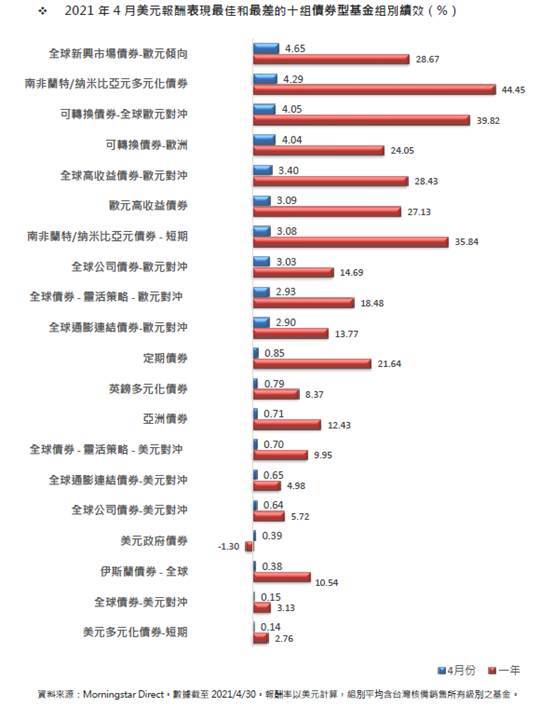

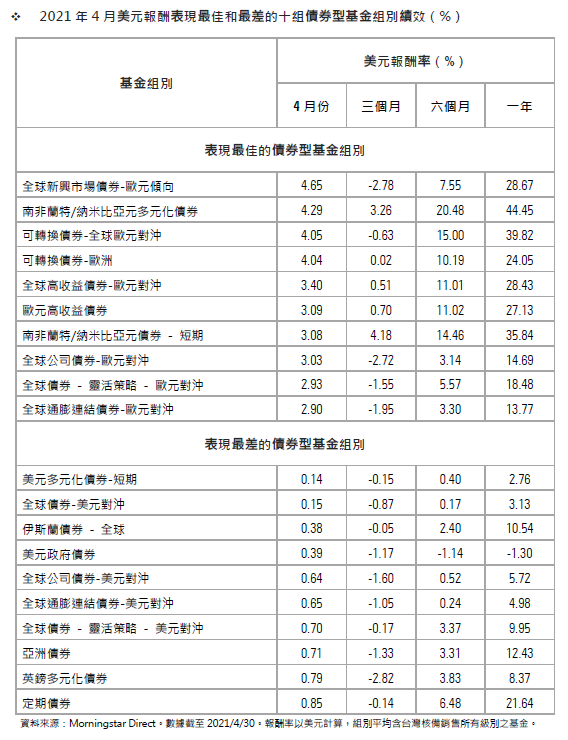

觀察不同類型債券基金以美元計算的績效,隨著公債殖利率下滑拉開了與信用債的利差空間,加上全球金融市場重回風險追逐模式的情況下,高風險的新興市場債券、可轉換債券與高收益債券再度見到資金回流,此三類基金也普遍在四月份提供投資人不錯的回報,尤其新興市場債券基金在美元回貶下更是獲得額外的匯兌收益,例如南非蘭特多元化債券基金在四月份的美元平均報酬率來到 4.29%,在所有債券基金類型中高居績效排行第二名的位置,但其中便有將近 2% 的報酬都是來自匯率轉換產生的利益。

在績效相對落後的基金類型方面,由於市場資金普遍流向收益較高的信用債券,政府公債與投資級債券在收益率偏低的情況下,相對較難受到投資人青睞,價格漲幅也受到一定的限制,特別是以美元計價的債券表現更為弱勢,像是美元多元化短期債券基金、全球債券 - 美元對沖基金、美元政府債券基金在四月份的平均報酬率便分別只有 0.14%、0.15%、0.39%,成為四月份表現較差的三種債券基金類型。

©2021 晨星有限公司。版權所有。晨星提供的資料:(1) 為晨星及 (或) 其內容供應商的獨有資產;(2) 未經許可不得複製或轉載;(3) 純屬研 究性質而非任何投資建議;及 (4) 晨星未就所載資料的完整性、準確性及即時性作出任何保證。晨星及其內容供應商對於因使用相關資料 而作出的交易決定均不承擔任何責任。過往績效紀錄不能保證未來投資結果。本報告僅供參考之用,並不涉及協助推廣銷售任何投資產 品。

- 講座

- 公告

上一篇

下一篇