【晨星】月報:晨星基金市場月報 2021年5月

Morning Star

整體基金市場表現概述

5 月份,全球金融市場再度陷入來回震盪走勢,雖然歐美地區新冠疫情在疫苗加速施打下逐漸平緩,但亞洲國家的疫情卻有轉趨嚴重的跡象。另外,美國物價升幅超乎預期也加深投資人對通膨升溫的疑慮,導致市場風險情緒出現降溫,風險性資產一度面臨沉重的獲利了結賣壓,但隨後在美國聯準會 (FED) 持續淡化通膨言論奏效下,投資人的緊張情緒獲得舒緩,市場走勢也恢復平穩。美國股市方面,疫情趨緩與景氣復甦持續引導市場資金流向景氣循環股,推升道瓊工業指數與 S&P 500 指數再度寫下新高紀錄,不過受到通膨數據升溫的影響,科技股因高估值問題再度遭到投資人拋售,NASDAQ 指數因而呈現逆勢下跌的局面。歐洲股市 5 月份走勢強勁,主要受到疫情解緩下,各國可望陸續解除或放鬆各項封鎖措施,帶動能源與其他景氣循環股股價大漲,以舊經濟為主的歐洲股市也邁向歷史新高。亞洲各國股市五月份的表現與歐、美市場走勢分歧,台灣與部分東南亞各國因疫情復燃,股市表現受到壓抑,但越南、中國等其他市場則是在內資積極買進下呈現不錯的漲幅。債券市場方面,能源與原物料價格上漲,以及通膨疑慮再起使得抗通膨債券獲得市場資金青睞。此外,新興市場債券與非美元計價債券在美元持續走軟下也有著不錯的升幅,但在各國央行未來已不太可能有更進一步降息措施下,收益率偏低的政府公債與投資級債券則是表現平平。

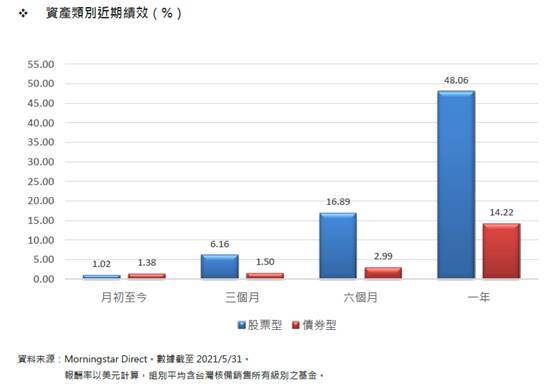

整體而言,台灣核備銷售的股票型基金在 5 月份的美元平均報酬率為 1.02%,而債券型基金的美元平均報酬率則是 1.38%。

美國股票

5 月份,美國股市大致上仍延續多頭走勢格局,隨著疫苗接種率不斷提高,聯邦與部分州政府陸續解除口罩禁令,各項經濟與民生活動也逐漸恢復正常,投資人正面看待經濟復甦前景,支撐美股持續向上攀升,儘管月中的通膨數據意外大幅攀升,一度引發投資人恐慌,但在 FED 官員積極安撫並強調無意提前收緊貨幣政策下,市場很快便宣告止跌回穩。三大指數中的道瓊工業指數與 S&P500 指數在原物料與景氣循環股大漲帶動下,5 月分別上漲 1.93% 與 0.55%,並持續寫下收盤歷史新高,至於 NASDAQ 指數因科技股在月中再度遭到投資人拋售的影響,雖然稍後迅速反彈回升,但整個 5 月份仍下跌 1.53%。

美國國內疫情持續朝正面方向發展,在拜登政府加速推動疫苗接種下,美國疫苗接種率不斷向上攀升,截至 5 月 26 日為止,白宮宣布已有半數美國民眾完成 2 劑疫苗的完整注射程序,而美國國內每日新增確診人數的 7 天平均值也降至去年 6 月以來的最低水平,同時包括加州在內的多個州政府也陸續宣布已完成 2 劑疫苗注射的民眾可不受強制戴口罩命令的約束。在疫情持續減緩的情況下,美國國內各項經濟與民生活動逐漸恢復正常,勞動市場數據也見到大幅改善,5 月 27 日公布的一週初次請領失業救濟金人數降至 40.6 萬人,為自去年疫情爆發以來的最低水平,顯示美國經濟可望在民間消費回升下加快復甦腳步。

然而值得注意的是,由於市場需求回升,但供應鏈的缺貨問題尚未獲得解決,導致美國國內通膨壓力急速攀升,4 月份消費者物價指數與生產者物價指數分別較去年同期增加 4.2% 與 6.2%,創下自 2008 年與 2010 年以來的最大升幅,讓投資人再度擔憂通膨升溫將迫使 FED 提前收緊貨幣政策,股市因而受到衝擊,一度出現急跌走勢。儘管物價升幅已顯著超過 FED 設定的 2% 目標,但多位 FED 官員仍陸續發言淡化通膨疑慮,包括 FED 理事 Lael Brainard 就強調目前物價上升主要是受到財政紓困、經濟解封、供應鏈瓶頸等暫時性因素的影響,並認為長期通膨水平仍在 FED 設定的目標範圍內。

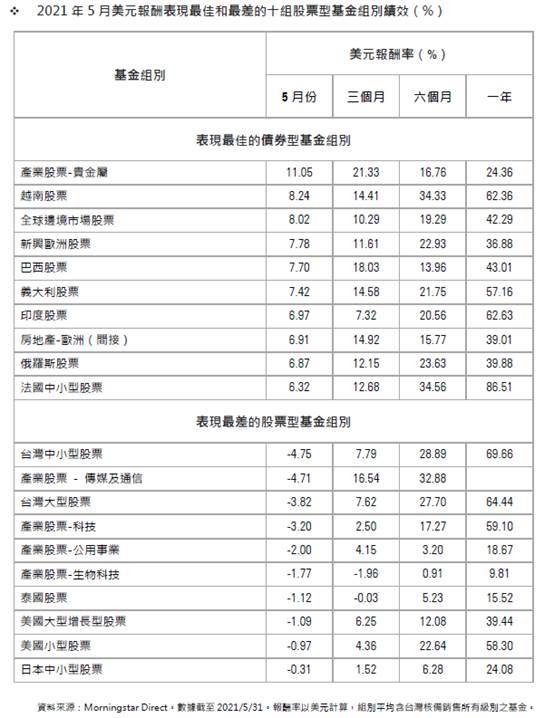

就基金表現來看,美國一般股票型基金在 5 月份的美元平均報酬率介於 - 1.09%~2.20% 之間,隨著市場資金持續流入景氣循環股與價值型股票,大型價值型股票基金的績效居於領先地位,而在市場風險情緒稍見降溫下,大型成長股票型基金與小型股票型基金表現相對弱勢。

在產業型基金部份,由於美元匯價持續走軟,與美元走勢呈現反向關係的黃金價格大幅回升至每盎司 1,900 美元以上,過去一個月漲幅超過 7%,也帶動貴金屬基金在 5 月份的平均績效來到 11.05%,表現居所有產業型基金之冠。另外,隨著歐美國家經濟陸續解封,以及市場需求的回升,國際油價也再度反彈至接近去年疫情爆發以來的高點,激勵能源類基金在 5 月份平均上漲 5.65%,表現僅次於貴金屬基金。至於績效落後的產業型基金部分,在 4 月份表現最佳的傳媒及通信基金,則在 5 月份下跌 4.71%,績效表現呈現大起大落的走勢。

歐洲股票

與美股情況類似,歐洲股市 5 月份亦在各國疫情趨緩,經濟陸續解封下,包括能源、汽車、工業、金融等景氣連動類股,都見到市場資金持續流入,但通膨升溫的疑慮並未對歐股帶來太大影響,反倒因漲價議題而被視為對景氣循環股有利的因素,因而帶動整體歐洲股市全面上揚。歐洲三大指數中的德國 DAX 指數在 5 月份上漲 1.88%,法國 CAC40 指數的漲幅也來到 2.83%,英國股市在 4 月份表現相對突出,但 5 月份則是面臨高檔獲利了結賣壓,漲幅僅有 0.76%。

相較於美國股市,歐洲地區的疫苗接種率雖然不及美國,但整體看來已有不錯的進展,包括英國已有近 7 成民眾至少接種一劑疫苗,並有 36% 的民眾完成兩劑疫苗的接種。另外,法國亦有大約 3 成民眾已接受過第一劑疫苗的接種,而隨著疫苗接種率逐漸提升,歐洲地區新增新冠肺炎確診病例數在過去一個月已大幅下降 60%,這也促使各國政府陸續宣布放鬆管制措施,其中英國已暫定在 6 月 21 日完全解封,法國則規劃在 6 月底時解除所有防疫限制措施。

隨著歐洲地區疫情趨緩及各國政府陸續解封,歐洲經濟可望擺脫冬季的谷底重返復甦道路,尤其企業獲利更是領先出現強勁回升,市場預估歐洲 600 大企業的第一季獲利將大幅成長超過 90%,尤其循環性消費、工業、金融等產業更是會出現三位數的成長幅度,是 5 月份激勵相關個股股價大漲的最主要原因。

在基金報酬表現部分,區域型歐股基金在 5 月份以美元計算的平均報酬率介於 3.09%~7.78% 之間,整體表現明顯優於美股基金,部份原因也是受益於歐元兌美元升值帶來的匯兌收益,其中新興歐洲股票基金在俄羅斯股市的帶領下成為 5 月份表現最佳的類型。至於績效表現相對落後的基金組別,則是歐洲大型成長股票型基金與歐洲不含英國中小型股票基金。單一國家的部份,義大利股票型基金與俄羅斯股票型基金的 5 月份美元平均報酬率分別為 7.42% 與 6.87%,漲幅領先其他歐洲單一國家股票基金,表現相對落後的則是北歐中小型股票基金與德國股票基金,5 月份以美元計算的平均報酬率分別為 1.52% 與 2.96%,但其中多數都是來自匯率換算的貢獻,若以原幣計算則兩者實際上並無多少獲利可言,北歐中小型股票基金甚至還落入虧損的局面。

亞洲股票

亞洲各國股市 5 月份走勢依舊分歧,且整體表現不如歐美市場,主因亞洲各國在疫苗接種率普遍偏低,加上近期許多國家的疫情又有再度惡化的趨勢,尤其台灣在維持長達近一年優異的防疫成績後,5 月份突然爆發大規模本土社區感染,市場信心遭受嚴重衝擊。同時,前一段時間散戶投資人大量進行槓桿操作,在突發性利空來襲下引發短暫的流動性危機,台灣加權指數在短短一週內暴跌超過 2,000 點,之後雖然隨著疫情稍獲控制帶動市場止跌回穩,但整個 5 月份台股總計下跌 2.84%。

相較於台灣與多數東南亞市場因為國內疫情的惡化導致股市受挫,在 4 月份表現不佳的中國、香港、印度股市反倒出現不錯的升幅,主要因為先前壓抑市場的利空因素影響逐漸鈍化,本地資金趁低價重新入市,帶動各國股市反彈回升,印度股市於 5 月份大漲 6.36%,中國大陸的上證指數表現次之,5 月份漲幅來到 4.89%,香港的恆生指數也有超過 1% 的漲幅。不過,相較於上述市場,越南股市在國內疫情相對穩定,散戶投資人追逐風險意識居高不下的情況下,5 月份漲幅高達 7.15%,是亞洲區表現最為吸睛的市場。

就亞洲股票型基金的績效來看,區域型股票基金在 5 月份的美元平均報酬率介於 0.09%~2.42% 之間,其中以亞洲不含日本中小型股票基金表現最佳,而東協國家股票型基金的績效則是相對落後。在單一國家或市場的部份,如同前面所述,越南股票基金與印度股票基金在 5 月份的平均漲幅分別來到 8.24% 與 6.97%,績效在亞洲單一國家基金中居於領先地位,至於績效最差者則以台股相關基金為主,包括台灣大型股票基金與台灣中小型股票基金組別於 5 月份以美元計算的平均下跌幅度分別為 3.82%、4.75%。

債券市場

5 月份,全球債市整體表現優於股市,雖然通膨升溫議題一度引發市場動盪,但在 FED 官員陸續出面談話淡化通膨疑慮後,美國公債價格再度反彈回升,10 年期公債殖利率緩步下降至 1.55%~1.70% 的整理區間下緣,加上投資人看好全球經濟在疫情趨緩後可望加快復甦腳步,因而帶動信用債市與公債間的利差進一步縮減,尤其美元匯價持續走弱,美元指數再度跌破 90 整數關卡,使得市場追逐風險意識隨之升高,促使資金流向新興市場債券與其他非美元債券。

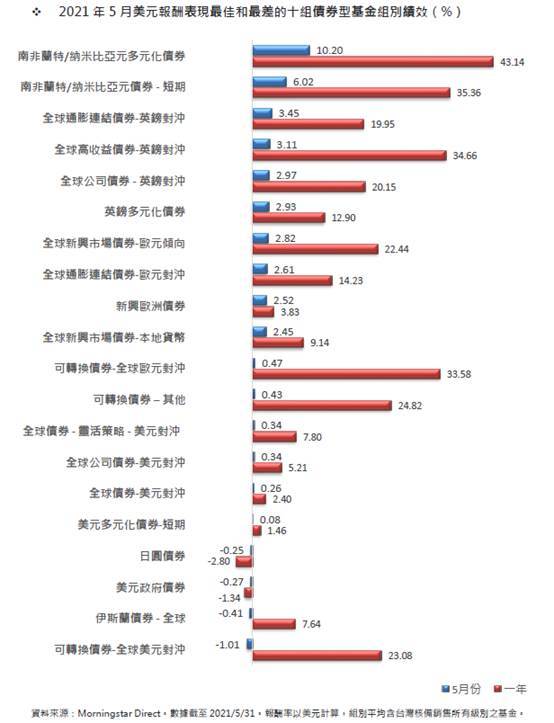

觀察不同類型債券型基金以美元計算的績效,受到美國 CPI 與 PPI 升幅超出預期的影響,市場一度通膨警鈴大作,導致抗通膨債券獲得資金追捧,各類型通膨連結債券基金在 5 月份的美元平均報酬率介於 0.90%~3.45% 之間,整體表現不差。另外,在美元走貶的環境下,新興市場債券除了見到國際熱錢的回流,同時還能帶給投資人額外的匯兌收益,各類型新興市場債券基金在 5 月份以美元計算的平均漲幅也有 1.05%~2.82%,尤其南非蘭特多元化債券基金與南非蘭特短期債券基金的美元平均報酬率更高達 10.20% 與 6.02%,其中光是匯率因素便貢獻了將近 6% 的漲幅。

在績效相對落後的基金類型方面,由於全球股市,特別是科技股一度因通膨疑慮升溫而遭到投資人拋售,連帶影響與股市連動程度較高的可轉換債券也表現不佳,各類型可轉換債券基金在 5 月份的美元平均報酬率落在 - 1.01%~1.59% 的範圍,為少數帶給投資人虧損的債券基金類型。此外,若是不考慮匯率因素影響,包括歐元政府債券基金、美元政府債券基金與日圓債券基金在 5 月份平均下跌 0.25%、0.27% 與 1.79%,顯示在市場資金持續追求高收益的情況下,收益率偏低的投資級債券與政府公債相對較不受到投資人青睞。

©2021 晨星有限公司。版權所有。晨星提供的資料:(1) 為晨星及 (或) 其內容供應商的獨有資產;(2) 未經許可不得複製或轉載;(3) 純屬研 究性質而非任何投資建議;及 (4) 晨星未就所載資料的完整性、準確性及即時性作出任何保證。晨星及其內容供應商對於因使用相關資料 而作出的交易決定均不承擔任何責任。過往績效紀錄不能保證未來投資結果。本報告僅供參考之用,並不涉及協助推廣銷售任何投資產 品。

- 七期資金終點,The Lume資產跳板!

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇