【邱志昌專欄】航運、鋼鐵與金融!

首席經濟學家 邱志昌 博士

壹、前言

根據諸多鉅亨網外電翻譯報導,美國通貨膨脹程度似乎相當嚴肅。美國聯準會 Fed 在 4 月 6 日,公布了之前台北時間 3 月 16 日,那一次開會紀要;其中竟然提到,多數成員建議從下個月,5 月份開始升息與收縮資產負債表的內容,每個月要收縮資金達 950 億美元,並且每次開會中決議升息兩碼;甚至還有報導還提到,要升息與收縮資產負債表,程度多到股市可能會崩跌程度,才能喝止這場通貨膨脹?!覲見這次在美國消費市場所感受到的通膨,其火熱程度可能已到無法忍受地步。

貳、Fed 鴿派完全絕跡!

連長久以來、一向支持寬鬆貨幣政策、與低利率的 Fed 理事布蘭納德 (Lael Brainard),多建議要迅速升息、積極進行緊縮;她說通貨膨脹實在是太嚴重了。因為現在 Fed 的資產負債表金額,Fed 的購買公債已從 2008 年之前 4,500 億美元,經歷多年的寬鬆、又緊縮、緊縮又大寬鬆,總金額高達 9 兆多美元了。因此這次收縮一定要比,2017 年到 2019 年資產負債表金額的收縮金額,即將每個月 500 億美元、擴大到 950 美億元、達一倍以上才能有效。布蘭納德女士說:迅速進行收縮寬鬆資金、與穩健進行升息才能喝止通貨膨脹。

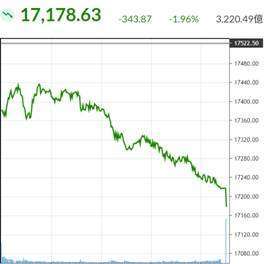

連 Fed 最鴿派的成員多已這樣說,難怪近期美國與台灣股市殺聲隆隆;外資在 4 月 7 日竟然一天拋售台股,賣超達 540 億元台幣以上。台灣央行表示,2022 年 3 月份、資匯出的金額至少 3,500 億元新台幣,央行還強調、這是自 2021 年 3 月以來最大月單量、這也造成新台幣貶值了 2.05%。台股 4 月 7 日當天一開盤、一路砍殺到最後、大盤指數大跌 343.87 點,成交量高達 3,220.49 億元。看來美國金融市場已被通膨,嚇到風聲鶴唳地步了;這其實由美國 10 年期公債殖利率,步步攀高的趨勢就可以看得出來。

目前股、債市與金融市場,多預期 2022 年 5 月份時,Fed 的利率決策 FOMC 會議,會提出一項收縮計劃表;收縮的標的是停止,對美國政府國債 (Bond) 與抵押債券 (MBS) 的購買,這次的速度要比上次 2017 年時顯著快。依據 Fed 理念,美國通膨幅度、消費者物價指數 (CPI) 年增率的警戒臨界值為 2%:但此次從 2021 年以來,通膨指標 CPI 月年增率,從 2021 年 3 月的 3.9% 年增率開始,不斷地每月上揚、至 2022 年 2 月達 7.9%。目前又與上石油大國俄羅斯、與歐洲糧食生產國烏克蘭兩國戰爭,能源與糧食價格齊揚,這將成為美國 40 年以來最嚴重的通貨膨脹。

叁、全球化 (Globalization) 確認結束於 2018 年 1 月 29 日!

嚴格而言,美國消費者物價上揚,其實自 2018 年 1 月 29 日,美國向中國宣告貿易戰爭就已開始。美國在 2018 年下半年之後,將中國大陸輸入美國幾千項產品,加徵至少 15% 到 25% 貿易進口關稅:這些 Made in China 產品,被課徵高關稅後、進入美國大賣場,中國生產廠商就想辦法、將這些關稅轉嫁給美國市場的消費者。2018 年 1 月 29 日就是標示,在美國自己手中、結束了自己二次大戰後建國初衷、即自由民主的全球化結束。

到目前為止,美國還是全球霸主、靠著:軍事力量、政治強權、與 IMF 規範黃金的替代貨幣就是美元、與全球高科技產品。但這全球最強大的強權,並不是沒隱憂;在內政與外交上,歷任美國總統政績,大多以外交事務為績效;內政事務上大多由各部門分工處理。彰顯美國政績的主要 KPI 為全球經濟成長,與國際全球局勢的穩定與否;因此美國歷屆總統的任務是,好好地治理世界經濟政治的和平發展。但這樣長期以來卻疏於,經營美國自己國家的現代化基礎建設;近期二十多年以來,中國與亞洲國家經濟現代化越來越顯著,最後美國發現、美國的國內基礎建設、已落後在中國大陸之後。於是美國不得不展開保衛自己、全球霸權的經濟制裁措施,從 301 法案、智慧財產權、及匯率調查報告,所有的國際貿易制裁手段,多無法規範中國經濟科技與金融火熱發展後,終於不得不發動對中國貿易戰爭。川普終結全球化是暫時的?還是會成為未來長期常態?

我們認為,依照美國現行的政治體制,每四年一次政黨輪替的選舉,常理而言應該會是很有彈性,不會造成永久性現象。但近四年以來,適巧 2020 年 COVID-19 疫情、與烏克蘭戰爭不斷撕裂,美國與歐盟及印太聯盟,顯然組成一個與中國、俄羅斯等價值觀念迥異的對立團隊。這樣政治對立所造成的後果,就是國際經濟貿易比較利益逐漸消失,彼此擅長的低生產成本、無法透過貿易互換,最後造就全球無法貨暢其流、物價上揚的溫床。

肆、結論:如果台灣央行也跟進?台股有何變遷?

雖然通膨可能持續幾年時間,但是名目經濟成長仍然持續進行,並沒有出現所謂停滯性通膨,只是當名目成長扣除通膨 CPI 年增率,實質的經濟成長率,將可能由正值轉為負值成長;而如果這種情況延續,則便是停滯性通膨 (Stagflation),它的現象就是實質成長率衰退。目前以數據檢視與情事預估,停滯性通膨並尚未發生;但我們發現在,超商的飲料多已自 2022 年 4 月初開始,開始漲價。例如與可口可樂同樣生產工廠的雪碧飲料,一罐雪碧已由 29 元上揚至 35 元,上揚的幅度約為 20%;此一漲價措施等同宣告,夏季的飲料將會一起調高售價。這不啻也告訴社會大眾,通貨膨脹可能延續至 2022 年的第二季、甚至是第三季;在炎熱的夏季中,飲料價格同步上揚。

在上述這些情事之下,我們注意到的不僅是 Fed 的緊縮,連台灣央行本國的貨幣政策多得注意。以台股目前類股結構趨勢,顯然央行升息是對電子股不利,但對以利差為利潤的金融類股、或是運輸類、鋼鐵類股,卻有可能是利多尚未出盡;這與美股道瓊及 NASDAQ 趨勢逐漸的分道揚鑣,其趨勢極有可能是一致的。

(聲明:本文僅為財務理論驗證,並非投資建議書,不為任何引用本文做政策抉擇、與投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇