首席經濟學家 邱志昌 博士

登天難、求人更難;很多企業家從空手起家,總是有各自的短期戰術、與長期戰略。但要經營一家企業不是有錢、有人才、有市場就可以;在天時、地利、人和等等多樣變數中,天時與人和的長期掌握與經營最為重要。投資股市也一樣,除非只用被動投資策略;即是 ETF 的指數型基金,否則就得進入選股的過程。就近期時空背景而言,選股需要的有四種篩選工具:一為 2021 年結算的「每股稅後盈餘」(以下簡稱:EPS),二為 2022 年的預估 EPS,三為今年即將配發的現金股利,四為該公司當前股價的市價淨值比 (以下簡稱:PB) 是多少倍;這四種工具去衡量標的公司的合理股價。其中以 PB 法最為核心,市價低於理論股價則買進,高於理論價格則賣出。

為何 PB 法是衡量合理股價核心衡量指標?

P 為市價、也就是每股股價,而 B 則為每股淨值 Book Value 的簡稱;PB 的意義是這家公司的市場價值,究竟是公司的基本價值的幾倍。所謂「基本價值」就是股東權益,除以公司發行在外流通股數、股本資本額的意思;也就是每股股東權益意思。將每股股價除以每股股東權益,等同一家公司總價值除以股東權益。

要體會 PB 選股的價值,其關鍵在於對股東權益的認知;其實它就是一個簡單的會計學,資產負債表觀念中、一個平衡公式的互動運用。資產負債表是:(資產) 等於 (負債) 加上 (股東權益);因此股東權益等於資產減掉負債。進一步白話,假設將這家公司全部清算掉的話,每股股東可以拿到多少價錢。公司法規定當然一家公司多是永續經營,不可能是有期限經營。即使在諾貝爾經濟學家 Melton 的 BS 模型中,他以替代變數法,將資產當成是選擇權的買權;而將負債當成是選擇權的賣權。但要解散公司是很不容易、幾乎是不可能,因此財務風險理論中,當公司的總市值小於負債總值時,就是這家公司有「違約」(Default) 風險,所謂「違約」是有無法繼續經營的風險,債權人將擔心危及其債權。

當然每股股東權益也是,隨著公司營運的好壞與時俱變;若要將這道理明白,則要從記帳簿記學的,記帳過帳的借貸雙方紀錄開始,並且弄清楚損益表與資產負債表之間的關係。如果每一季的損益表結算時利潤增加,則會過帳到股東權益中、每股股東權益、或每股淨值就會增加;反之則會減少。在 2020 年 3 月 Fed 為救援 COVID-19 疫情,執行無限量寬鬆政策之後,全球錢滿為患、而美中貿易戰爭仍然持續,當時台灣上市公司漁翁得利、獲利大幅增加;尤其是 2021 年的獲利更是豐碩,每股盈餘動輒 幾十元,半導體與 IC 設計公司每股淨值大幅增加。因此大多具備,今年配發較高現金股息的能力,殖利率多還可以維持一定的吸引力,一定超過一年期定存利率 1%。台股電子與半導體、IC 設計類股、或是外資持股比率較高的股票,其殖利率多要與美國 10 年期公債殖利率做比較,高於此項數據的才能吸引投資者;目前美國 10 年期公債殖利率,已經從 2020 年 3 月的 0.5% 上揚到 2.87%。

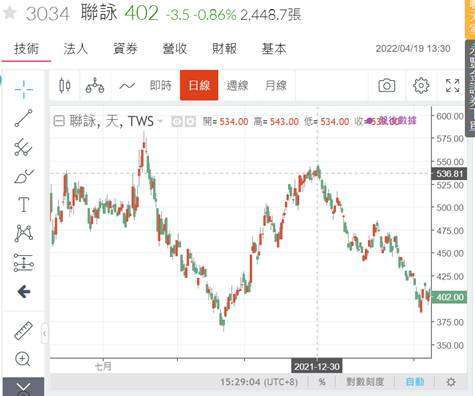

但自 2021 年底開始,受到 Fed 貨幣政策正負面影響最大的 NASDAQ 股價指數,就因為 Fed 打算對無限量 QE 收縮的負面預期、股價大跌、跌幅達到 33% 以上。而與 NASDAQ 股價指數相關性程度較高的台股半導體、IC 設計類股股價,也一齊受到利空襲擊。雖然台股這些類股多有高殖利率保護,但是外資評估 Fed 緊縮貨幣政策,將會加速新興市場匯率的貶值趨勢;加上台股價位處於歷史高檔,因此從 2022 年初開始不斷賣超台股。2022 年第一季開始至 3 月 31 日、賣超金額已經超過 2021 年整年;似乎無法只以殖利率去抵擋股價的滑落,台股半導體與 IC 類股賣壓龐大、殺聲隆隆。

配息現金股利除以買進成本,是為股利殖利率;過去一年半導體與 IC 設計類股,多是殖利率較高股票,因此低檔多有強烈支撐。但在眼下的系統性變數中,顯然也受到美國 Fed 收縮資產負債表,與俄羅斯與烏克蘭戰爭、及中國疫情擴散、生產供應鏈斷裂的影響,過去鍾情於現金股利的外資機構,目前已不再眷念台股;為因應嚴肅的 Fed 緊縮貨幣行為,年初開始就不斷賣超台股,尤其集中在半導體與 IC 設計類股。這使得第一季台股的行情,出現沉重賣壓。

但相反地在這多元的變遷中,台股其它類股如航運、金融與部分鋼鐵類股、卻悄悄地緩慢上揚,替代半導體等外資所鍾愛的標的。過去金融類股相對半導體類股並不顯眼,在科技的狂潮中很少資金留意它;但是當外資連續兩年又一季持續賣超。尤其是 2022 年初、在 Fed 決定轉為極端鷹派、與俄羅斯與烏克蘭戰爭之後,外資連續狂賣台股、使得 2022 年第一季,外資的賣超就超過 2021 整年;市場的主流類股轉向內資概念股,例如金融類股,尤其是純粹賺取利差收益的金融股、兆豐、玉山金、聯邦銀行、第一銀行、合作金庫等。當這些股價多已經大幅上揚之後,再投入的短期被套牢風險增高;但是若認定逆全球化已確認,世界全球化的進展已被幾大事件劃下句點:一為川普在 2018 年 1 月 29 日發動的對中國貿易戰爭,二為 2020 年 3 月的 COVID-19 支解了全球各國的商務往來,三為 2022 年 3 月 24 日俄羅斯入侵烏克蘭;則各國股市的未來發展將會有明顯的差異。

去全球化的結果、加上美國 Fed 極端鷹派肅殺的言論、與全球最大生產基地中國崑山與蘇州、上海等台商與紅色供應鏈,因 COVID-19 疫情嚴肅而被「封城」,使得外資機構大賣台灣股市電子高科技股票。如果去全球化是一個長期趨勢,則半導體產業所引發出來的供應鏈,將必需布局全球;這等同預期美中關係一去不回頭。這會一如台積電在台灣、美國與日本、歐洲分別設廠一樣,成本會提高很多。這樣一來 2020 與 2021 年將成為,台灣電子產業史上最豐收的一年,已成為一去不回頭。則剩下在本土的資金,勢必朝向不必受制於國際化風險,則金融、航運、與鋼鐵等產業與電子要有所區別。這兩類別的表現關鍵,最近將會越來越清楚;尤其是傳聞俄國總統普丁,將在 5 月初俄羅斯勝利紀念日前,結束烏克蘭戰爭。這是距離最近可能緩和逆全球化的戲劇化轉變,若此則 NASDAQ 將由大跌到谷底後反彈,台股半導體與 IC 設計類股亦預期跟隨彈升。

(聲明:本文為財務理論與市場的融合描述,非投資建議書,不為任何引用本文為選股抉擇者、與投資損益背書。)

上一篇

下一篇

#跌破區間

#下跌三黑K線