【百達投顧】Barometer 7月配置觀點:日本低通膨風險與貨幣極端便宜,對海外投資者具吸引力

百達投顧

資產配置

維持對股票的負面立場,對債券保持中性。

股票區域和產業

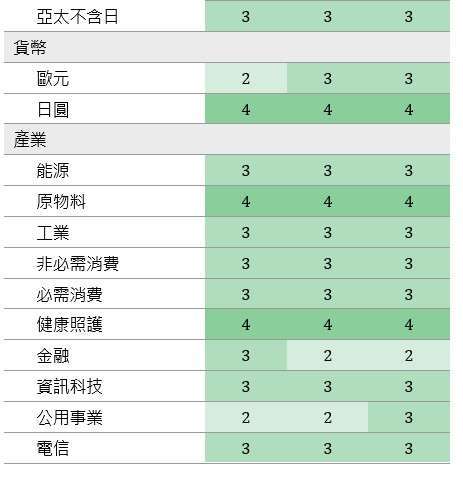

由於對經濟的擔憂,將歐元區股票從中性下調至減持。將中國和日本股票從中性上調至增持,因為兩者都具有國內貨幣政策的支持。基於防禦性再平衡考量,將公用事業從減持上調至中性。

固定收益和貨幣

由於對通膨上升、成長放緩和烏克蘭持續戰爭的擔憂,將歐洲政府債券評級下調至負面。

本文件中包含的資訊、意見和預估反映出版日期當下的判斷,並受風險和不確定性的影響,可能導致實際結果與此處提供的結果存在重大差異。

資產配置:(目前)沒有衰退恐慌

隨著各國央行對世界大部分地區的貨幣狀況施加壓力,經濟衰退的風險正在上升。儘管今年出現大幅拋售,但估值還不夠便宜,這意味著我們維持對股票的減持。

事實上,除大宗商品外,自今年年初以來,各類資產都遭受了巨額損失,幅度大致相同,通常下跌約 10% 至 15%,這使得投資者很難避免被陷入普遍的虧損之中。由美國股票和債券組成的投資組合,在今年前六個月的損失比大蕭條以來的任何時候都多。

然而,經濟狀況目前正設法保持韌性,因此我們對債券整體保持中性立場 -- 領先指標顯示,央行在尋求控制通膨時,不會同時將今年主要經濟體推入衰退。

現在市場面臨的問題將是央行是否會在通膨完全得到控制之前放鬆升息。到目前為止,他們似乎已經確定了他們的政策路線。但隨著通膨已見頂的跡象,他們採取更極端舉措的一些壓力正在減輕,從而降低了政策失誤的風險。

商業周期指標顯示,2022 年世界經濟將溫和成長 2.9%。在這一廣泛預測中,我們下調了對歐元區和澳洲經濟的預期,同時提高了對新興市場的預期,這要歸功於印度的強勁表現和俄羅斯。新興亞洲的復甦看起來特別令人鼓舞,部分原因是中國的復甦。

美國經濟明顯全面放緩,但我們認為今年衰退的風險被誇大了,儘管 2023 年衰退的可能性很高。超額家庭儲蓄達 2.3 兆美元,約佔收入的 12%,而且,再加上穩固的就業市場和疫情後的復甦,應該足以抵消價格和利率上漲對消費者造成的壓力。然而,令人擔憂的是房地產市場的低迷:建築活動下降了約 30%,調查顯示未來還會進一步加劇。

流動性指標顯示亞洲以外的貨幣狀況持續受到擠壓。金融市場預計未來 12 個月主要央行將累計升息約 200 個基點。更重要的是,一些中央銀行 -- 以英格蘭銀行為首 -- 準備推出量化緊縮政策。也就是說,他們不僅將允許其投資組合中的現有債券到期,而且還將積極出售其持有的債券。我們的計算顯示,總體而言,各國央行每季度減少了近 1.5 兆美元的流動性。

部分抵消了這種緊縮政策的是中國人民銀行,該銀行目前正在全面放鬆,而日本銀行則堅持其殖利率曲線控制策略,這迫使其加大了債券購買力道。

在債券和股票遭受重創之後,估值開始再次呈現綠色。但它們還遠沒有便宜到足以鼓勵投資者忽視基本面。在主權債券中,英國公債看起來特別有吸引力。整體的利差和大幅修正使得美國高收益和歐洲投資級信用債券看起來很有吸引力。另一方面,與物價指數掛鉤的債券看起來很貴 -- 投資者正在為通膨保護支付高額溢價。

技術指標顯示,趨勢信號對股票不利,對債券更是如此。然而,未來兩個月的季節性趨勢應該會支持債券。情緒指標不再出現恐慌,但仍處於低迷狀態 -- 風險偏好目前似乎已見底,投資者已削減現金和防禦性部位。與此同時,標普 500 期貨的部位自 2016 年以來首次出現淨空頭。

股票區域與產業:便宜但還不夠便宜

隨著標準普爾 500 指數跌入技術熊市,股票正接近合理價值。但對於投資者來說,它還不夠便宜,無法忽視基本面和企業面臨的持續威脅。風險繼續偏向下行,尤其是在美國獲利成長方面。不過,如果通膨下降速度快於預期,將引發美股本益比反彈。

美股:美國股市評價大幅下調。儘管自 2020 年 9 月以來,全球股市的 12 個月遠期本益比已下降 30% 以上,而美國的比率已降至比長期趨勢低約 30%,這是自 1974 年以來最嚴重的收縮。假設通膨已見頂,我們的模型顯示,未來 12 個月的本益比將擴大 5% 至 10%。總體而言,考慮到現有的本益比和獲利前景,我們仍然低配美國股票。

歐股:將歐元區股票評級下調至減持。該地區最容易陷入衰退,因為對俄羅斯的制裁導致的能源緊縮會影響到更廣泛的經濟。與此同時,歐洲央行在貨幣緊縮方面落後,如果通膨壓力不緩解,可能會被迫追趕。儘管歐洲股票的估值具有吸引力,但它們尚未達到足以補償投資者風險的水準。

中國:隨著導致第二季度經濟收縮的新冠肺炎相關限制放寬,我們將中國股票上調至增持,以應對經濟的強勁反彈。儘管市場反彈,但貨幣狀況具有支撐作用,估值仍然具有吸引力。此外,圍繞科技監管的不確定性似乎正在減弱。

日本:基於更好的經濟動能、更低的通膨風險和比其他地方更樂觀的消費者而上調日本股票。貨幣政策繼續支持市場。與此同時,日圓在今年大跌後極為便宜,使得日本股票對外國買家更具吸引力。

產業:繼續傾向於將醫療保健作為穩固的防禦手段,並出於類似原因提高公用事業配置。然而,與此同時,我們維持對原物料的正向立場,因為此類股票可能受益於我們認為中國經濟前景的改善。

固定收益和貨幣:對歐洲持謹慎態度

由於最近的暴跌,債券估值看起來越來越有吸引力。儘管風險依然存在,但我們認為固定收益市場的一些領域風險回報平衡看起來很有吸引力。

其中之一是美國政府債券。我們的流動性模型顯示,Fed 已達成此次緊縮周期程度的 60-65%。在美元走強的幫助下,核心通膨似乎已經見頂,而市場的利率預期似乎過高(聯邦基金利率峰值接近 3.5%,而我們預測為 3%)。我們對 10 年期國債殖利率預估的合理價值為 2.8%,而 6 月底的水準為 3%。因此,我們維持對美國國債的增持立場。

相比之下,歐洲主權債務的前景顯得微弱。歐洲央行在與通膨的鬥爭中面臨落後於曲線的風險。歐元區的通膨指標比其他地區要強得多,而第二輪價格上漲的影響現在正在工資和工資需求中顯現。烏克蘭戰爭和該地區能源供應的不確定性進一步增加風險。考慮到所有因素,我們選擇將歐元區主權債券評級下調至減持。

我們也維持對成熟市場公司債券的悲觀看法。進一步收緊貨幣政策和下調公司獲利預測的前景並不是好兆頭。與此同時,利差並沒有異常高,如果衰退風險增加,利差可能會進一步上升。然而,我們承認,在經歷了數十年來最大的拋售之後,估值變得更具吸引力。

在貨幣中,我們重申我們的觀點,即美元正在接近我們認為的估值峰值。但美元命運轉折的關鍵先決條件 -- 美國通膨壓力的緩解 -- 尚未完全實現。

我們還增持了日圓,在我們的估值模型中,日圓被認為是極其便宜的。該貨幣還應受益於日本積極的經濟前景。資本支出和旅遊業強勁,消費者比其他地方更樂觀,通膨正在上升,但仍處於非常低的水準。

全球市場回顧:損失加劇

6 月對全球市場來說又是艱難的一個月。

每個主要股票市場和每個產業都以虧損收盤。以當地貨幣計算,全球股市總體下跌約 6%。最新的下跌意味著 2021 年上半年的收益已被抹去。

美股表現落後,標普 500 指數上半年遭遇 1970 年以來最差表現。與此同時,該指數的期貨部位自 2016 年以來首次轉為淨空頭。

隨著 Fed 在 6 月升息 75 個基點 -- 這是近 30 年來最大的一次升息 -- 投資者得到了明確的證據,即決策者目前的重點是對抗通膨,即使這意味著經濟成長放緩。

由於該地區與俄羅斯和烏克蘭的地理和經濟聯繫密切,歐洲股市也表現不佳。

得益於相對強勁的經濟前景、較低的通膨以及中國新冠疫情封鎖措施的結束,新興亞洲和日本股市的跌幅較為溫和。

在產業中,能源和原物料股以當地貨幣計算下跌約 11%,結束了優於大盤的趨勢。下跌反映了對在經濟成長疲軟期間需求將如何維持的擔憂。

傳統的防禦性醫療保健和必需消費股票表現最好,儘管它們也是下跌。

固定收益市場也存在防禦傾向,風險較高的資產類別表現不佳。由於對可能違約的擔憂,歐洲和美國的高收益債券均下跌了約 6%。新興市場政府債券也遭受重創。

基準 10 年期美國國債殖利率在 6 月達到 3.5% 左右的峰值,然後回落至 3% 。

Fed 升息的前景提振了美元,美元兌一籃子貨幣上漲了 3%。

- 海景、醫療兼備!6月說明會解鎖理想生活

- 掌握全球財經資訊點我下載APP

上一篇

下一篇