【邱志昌專欄】請空頭拿出「停滯性通膨」證據?!!

首席經濟學家 邱志昌 博士

(對日本前首相安倍晉三先生、被刺殺至感震驚,致上最深沉哀悼。2012 年至 2018 年底,本文曾深入研究安倍首相、施展貨幣、財政政策及日本國際地位改革政策;該段期間在本公司網頁,發表過不少相關文章。)

壹、前言

在八大行庫進場護盤後,2022 年 7 月 7 日、台股加權股價指數上揚 350 點;覲見台股過去、直線型瀑布型的下跌,純粹是因「信心崩潰」。因為在此價值紊亂的時期中,「理論合理股價」無論是用本益比、市價淨值比、或是更複雜的「每股現金流量」去衡量與估算,多無法與市價、即當前股價做適度比對。而相對大盤股價指數點,在下跌接近 4,000 多點後、尤其是精神領袖、指標台積電股價大跌百元 / 股,跌落於 500 元 / 股、還墜落到 450 元 / 股之際;引發市場恐慌的情緒,財政部召集八大行庫進場購買股票,有穩定市場投資者信心效果。對每天關注、其操作的基金淨值「基金經理人」,彼此砍殺對手股票的「惡性競爭」,也可獲得適度休兵。本文就是要論述;目前真的有長期景氣衰退的陰影?還是因為過去過度上揚後,夾帶通膨利空大幅修正的恐懼?台股上市公司、至當前第二季截止的經營獲利還是平穩健康;面對的經濟衰退風險,預期並未顯著彰顯在第二季財報上,不是嗎?

貳、台股 18,619.61 點到 13,517.62 點,是對 2020 年 3 月所締行情的修正!

2019 年 1 月 29 日美中戰爭之後,美國白宮國際貿易政策趨於積極;一直到 2020 年 3 月、Covid-19 疫情出現之後,Fed 便迫不及待、以無限量 QE 對應。當時美國 10 年期公債殖利率,一度下跌到 0.5%、也就是價格大跌。而 2021 年底為因應通膨,Fed 頻頻對外放出鷹派言論後,殖利率開始上揚,最高水準一度拉升到 3.5%。拉高的殖利率當然顯示公債價格下跌,市場利率水準被預期提高。

以公債殖利率趨勢,可預見經濟景氣的復甦、或衰退?這「假說」(Hypothesis) 在計量經濟學是可驗證的。我們需將 Fed 的貨幣政策,設定為中性;也就是雖然目前 Fed 正採取緊縮,但在計量公式中、必需將這個變數視為已知 (Known),而對於其它足以先行闡述、或預期的變數:一、如美國製造業 ISM 指數 (採購經理人指數)、及各國的製造業 PMI 指數,一向是 GDP 的領先指標。二、若有景氣領先、同時、或落後系統的指標,則領先指標一向是至少與股價指數同步的;而其它兩個、同時與落後指標,則是一種具備「確認」(Confirm) 效果的指標。三、如果這個國家還有編制「景氣對策信號」,則它也是景氣的先行指標之一;它的目的在提醒財經政策,是否採取寬鬆或是緊縮,至少在歐洲的德國政府有此指標。

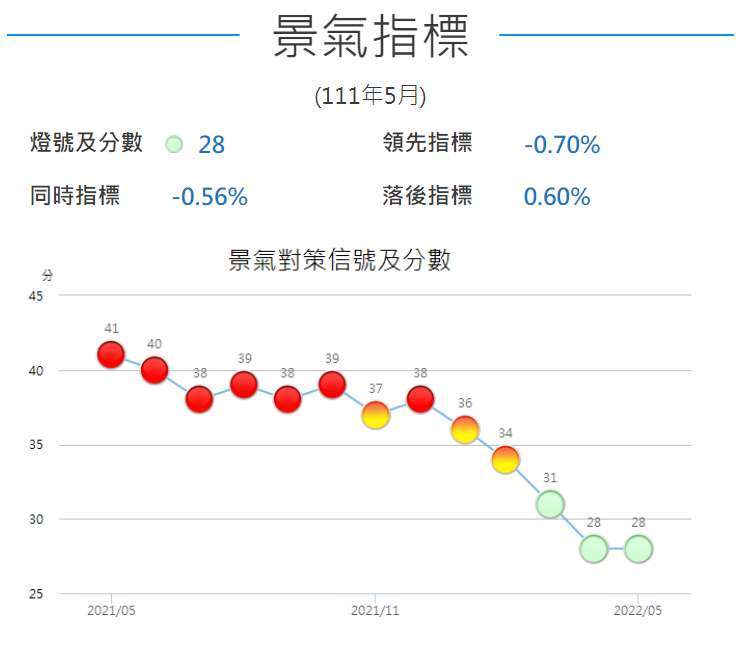

我們先用台灣國發會,所編製的景氣對策信號,來檢視觀察台灣的景氣。圖一顯示這波景氣的最高峰,就在 2021 年 5 月份、景氣信號燈號為紅燈,分數為 41 分的高峰。這也顯示,股票投資人其實就在 2021 年、去年台股加權股價指數、第一次達到 18,000 點之上時,就應該調節賣出股票;因為燈號顯示經濟景氣已過熱。但多數的持股者,必定沒有做出賣出的出售動作,其原因應該是被長達、後續 8 個月的景氣繁榮所誘導;在景氣對號曲線上,從 2021 年的 5 月到 2021 年的 12 月,台灣經濟景氣多是閃爍著繁榮的紅燈,如果硬要仔細挑剔、則只有 2021 年 11 月是黃紅燈。

2022 年在外資今年初,將台積電的目標價、調高到 1,000 元 / 股時,景氣對策信號已降溫為 36 分的黃紅燈;接下來每況愈下、2 月 34 分、3 月 32 分、4 月 28 分、5 月也是 28 分。但是 4 與 5 月降溫顯示,景氣對策燈號還是呈現平穩狀態綠燈。這對於手握財經政的,財政部、或是中央銀行而言,並非施展刺激經濟景氣擴張政策時機。當景氣燈號跌至黃藍燈、或是藍燈之後,才是這兩個部門出手刺激景氣時機。而以目前綠燈階段、要預測未來的趨勢;或是驗證股市對上市公司的,所謂「產品庫存增加」、甚至提及下半年半導體的景氣是看壞的;尤其是在美股、美光半導體公司,公告 2022 年上半年經營績效後,看淡了下半年產業景氣。要驗證這樣的說法,則需要 ISM、或是 PMI 指數佐證。

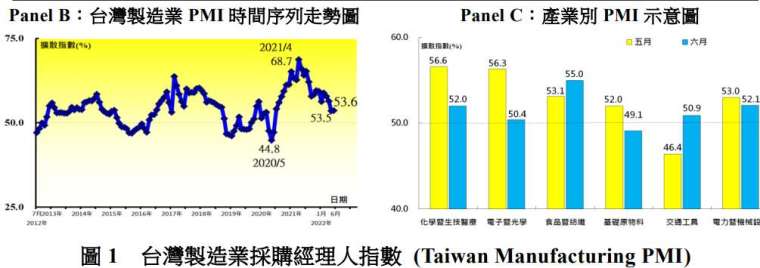

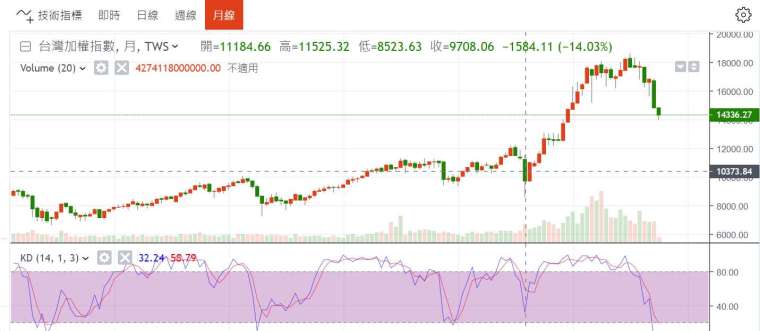

以圖二 PMI 生產者製造業指數的趨勢檢視,這一波景氣的最谷底是 2020 年 5 月的 44.8 點:之後在美 Fed 無上限量 QE 政策,PMI 指數直奔 68.7 點。而目前情勢檢視,經濟景氣只步入平穩階段,PMI 指數 5 月少有的 53.5 點、而 6 月為 53.6 點;覲見過熱景氣已掉入平穩階段。若以台股股價指數的月線圖檢視,這一波股價指數最低點為 8,523.63 點,最高點為 18,619.61 點。以經濟實力比對股價指數的回檔,應該在何處打底反彈?技術分析論者可以黃金切割率計算,需要修正的段落是:從 8,523.63 點上揚到 18,619.61 點,一共上揚的 10,095.98 點。如果這波景氣是延續性的話,那不致會回檔到上揚點數的腰斬、1/2,也就是不至於會跌掉 5,047.99 點,也就是不至於跌到 13,571.62 點;而只會跌掉 10,095.98 點的 0.382 倍、就是跌掉 3,856.66 點、即在 14,762.95 點就應該觸底。而這一波竟然跌破 14,762.95 點,即使將 2021 年的最高點 18,619.61 點,視為是史上泡沫行情;則下跌中繼站,也該在 14,762.95 點。但我們並不認為 2021 年 5 月、或 2022 年 1 月中的 18,619.61 點,是前無古人、後無來者的高檔區。這樣的判斷是來自於,經濟實體產業的提升。

叁、美 10 年期公債殖利率與美元指數,尚未顯示美國經濟會長期衰退!

檢視圖四,新台幣兌換美元匯率周線圖,當時新台幣匯率為 30.7 兌換 1 美元;而外資是將 2020 年、2021 年、至目前 2022 年上半年,當成是泡沫化、大量調節售出台股的機遇。但即使是如此,至今匯率回貶價位、仍處在 29.77 兌換 1 美元;尚未回貶到 30.7 兌換 1 美元。因此,到目前為止、我們仍可將 2020 年 3 月,這一個時間點,視為台灣這一波景氣谷底;而目前則是處於大循環中的修正期;在修正之後將會繼續向上攀升。這個觀點的背後、也意味著台灣經濟將繼續發展,國際競爭力經過這幾年匯率升值考驗;產業轉型升級、由開發中國家繼續向上挺進。雖台灣目前尚未擠進 G20 開發之林,但已進入另一個 OEM、或 ODM 整合較高層次;這由 GDP 成長躍進,與半導體奈米技術水準、晶圓製造的全球優勢、生產鏈完整建立等等,可獲得確認。在新台幣匯率不至於貶破,30.5 兌換 1 美元假設 (Assumption) 下,台股加權股價指數這一段,從 18,619.61 點到 13,571.62 點,是對 2020 年 3 月起多頭行情的修正。

換言之:一、這幾年以來台灣全年 GDP 規模總額,已由 5,000 多億美元、增加到 7 ,000 多億美元;生產規模已擴大至少 40%;因此目前是台灣長期多頭行情的中途站。二、上述這一項預期需要未來,以上述新台幣兌換美元匯率趨勢驗證後;以自疫情以來新台幣匯率的變化趨勢,可以視為這是自 2020 年 3 月疫情開始的多頭行情,到目前為止將「持續的」(Continuous To Be)、或是一段大起大落經濟景氣循環;從 2020 年 3 月至 2021 年 5 月,只是長線多頭行情的加溫期間。三、當然這樣的假設對照美股,它已長達 13 年的多頭景氣,是有風險的。不管從 Tesla 或多數科技巨擘,在 2021 年 11 月起至今、或多或少申報賣出持股動機;多少夾帶低利率下大多頭行情,已經告終的不祥預兆。四、台股如果要擺脫這樣對美股 Follow 行為,需架構在獨立於美股行情之外。這對台股並非是「天方夜譚」,因為 1990 年那一波大多頭行情,顯然就是尚未完全開放外資前,台灣本身貨幣供給過多的歷史行情、當時台股與日本日經 225 指數同樣大漲。我們不必去擔心,在這一波電子類股慘遭套牢下,如何能再衍生一波股市多頭行情;路是人走出來,股價也是由資金捧出來,條條道路通羅馬、電子股的套牢等等多不會是多頭問題。

肆、結論:長多行情最忌諱:短線殺進殺出!

而就美 Fed 貨幣政觀看全球新興市場中,股、匯、債市變遷風險;10 年期公債殖利率上揚,顯現緊縮貨幣政策將陸續兌現後,未來美股將面對的是,消費者信心是否可經過通膨淬鍊,從昂貴的生活費用中殺出一條血路出來。以我們對 Fed 政策判斷:通膨得以控制、物價雖有「向下僵固性」;但勞動薪資的調整、房屋資金核心物價的降溫,將在通膨達到高原區後、日漸恢復;美國經濟景氣有中期、因疫情期間激情過後,所產生的調整問題,但還不至於會出現長期衰退。不要被未來兩三年可能的高利率嚇壞,預估通膨一旦落幕、利率會回到中性 2.5% 以下水準。

從 2022 年 1 月 17 日至 2022 年 7 月 7 日,檢視這大約半年回檔修正行情可發現:爆發性的無限上量寬鬆貨幣,締造股價不合理快速上揚,對上市公司也帶來空前利潤。但是當價格到頂之後,流連忘返的賣壓、需要一段漫長交易清理與調整。尤其 Fed 又與大寬鬆的意識形態相似,短期之內密不通風、反向全面緊縮,又是再一次地要重擊物價。這種「大開大闔」政策,對金融市場只會造成衝動與浮動、不會長治久安。在預期打擊通膨政策有效情勢下,當前實體經濟環境、有利於股市的反彈回升!

(聲明:本文為經濟財務理論與個人獨立研究、實務操作經驗分享,非投資建議書;不為任何引用本文之參考者投資損益背書,讀者宜注意金融市場投資風險。)

- AI加避險!2026金銀銅三強獲利全解

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 記憶體短缺史上首見,這檔主動式ETF搶攻AI記憶體商機

- 避險情緒增 債券配置更顯重要 首選推全球複合債基金

- 野村投信台股操盤人筆記:封關在即量縮觀望,短線避追高、目光放長

- AI 進入「供給瓶頸」時代!記憶體、光互連與測試設備成下一波焦點 台股科技型基金 魅力四射布局正是時候

- 講座

- 公告

上一篇

下一篇