BlockBeats 律動財經

Ondo Finance 是一家區塊鏈服務公司,創建和管理機構級金融產品,如美國公債和貨幣市場基金,並圍繞這些產品構建 DeFi 協議。Ondo 致力於開發去中心化、可組合的協議,並提供量身定製的服務,滿足組織、DAO 和高凈值個人的需求。該平台旨在通過將現實世界資產(RWAs)引入 DeFi,彌合 TradFi 和 DeFi 之間的鴻溝。

Ondo Finance 由 Nathan Allman 於 2021 年創立,迄今已從包括 Pantera Capital、Founders Fund、Coinbase Ventures 和 Tiger Global 在內的投資者處融資 2400 萬美元。團隊成員在 Goldman Sachs、Fortress、Bridgewater 和 MakerDAO 等各種機構和協議中擁有豐富的背景。

鏈接:Ondo 法律文件

Ondo Finance 採用標準的基金結構,包括有限合夥人和普通合夥人,以及合格的託管人、基金管理員和金庫審計師等第三方服務提供商。

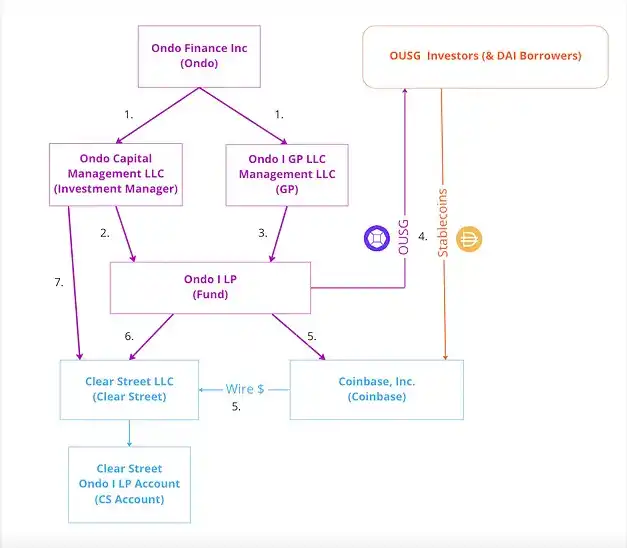

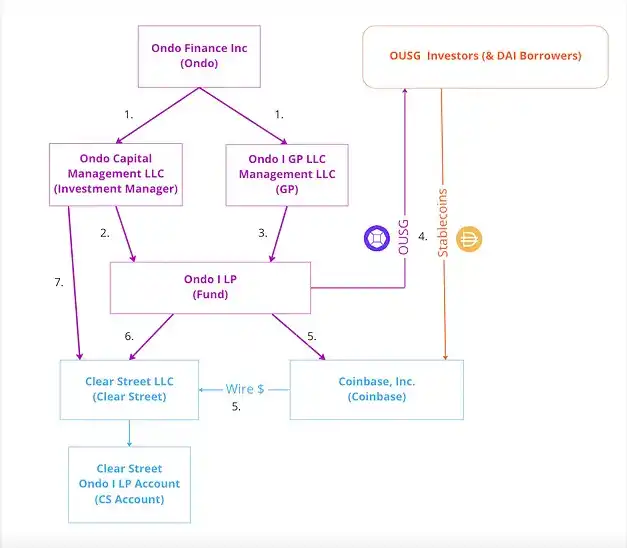

以下是 Ondo 自己的法律結構概述:

· Ondo Finance Inc:母公司

· Ondo I GP:普通合夥人(GP),負責管理基金並指導服務提供商。

· Ondo Capital Management LLC:投資經理(Ondo IM),與 GP 合作管理基金。

· Ondo I LP:特拉華州有限合夥公司接收投資者的資本投入,並與第三方服務提供商持有資產。它是 OUSG 的發行方。

Ondo Finance 採取廣泛的安全措施,與 Coinbase 和 Clear Street 等信譽良好的服務提供商合作,以確保資金的安全高效管理。合格的託管人是那些獲得監管機構批準的機構,將客戶資產分開存放在客戶名下的獨立帳戶中。

Ondo 使用以下第三方基金服務提供商:

· Clear Street:證券經紀商和合格的託管人,管理基金的場外資產和交易訂單。

· NAV Consulting Inc.:提供第三方行政服務,包括每日計算基金凈資產價值。

· Coinbase Prime:持有穩定幣,將穩定幣兌換為美元,並按照投資經理的指示向 Clear Street 匯款。

以下圖表顯示了這些實體之間的關係(來自 MakerDAO 論壇提案):

1. Ondo Finance 完全擁有投資經理和普通合夥人

2. 投資經理負責購買和出售 ETF

3. 普通合夥人充當基金的普通合夥人

4. OUSG 投資者將穩定幣發送到基金的 Coinbase 帳戶,購買 OUSG,基金將 OUSG 發送給 OUSG 投資者

5. 基金聘請了 Coinbase 來持有穩定幣,將穩定幣兌換為美元,並按照投資經理的指示向 Clear Street 匯款

6. 基金聘請了 Clear Street 提供主要經紀服務,並利用 Clear Street 持有和交易資產

7. 投資經理指示 Clear Street(CS)執行交易、結算和託管基金的資產在基金的 CS 帳戶中

該基金已建立訪問控制,以確保安全性,尤其是對於第三方轉賬。Coinbase 的帳戶僅允許向 Clear Street 的帳戶發送美元電匯。Clear Street 的帳戶電匯通過其銀行 BMO Harris 發送和接收,而 Coinbase 的電匯通過其銀行 Customer"s Bank 發送和接收。要批准另一個帳戶進行電匯,基金必須首先從該銀行帳戶接收一筆電匯,發送到基金的 Coinbase 帳戶,然後與 Coinbase 的代表合作配置該銀行作為可信任的提款目標。此外,Ondo 還保留了批准新銀行帳戶作為轉賬目的地的標準。

鏈接:Ondo I LP 投資者文件

Ondo I LP 基金於 2023 年 2 月創建,其首個產品是 Ondo 短期美國政府債券(OUSG)。iShares 短期債券 ETF(SHV)是該基金唯一的基礎資產,它是一種期限在一年以下的美國公債指數。截至 5 月 15 日,該 ETF 的凈資產為 234 億美元,平均每日交易量超過 3 億美元。

該基金會自動重新投資所持部位產生的股息。該基金的費用包括基礎資產的 ETF 管理費(0.15%)和 Ondo 收取的管理費(0.15%),總費用上限為 0.3%。

NAV Consulting 每日出具帳戶餘額和資產負債表的證明。Ondo 根據這一計算每日更新 OUSG 的合約價格。OUSG 投資者還會定期從 NAV Consulting 接收基金凈資產價值的月度更新報告,並且該基金將進行年度審計。

下圖顯示了基金管理員最近的證明文件,其中披露了投資組合資產帳戶(「Long Portfolio Value」)和基金負債的各種現金帳戶。

可以將這個證明與 OUSG 的未償供應以及最近一次的鏈上市佔率價格更新(在 CashManager 合約中的 lastSetMintExchangeRate())進行比較。鏈上當前價值為 1.184 億美元,與上述圖像中的 NAV 證明相吻合。

通過對 Ondo Finance 的文件,包括試算表、帳戶報表和資產負債表的檢查,並與鏈上數據進行對比,我們發現 NAV Consulting 的報告與鏈上數據之間沒有實質性差異。

在場外保護方面,OUSG 持有人在 Clear Street 擁有 SIPC 保險覆蓋,保險金額上限為 50 萬美元,因為 Ondo Finance 在 Clear Street 擁有一個帳戶,而 Clear Street 是 SIPC 的成員券商。然而,與 Ondo I LP 基金資產的價值相比,SIPC 保險覆蓋的金額並不重要。還值得一提的是,「Ondo I LP」帳戶是一個「現金帳戶」(而不是「保證金帳戶」),因此 Clear Street 無法將帳戶證券用於再質押。

基金涉及的法律文件可在此 Dropbox 中獲取,其中包括《私募備忘錄》中與基金相關的風險因素的詳細披露。

OUSG 股份作為 Ethereum 區塊鏈上的 Token 發行,可以在美國工作日進行鑄造/贖回。這些操作由 Ondo Ops 團隊處理,基金管理員(NAV Consulting)提供會計服務。在贖回需求較大的時候,基金可能沒有足夠的流動性在手,Ondo 預計贖回請求可能需要 2-3 天的處理時間。

可以使用至少 10 萬美元的 USDC 或 DAI 鑄造 OUSG。它對美國和非美國人都可用,儘管對鑄造、贖回和轉讓 OUSG 的訪問是受限制的。Ondo 使用智能合約來強制執行這些轉讓限制。投資者必須接受 KYC/AML/CFT 的篩查,並且必須同時是「合格投資者」和「合格買家」。白名單用戶只能將其 Token 在鏈上轉移到其他白名單地址。白名單地址儲存在 KYC 註冊合約中,並由 Ondo 管理多簽名處理。

以下工作流程概述了投資者投資穩定幣的認購和贖回過程:

認購(發行)流程:

1. 使用 Ondo 完成 KYC/AML 過程,提供所需文件並通過自動篩查。

2. 審查並簽署基金文件。

3. 提供 Ethereum 錢包地址進行白名單處理,以進行認購、接收基金 Token 並進行贖回。

4. 將 USDC 發送至基金的智能合約進行認購。

5. 智能合約記錄你的認購請求,並立即將 USDC 轉入 Coinbase Custody 的基金帳戶。

6. 在計算下一個每日資產凈值並接受你的認購請求後,你將收到代表你在基金中市佔率的 OUSG。

7. Ondo IM 使用 Clear Street 的美元購買 ETF。

8. 通過購買更多 ETF 市佔率以再投資的方式增加基金價值。

贖回流程:

1. 通過將 OUSG 發送至現金管理者的智能合約來提交贖回請求。

2. 智能合約記錄你的贖回請求。

3. 一旦計算出下一個每日資產凈值並接受你的贖回請求,Ondo IM 將出售足夠的 ETF 市佔率以支付你的贖回金額。

4. Clear Street 將把相應的美元匯至 Coinbase,並將其轉換為 USDC。

5. Ondo IM 將完成贖回請求並將 USDC 分發至用戶的錢包。

Ondo 授權區塊鏈與其基金帳戶服務提供商(Coinbase Prime 用於穩定幣與美元兌換,以及 Clear Street 經紀帳戶用於託管和交易 ETF)之間的資金流動。Ondo、Coinbase 和 Clear Street 之間已就資金轉移的權限和批准達成託管協議。已採取措施在經紀和銀行帳戶之間安全構建訪問,以最大程度減少員工對基金帳戶的訪問。

Ondo 使用兩個多重簽名來管理其系統的鏈上部分。團隊聲稱每個成員都是 Ondo 的員工,需要使用硬體錢包進行簽名。

Ondo 3-of-6 現金管理多重簽名

· 在 CashManager 合約上配置最低贖回和認購金額。

· 在 CashManager 合約上配置速率限制器參數(即一天內可以處理的認購和贖回數量)。

· 在 CashManager 合約上配置費用接收者(目前已關閉費用)。

· 設置 OUSG 鑄幣的匯率。

· 鑄造 OUSG 以滿足認購需求。

· 在緊急情況下,暫停 CashManager 合約的功能。

· 在緊急情況下,銷毀 OUSG。

· 在緊急情況下,升級 OUSG 實施合約。

· 在用戶意外將 Token 轉移到 CashManager 合約的情況下,在 CashManager 合約中執行多合一功能。

Ondo 3-of-7 贖回多重簽名

· 可以通過 CashManager 合約向其所擁有的穩定幣發送以滿足贖回需求。

Flux Finance 是 Ondo Finance 團隊開發的去中心化借貸協議,由 Ondo DAO(ONDO 持有者)進行治理。它是 Compound V2 的一個分支,對處理類似 OUSG 的權限 Token 進行了微小的修改。該協議提供了各種可供借貸的 Token,如 USDC、DAI、USDT 和 FRAX。OUSG 是唯一的抵押資產,無法借貸。

Flux 的主要目標是為 OUSG 資產創造實用性,並以符合規定的方式促進將現實世界資產引入區塊鏈的過程。這種去中心化金融(DeFi)的方法旨在確保每個 Token 都在適當的框架內運作,促進平衡可訪問性和合規性的環境。

下圖顯示了 Ondo 和 Flux 生態系統之間的交互方式:

fTokens 類似於 Compound 的常見 cToken 標準。Flux Finance 允許貸方通過向平台提供穩定幣並鑄造 fTokens 來獲得利息。這些 ERC-20 Token 代表協議上的餘額,並通過 fToken/Token 的匯率賺取利息。協議獲得的利息不會直接分配給貸方,而是隨著時間推移,fToken 的兌換率會增加,允許用戶隨著利息的累積兌換更多資產。Flux Finance 的供應和借貸利率是根據供需關係進行算法確定的。

fTokens 具有額外的功能來支持權限 Token 的限制,因此只有在被列入白名單的地址之間才能轉移 fOUSG。與 fOUSG 的任何交互,包括鑄造、贖回或轉移,都會進行 kycRegistry 合約的檢查,該合約儲存了被列入白名單的地址。此外,如果轉移會導致借款人的帳戶流動性為負,轉移將失敗,確保協議的穩定性和安全性。

Unitroller 合約中設置了幾個影響 OUSG 借貸市場的參數:

· 抵押因子:一個介於 0 和 98% 之間的值,表示可以借貸的價值相對於提供的價值。

· 關閉因子:一個介於 5% 和 90% 之間的值,表示可以在單個清算交易中償還的可清算帳戶借款的金額。

· 清算溢價:作為補償,發送給清算人員的清算價值的額外百分比市佔率。

目前,OUSG 抵押因子設置為 92%,關閉因子設置為 50%,清算溢價設置為 5%。

在 Flux 上可以進行借貸的 Token 如下(具有 fToken 合約):

· Flux USDC(fUSDC)

· Flux DAI(fDAI)

· Flux USDT(fUSDT)

· Flux FRAX(fFRAX)

在 Flux 上可用作抵押品的 Token 如下(具有 fToken 合約):

· Flux OUSG(fOUSG)

根據 DeFi Llama 使用的涵蓋借款金額的 TVL 計算方法,截至 2023 年 5 月初,Flux 協議的總鎖定價值為 5795 萬美元,其中 60% 是 OUSG。USDC 是供應量(可借貸)最多的資產,其次是 DAI。

目前,有 33 個 OUSG 持有者。最大的持有者是 Flux Finance(fOUSG),占總供應量的約 31.05%。考慮到目前 OUSG 僅作為 Flux 協議上的抵押品產生資本收益,fOUSG 供應量和總體 OUSG 供應量之間的關係可以作為一個指標,用來衡量利用率與潛在(最大)OUSG 容量之間的關係。

關於協議的無權限部分,fUSDC 有 420 個 Token 持有者,fDAI 有 160 個,fUSDT 有 76 個,而 fFRAX 僅有 7 個持有者。儘管供應(借貸)利率與更大的貨幣市場協議相比具有競爭力,但鏈上採用率似乎相對較低。

通過上圖我們可以發現,無權限 fToken 的利用率約為 90%,達到了均衡狀態,其中 OUSG 收益(基礎資產 - SHV ETF 收益)與支持的穩定幣的借款成本相匹配。鑒於無權限 fToken 只能借用,而權限 Token OUSG 專門用作抵押品,可以推斷出,無權限 fToken 以 90% 的利用率表示借款人可以借款而不會出現負債年化殖利率(APY)的最大容量。

· 當利用率為 90% 時的借款 APY:4.41%

· 當利用率為 91% 時的借款 APY:4.78%

通過計算管理成本並相應降低基礎抵押品的年化殖利率,目前 OUSG 存款人的殖利率為 4.3%。相比之下,平均借款成本為 4.575%,對借款人而言總體成本很小。

考慮到當前借貸協議(以及相應的 fToken)的利用率,為 fToken 添加/分配一些外部生產力以滿足使用 OUSG 作為抵押品的需求是有益的。

Flux Curve 池迄今為止的使用率很低,儘管它在本文撰寫前一個月才部署。該池由團隊多重簽名投入了 200 萬美元的資金。目前尚未有任何實質性的交易量。

該池被部署為一個 V2 池,用於不保持 1:1 錨定的資產。這是為了考慮到 fUSDC 和 fDAI 之間利息累計的差異。團隊希望得到儘可能接近 XY=k 的參數池,同時重新平衡流動性。他們選擇使用 A 和 gamma 參數的最小值,這是一個非常不尋常的選擇,團隊認為對於該池的目的來說最合適。

該協議旨在實現最優借款利率,超過該利率後,借款利率將迅速增加。Curve 池可以幫助在最優利率附近進行 fToken 的套利,而 Curve 上的額外激勵可能會增加對 Flux 借貸的需求。

Ondo Finance 團隊已經開始致力於 fToken 的可組合性。除了目前的 Curve 提案外,他們還向 MakerDAO 提出了一個提案。MIP119 提議為 Flux Finance 的 DAI 借貸池創建一個 5 億 DAI 的儲備金庫。

最近,與 Frax 的另一個提案經過了快照投票,以激活一個在 Flux 上借出多達 200 萬 FRAX 的 AMO。該提案的資金仍在等待部署。

Flux Finance 由 Ondo DAO 治理。ONDO 持有者對協議的經濟參數、智能合約升級通過鏈上提案以及 OUSG 預言機和借貸協議利率模型合約擁有控制權。雖然 ONDO 目前不可轉讓,用戶可以使用該 Token 對 DAO 提案進行投票或將投票權委託給其他帳戶。

Ondo DAO 的治理遵循標準的兩步流程:

· 論壇討論

· 鏈上投票(由 Tally 管理)

文檔 ONDO 的最大總供應量設置為 100 億 ONDO,並按以下 Token 分配和解鎖計劃進行分配:

撰寫本文時,ONDO 擁有 9,770 名持有者,他們全部在公開銷售和私募活動中完成了 KYC。這些 Token 分發計劃通過 Coinlist 平台進行,其中分配了總 ONDO 供應量的 11.31%。其餘未分配的 ONDO 占 88.69% 的供應量,保存在金庫多重簽名錢包中。

根據 Boardroom 上的 Ondo DAO 治理配置文件,該平台自推出以來已經提出了六個提案,共有 762 名參與投票的選民,總共投出了 1,589 票。在審查委派情況時,最大的兩個帳戶(帳戶 1 和帳戶 2)共占 DAO 總投票權的約 70%。雖然這些帳戶有投票限制,但它們可以創建並提交新的提案。

Ondo DAO 擁有最高投票權的兩個帳戶擁有 202,806,000 個 ONDO,對 DAO 的投票權重貢獻約 70%。然而,這些帳戶受到投票限制,剩餘 30% 的加權投票權可用,相當於約 86,916,850 個 ONDO。三個代表共同占據了總加權投票權的 65.28%,其中包括:

1. glassmarkets.eth - 約 24,063 萬 VP(894 個委託者)

2. 0xcd7979e12E2A502a280270827077Fd7f206f9a44(在之前的提案中不活躍)- 約 20.52 萬 VP(193 個委託者)

3. vexmachina.eth - 1216.4 萬 VP(33 個委託者)

上述兩個帳戶的投票限制由 Tally 頁面的管理員設置。

可以明顯看出,Ondo Finance 團隊對 Flux 協議的所有決策擁有控制權。雖然在 Tally 頁面上聲明具有最高投票權的兩個帳戶是非投票帳戶,但在 Governor 智能合約中沒有實施(限制)這一規定。在這種情況下,「非投票」帳戶可以隨時參與投票過程。

除了 Ondo 用於管理 OUSG 資產的兩個多重簽名帳戶之外,Flux 還使用兩個多重簽名帳戶進行金庫和營運管理。Flux 聲稱所有成員都是 Flux Finance(一家位於英屬維爾京群島的公司)的員工。這些錢包包括:

Flux Protocol 金庫帳戶 3/6 多重簽名

· 持有超過 88.7% 的 ONDO 供應量

Neptune Foundation(fluxfinance.eth)3/6 多重簽名

· 控制 Flux 協議的利率模型和 Oracle 合約,直到實施 FIP-04。多重簽名的權限已經轉移到 DAO。

fluxfinance.eth 持續定期提供 OUSG 的最新價格數據,但限制每日價格變動不超過 100 個基點。該限制由該地址執行。與 Chainlink 的集成正在主網上進行測試,並預計在不久的將來完成集成。

Ondo Finance 的智能合約已經經過 code4rena 的審計,該審計評估了代碼的安全性和潛在漏洞。審計評估了 19 個智能合約、5 個摘要和 6 個接口,共計 4,365 行 Solidity 代碼。

Ondo 團隊與 C4A 合作解決智能合約中的任何重大漏洞。C4A 審計員發現了 6 個獨特的漏洞,其中一個被歸類為高危漏洞,五個被歸類為中危漏洞。此外,審計還包括 54 份報告,詳細描述了低危或非關鍵問題,以及 24 份建議的燃氣優化報告。

關鍵的高風險問題被稱為「完成現金贖回時損失用戶資金」,該問題涉及 CashManager 合約中的 completeRedemptions 函數。問題出現在給定時期內,退還的金額沒有更新到給定時期的 totalBurned 儲存變量中。如果管理員在給定時期的不同步驟或階段使用多次調用 completeRedemptions 函數來完成退款和贖回,任何退還的金額在隨後對該函數的調用中將不會被考慮。即使用戶贖回了相同數量的 CASH,這種差異可能導致用戶獲得的抵押 Token 少於預期,從而導致用戶資金的損失。Ondo 團隊與 C4A 合作解決了這個漏洞。

在中等風險問題中,值得重視的是在 Compound v2 智能合約中發現的「首次存款漏洞」。這個漏洞使得攻擊者能夠侵占新部署的 cToken 合約的初始存款者的資金。Ondo 團隊通過強制設定一個最小存款來解決了這個問題,這筆存款在第一筆存款時通過向 0x0(燃燒)地址鑄造少量 cToken 單位來實現,這些單位無法提取。

Flux Finance 在其協議智能合約上維護了一個活躍的漏洞賞金計劃,託管在 ImmuneFi 上。該計劃根據發現的漏洞的嚴重性或影響程度分為四個類別,提供從 1,000 到 550,000 美元的賞金支付範圍:

Ondo Finance 已經支付了一筆漏洞賞金,獎勵給安全研究員 Ashiq Amien,於 2022 年 1 月 26 日。這個問題與 TrancheToken 智能合約有關,該合約是第一個 Ondo Finance 產品 Ondo Vaults 的一部分。Ondo Vaults 是建立在 Uniswap 之上的金融協議,早於 OUSG,並且已經停用。

Flux Finance 採用了一個兩階段的治理過程,包括論壇討論和鏈上投票,以確保社區參與並降低潛在風險。治理提案通常在 Flux Finance 治理論壇上發布,社區成員和團隊可以在該論壇上提供反饋。雖然這一步驟不是強制性的,但它增加了提案取得良好一致和成功的可能性。

在論壇討論後,最終的提案將提交進行具有約束力的鏈上投票。Flux Finance 的 DAO 是 Compound 的 Governor Bravo 的一個分叉,通過 Tally 管理鏈上投票。投票權由 ONDO 的持有權決定,並且持有者可以將他們的投票權委派給其他錢包。

關鍵的 DAO 參數包括:

· 提案閾值:需要擁有至少 1 億 ONDO 的投票權才能提交提案,這有助於防止垃圾郵件或惡意提案。

· 投票期:社區成員可以在 3 天的時間窗口內投票。

· 法定人數:提案需要至少擁有 1 百萬 ONDO 的投票權才能通過。

· 時間鎖:投票期結束後到成功提案執行之間有 1 天的延遲期。

這種治理結構確保了社區參與,降低了風險,並促進了 Flux Finance 決策過程的透明度。

在審查 Ondo DAO 在 Tally 上的投票權分布時,我們觀察到該治理似乎高度中心化。兩個治理帳戶「glassmarkets.eth」和「vexmachina.eth」共持有約 3491 萬個 ONDO(包括委託的 Token)。與參與率最高的提案相比,這兩個帳戶共擁有相當大的投票權,約為 73.57%。

此外,平台內部的投票權分布相對中心化,三個錢包共持有總投票權的 65.28%(目前有資格投票)。這種影響力的中心化可能引發對平台治理和去中心化的擔憂,強調了在參與者之間實現更平衡的投票權分配的必要性。

這種投票權的中心化引發了關於這些實體對 Ondo DAO 治理決策過程影響的擔憂。例如,像 GlassMarkets 這樣的實體只擁有 57 個 Ondo,但有 894 個地址委託給它的投票權,使其成為 DAO 中最大的投票者。

在評估中心化風險時,重要的是要考慮支持 Ondo Finance 生態系統的基礎資產和基礎設施。OUSG 不是直接由美國公債支持,而是由 SHV ETF 支持,該 ETF 跟蹤 ICE 短期美國公債安全指數。SHV 是由 Blackrock 管理的 iShares 短期國庫債券 ETF,資產規模約為 230 億美元。

Ondo Finance 平台內部的另一個中心化風險方面是其對 Coinbase 和 Clear Street 券商平台等中心化交易所的依賴。對中心化服務提供商的依賴可能使平台面臨這些機構的其他交易對方風險和監管不確定性的暴露。

為了解決關於 Token 支持和透明性的擔憂,Ondo Finance 利用第三方服務提供商,如 NAV Consulting,這是一家負責直接從銀行和託管帳戶驗證基金資產的基金管理公司。此外,該基金進行獨立年度審計。雖然 Ondo Finance 通過其智能合約進行 Token 化管理,但基金管理員負責維護鏈下記錄,並向投資者提供每月報告。這個過程確保了 Token 記錄和鏈下記錄的每日對賬。

在極端市場波動期間,存在壞帳累計的可能性,儘管這種風險可以認為相當低。用戶應該注意可能導致償付風險的限制和脆弱性。

Flux 上的清算與 Compound V2 類似,當帳戶的貸款價值比(LTV)不足時,帳戶將被清算。此時,第三方清算者可以支付一部分借款人的債務,並以折扣價格奪取相應的抵押品。然而,與 Compound 不同的是,Flux 的清算遵守 OUSG 的 KYC 要求。要以 OUSG 作為抵押品進行清算,清算者必須完成 KYC 並被列入白名單以持有該Token。有限的授權清算者池可能增加清算未能及時完成的可能性。

清算預計是罕見的。Flux 目前僅支持穩定幣市場,這些市場通常不太波動。然而,在極端波動的情況下,當 LTV 迅速增加到無法及時清算時,帳戶的凈值可能變為負值,導致協議及其借方累計壞帳。Flux Finance 的資產通常非常穩定,因此極不可能發生壞帳累計。作為額外的安全機制,Flux 的穩定幣預言機永遠不會將穩定幣定價超過 1 USDC,降低了外部預言機操縱的風險。

Flux 團隊對壞帳發生可能性的評估如下:

考慮到 Flux 的資產(Token 化債券)通常非常穩定,Flux 上的壞帳累計應該是極不可能的。自 2007 年創立以來,SHV 短期債券 ETF 的最大周波動不到 0.5%。考慮到針對 OUSG 的貸款清算從 92% 的 LTV 開始,這為 Flux 的借方提供了巨大的安全邊際。

在不太可能發生壞帳累計的情況下,Flux 的市場儲備將首先用於彌補損失。如果儲備不足,一些借方可能無法提取其資產。

Token 化證券協議採用 NAV Consulting 服務提供每日更新的價格反饋機制,確保對基礎抵押品的準確估值。這只是一個臨時解決方案,Ondo 團隊正在研發一個鏈上預言機以提供實時價格更新。

NAV Consulting 對 Coinbase 和 Clear Street 的基金帳戶的 API 訪問有限,只能查看數據而無法進行任何更改。NAV Consulting 每天使用特定方法計算每個 Token 的資產凈值(NAV),可以描述為以下三個步驟:

· 對所有基金資產(SHV 股份、現金和穩定幣)進行現值求和

· 然後減去基金的應計費用和管理費

· 最後將結果除以 Token 的總數

使用 NAV Consulting 的計算,Ondo 每天更新合約價格。

Flux Finance 最近實施了一個治理提案,以增加價格反饋的透明度,並減少對團隊的依賴。該提案的關鍵組成部分之一是部署一個由 Ondo DAO 控制的新預言機。該預言機將作為 Flux Finance 協議檢索基礎資產價格的主要機制。該提案還實施了對 OUSG 每日價格波動的 100 個基點限制,有效降低了與價格波動相關的風險。

新實施的價格預言機 FluxOracle 用於管理市場。該合約實現了穩定幣 fToken(預言機類型-1)的基礎資產的硬編碼價格,並使用 RWAOracleRateCheck 來檢查「授權」fToken,目前僅有 fOUSG(預言機類型-2)的基礎資產價格。此外,該合約還提供了配置 Chainlink 預言機的選項(預言機類型-3)。

FluxOracle 合約還實現了基於角色的訪問控制,其中 DEFAULT_ADMIN_ROLE 可以為每個預言機類型的任意地址設置角色:

· STABLECOIN_HARDCODE_SETTER_ROLE

· TOKENIZED_RWA_SETTER_ROLE

· CHAINLINK_ORACLE_SETTER_ROLE

所有角色都設置給由 Ondo DAO 控制的時間鎖合約。

Flux 一直在測試 SHV/USD 的 Chainlink 價格反饋。該價格反饋已經部署,並且他們在主網上正在測試一個合約,根據 SHV/USD 反饋限制價格更新。在不久的將來,該合約將由官方 Flux 預言機使用。

1. 單個實體是否可能欺騙用戶?

雖然單個實體有可能利用協議進行操縱,但已經採取多項保障措施來將此風險降至最低。Ondo Finance 使用了三個多簽名錢包(Ondo 管理多簽名、OUSG 贖回多簽名和 ONDO 持有者多簽名),每個錢包都需要至少三個簽名才能執行。

雖然這種設置理論上允許三個多簽名簽署者協同操縱系統,但多簽名的要求增加了額外的安全層級。這種結構有助於減輕單個實體破壞協議的風險,並確保決策權分散在多個方之間。

2. 如果團隊消失了,項目是否可以繼續運行?

作為一個實體化的證券發行者,OUSG 對團隊的持續營運以進行 Ondo I LP(基金)的管理有全面依賴。

Flux 協議目前需要團隊進行手動價格更新,儘管在不久的將來可能會過渡到 Chainlink 價格反饋。那時,Flux 可以完全自主地繼續運行(儘管因為 Flux 團隊也是 Ondo 團隊,該項目仍然依賴於 Ondo 的持續營運)。

1. 項目的可行性是否依賴於額外的激勵措施?

Ondo Finance 的持續可行性不依賴於額外的激勵措施。該項目在開發過程中注重其基本金融服務,這表明其可持續性不依賴於外部激勵措施。然而,監測未來發展或項目結構的任何變化可能影響其風險狀況是至關重要的。

2. 如果需求明天降至零,所有用戶是否能夠得到償還?

如果需求明天降至零,OUSG 以 SHV ETF 作為後盾,旨在為贖回提供基礎。在這種情況下,SHV ETF 的後盾設計為確保 Ondo Finance 具備繼續履行贖回請求、使所有用戶得到償還的能力,並提供一定程度的財務安全和保障。SHV 非常流動,平均每天交易量超過 3 億美元,而短期債券較不受利率變動的影響。

通常固定收益的風險仍然存在,其中利率風險和信用風險是主要關注點。一般而言,隨著利率上升,債券價值往往會下降。信用風險涉及到債券發行人可能無法履行有關本金和利息支付的義務的可能性。投資者需要明確理解,對該基金的投資沒有獲得 FDIC 或任何其他政府機構的保險或擔保。這些風險與美國公債市場總體相關,而不與 Blackrock/Ondo 相關。

1. 審計是否揭示了任何令人擔憂的跡象?

C4A 對 Ondo Finance 的智能合約進行的審計確實發現了幾個漏洞,其中包括一個高風險問題和五個中等風險問題。

然而,Ondo 團隊與 C4A 密切合作,解決了智能合約中的任何關鍵漏洞。題為「完成 CASH 兌現時的用戶資金損失」的高風險發現已在與審計團隊的合作中解決。

在評估 Ondo Finance 和 Flux Protocol 後,我們認為它們在可接受的風險參數範圍內運作良好,但我們也意識到存在可以改進的領域,以增強平台的安全性、去中心化性和透明度:

解決 Ondo DAO 中治理和投票權力中心化的問題。實施機制來減少投票權力的中心化可以促進更去中心化和民主化的治理體系。確保決策過程更具包容性,影響力分布在更多參與者之間非常重要。

通過解決智能合約、預言機和抵押品的潛在風險,提高 Ondo Finance 的安全性和穩定性。定期進行審計並更新平台的安全功能將有助於構建更強大可靠的生態系統。確保解決所有已識別的漏洞,並採取措施防止未來出現問題至關重要。

通過提供關於平台功能、風險和緩解策略的更詳細文檔,提升 Ondo Finance 營運的透明度。這將使用戶能夠對參與平台做出明智決策,並增加對項目目標和潛在風險的理解。

在我們與 Ondo 和 Flux 團隊的合作中,我們發現他們非常專業,採取了一切合理的預防措施來確保系統的安全並向用戶提供保證。我們認為 Flux 是將符合監管要求的真實資產引入 DeFi 的絕佳示範,期待與 Curve 進一步整合。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

上一篇

下一篇