為何日本股市創下近33年來的高點? 施羅德投資:週期性與結構性因素使然

施羅德投信

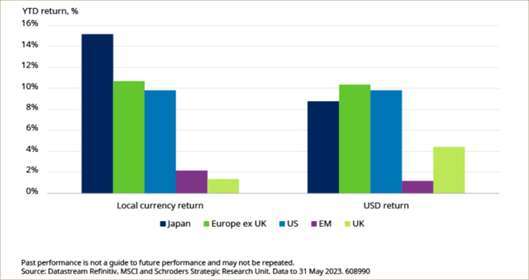

截至目前為止,2023 年日本股市屢創新高,吸引個投資人目光;五月份主要股票指數 TOPIX 和日經 225 指數都達到了自 1989 年以來的最高水準,整體日本股市的增長超越了其他已開發國家股市。

圖一:儘管受到日圓疲弱影響,日本股市在今年以來表現依然亮眼

為何日本股市創下近 33 年來的高點?

週期性因素—日本經濟在新冠疫情後相對較晚重新開放:相較於美國及歐洲,日本長期以來一直處於嚴格的疫情管控,直到 2022 年 10 月才全面開放外國遊客入境,而這個邊境開放的措施也帶動了國內旅遊逐步復甦,振興了日本國內旅遊、休閒及飯店的小型業者。

另一個重要的因素則是,中國解除疫情限制的時間比日本更晚,加上中國遊客佔日本境外遊客數有相當大的比例(2019 年約占總數的三分之一),對日本企業來說,與中國的貿易往來至關重要,因此中國疫情後的延遲開放對今年日本股市帶來正面助益。

結構性因素—東京證券交易所呼籲企業提升其企業價值:東京證券交易所(TSE)於今年初呼籲企業專注於實現永續性增長,以提升企業價值,特別是針對股價淨值比(P/B)低於1的公司。如果一家公司的股價淨值比低於 1,代表市場對該公司的估值低於其資產價值,反映出投資者對該公司未來盈利的能力和增長的潛力缺乏信心。施羅德日本股票投資團隊說明:根據企業財務理論,如果一家公司的股東權益報酬率(ROE)高於其資本成本,其股價淨值比應該較高,因此,東京證券交易所特別指出公司應在衡量和管理資本成本的同時,尋求更高的股東權益報酬率。事實上,現在越來越多全球交易所開始呼籲上市公司提升公司治理,以提振部分長期被低估的企業價值。

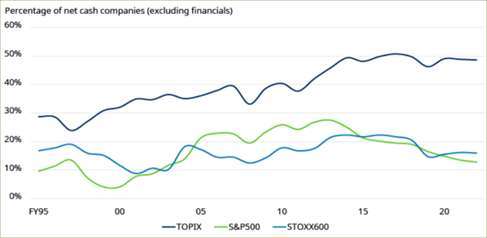

圖二:目前日本股市有將近一半的上市公司其股價淨值比低於1

在目前整體企業估值偏低的狀態下,東京證券交易所敦促企業制定計劃,強調企業可以透過加強投入研發和培養人力資本,促進知識產權和無形資產的創建,以實現可持續性增長,進而提高股價表現。

另一方面,透過股利分發及股票回購,也能提高股東權益報酬率,幸運的是,日本企業在採取這些措施時具備良好的條件,由於日本有 50% 的企業其資本結構為「淨現金」,即資產負債表上的現金大於負債,這使得這些企業能運用帳上閒置的現金直接投資業務或是買回庫藏股,以增加股東報酬。截至 2023 年 3 月的財務會計年度,企業宣布股票買回的金額創下了歷史新高,大幅超越過去兩個財務會計年度的水準,顯示出許多日本企業十分重視東京證券交易所的呼籲,致力於增加對股東的回報。

圖三:相較美國及歐洲的企業,日本企業資本結構為淨現金的比例高出許多

圖四:越來越多日本企業實施股票買回

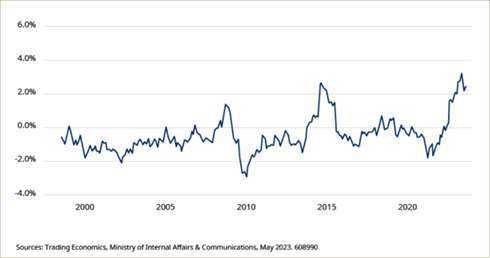

日本經濟擺脫通縮泥淖,迎來適度通膨,更有利於股市長期發展

施羅德日本股票投資團隊:解除疫情限制對日本股市所帶來的好處是一次性的,其背後支持日本股市長期發展的重要因素便是期待已久的通膨回歸。日本在經歷三十年低通膨甚至通縮之後,輕度的通膨對日本經濟帶來正面助益。由於通縮會使企業和消費者延遲投資和購買,如果未來的價格更低,便會削弱現在購買的誘因,容易使經濟陷入停滯;相形之下,適度的通膨使企業對未來投資充滿信心,並刺激消費者增加消費。

目前日本不再面臨通縮的下行螺旋,而是進入企業投資、薪資增長和消費者支出皆持續增加的階段。不過對消費者來說,最大的挑戰在於薪資上漲是否能跟上通膨的速度,否則購買力將會受到侵蝕。從企業經營面來說,今年已有一些大型企業同意為員工加薪 4%,薪資漲幅近 30 年來最高,企業加薪的承諾便可看出企業對經濟前景的信心。

圖五:日本走出通縮疑慮,邁向溫和通膨

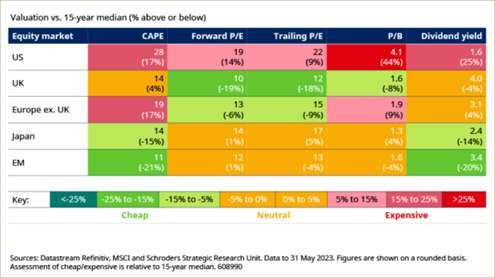

圖六:目前日本股市估值仍維持在較便宜的區間

經濟情勢改善加上企業治理改革,日本小型企業成長潛力大

疫情期間由於投資市場恐慌情緒瀰漫,資金多數流向大型企業,因而不利於小型企業;然而現今隨著疫後經濟開放,服務業搶先復甦,加上經濟形勢的改善和對日投資回流,預期可帶來更高的流動性,有利於小型企業發展。

近期日本股市的漲勢主要受到大型股票的推動,由於海外投資者購買指數期貨和流動性較高的大型股票,相形之下,目前小型企業估值偏低,仍然具有吸引力。從股價淨值比來看,歷史上日本的小型企業通常比大型企業的估值更低,因此在東京證交所的改革倡議以及投資人回流日股的參與下,小型股未來改善股價淨值比的空間更大。

總結來說,短期的周期性因素加上長期的結構性變化,為日本股市帶來了令人鼓舞的前景。

請注意:過去績效與走勢僅供參考,不代表未來績效之保證,本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。

【施羅德投信獨立經營管理】本資訊由施羅德投信提供,僅供參考,未經本公司許可,不得逕行抄錄、翻印、剪輯或另作派發。本公司當盡力提供正確之資訊,所載資料均來自我們相信可靠之來源,惟並未透過獨立之查核;對其完整性、即時性和正確性不做任何擔保,內容所載之資料與數據可能隨時變更,如有錯誤或疏漏,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。本基金經金融監督管理委員會核准,惟不表示本基金絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本基金或有投資外國有價證券,除實際交易產生損益外,投資標的可能負擔利率、匯率(含外匯管制)、有價證券市價或其他指標變動之風險,有直接導致本金發生虧損,且最大可能損失為投資本金之全部。有關基金應負擔之費用(含分銷費用)已揭露於基金公開說明書或投資人須知中,投資人可至公開資訊觀測站 / 境外基金資訊觀測站中查詢。本基金如適用於 OBU 業務,且於 OBU 銷售時之銷售對象以非居住民為限。各基金因其不同之計價幣別,而有不同之投資報酬率。本基金或有提供非基礎貨幣計價之匯率避險級別及無避險級別。避險級別目的在於降低該級別之計價貨幣匯率波動對基金投資績效所造成的影響,並讓投資該級別之投資人享有接近投資基礎貨幣級別之績效。以本基金計價幣別以外之貨幣換匯後投資須承擔匯率風險,且本公司不鼓勵投資人因投機匯率變動目的而選擇非基礎貨幣計價級別。投資人因不同時間進場,將有不同之投資績效,過去的績效亦不代表未來績效之保證。投資者詳閱資料後,仍應尋求財務顧問為謹慎之投資評估。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。提及之企業或個股僅作為舉例說明,不代表任何金融商品之推介或投資建議。依中華民國證券投資信託暨顧問商業同業公會公布「基金風險報酬等級分類標準 (基金風險報酬等級由低至高區分為 RR1、RR2、RR3、RR4、RR5 五個等級),故本基金風險報酬等級為 RR3。提醒投資人此等級分類,基於一般市場狀況反映市場價格波動風險,無法涵蓋所有風險,不宜作為投資唯一依據,投資人仍應注意所投資基金個別的風險。本基金投資風險包括:債券發行人違約之信用風險、新興市場整體風險、類股集中風險及產業景氣循環風險、利率變動之風險、流動性風險、外匯管制及匯率變動之風險、投資地區政治、經濟變動風險。投資於基金受益憑證部份可能涉有重複收取經理費。任何債市都有匯率、利率與債信三個層面的機會與風險,單一國家與新興市場國家債市波動較大,投資人應衡量本身風險承受情形適度布局。中國之分類係依彭博社(Bloomberg)之定義,以公司總部所在地,並非以掛牌交易所之所在地為準;一些與中國有關的證券如國企股、紅籌股等亦被計算在內;惟仍符合金管會直接投資於大陸證券市場掛牌上市之有價證券不得超過境外基金淨值 20% 之規定。投資人須留意中國市場之特定政治、經濟與市場等投資風險。投資於新興市場股票 / 債券之相關基金通常包含較高的風險且應被視為長期投資的工具,這些股票 / 債券基金可能有流動性較差與信賴度較低的保管管理等風險。絕對報酬投資策略,係指追求任何時點進場投資後 12 個月獲得正報酬為目標,惟並不保證保本或保證獲利。股票型基金配息來源為基金投資標的所配發之股票股利,因基金持有之投資標的股利發放日期不一,可能將出現當期配息由本金支付比例較高現象,但若當期收到投資標的之股利大於基金所應配發的配息金額,則本基金仍能按計畫發放配息而不致由本金中支出。投資於高收益股票相關基金,其投資之相關企業未來可能無法持續獲利。投資於小型公司相關基金,其股價潛在波動風險與流動性風險較高,即小型公司的流通性較低,價格波動也較高,故其基金價值波動較大型公司基金大。股息基金所稱之股息係以股票搭配選擇權方式,產生的權利金收入作為配息類股之配息來源之一。當市場短線大幅上漲時,股息基金所進行的保護性選擇權操作策略可能導致基金漲勢較同類型基金或基金指標緩慢。股息基金波動仍與其他股票型基金相同,不會因為金融衍生性商品的操作而有所降低。此外,投資人應留意衍生性工具操作與本策略所可能產生之投資風險(請詳閱基金公開說明書或投資人須知)施羅德證券投資信託股份有限公司 11047 台北市信義區信義路 5 段 108 號 9 樓 電話:02-27221868(客服專線:02-87236888)http://www.schroders.com.tw

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

下一篇