Pepperstone交易員手冊 - 荊棘遍佈的一周

鉅亨研報

當我們展望日本央行會議(12 月 19 日)並密切關注本地媒體關於潛在政策調整的頭條新聞時,本週對交易者來說不難找到一些重要催化劑和事件風險,以引導他們控制敞口。在央行方面,我們期待聯準會、歐洲央行、英國央行、挪威銀行和瑞士國家銀行的指引。對於專注於高貝塔拉丁美洲貨幣(MXN 和 BRL)的交易者,我們將迎來墨西哥央行和巴西央行的會議。

我們將看到美國、英國和歐元區的初步製造業 PMI,而英國和澳洲將發布就業數據。美國 CPI 數據受到密切關注,在上週五的非農就業報告之後,這可能會對聯準會 3 月降息的定價產生重大影響——在這一點上,我傾向於淡化當前的降息預期,因為 6 月似乎更有可能成為政策寬鬆的起點。然而,如果 CPI 數據低於共識,顯然會加強較早實施寬鬆政策的立場。

美國國債將再次對美元和黃金的走勢產生影響,儘管 FOMC 會議和美國 CPI 數據將是明顯的風險,但美國財政部預定於 12 月 12 日 05:00 AEDT 進行的 370 億美元的 10 年期和 210 億美元的 30 年期公債拍賣也可能帶來風險。我本週傾向於看多美元,但如果 DXY 突破 104.31,並且 USDCNH 進一步推高至 7.2400,我將更有信心。 USDCHF 看起來可能會上漲至 0.8900。

我仍然傾向於看多美國股指,其中 NAS100 受到廣泛關注,因為它有望突破盤整高位。歐洲股市是動量交易者關注的焦點,德國 DAX 指數在過去的 10 個交易日中有 8 個收高,目前處於新的高點。我們看到市場在這次反彈中參與積極,有 93% 的股票在 50 日均線以上,72% 的股票在 200 日均線以上,50% 的股票達到 4 週高點。或許在如此火熱的市場中開啟多頭有些冒險,但多頭市場中的回檔可能是買進機會。

黃金有適度的下行風險,我預計 1980/70 可能會起作用,而原油的上行受到了 5 日指數移動平均線的限制,如果在此突破,我們應該會看到價格迅速升至 73.06 美元的行情。

祝各位好運。

本週重要的活動風險:

英國就業和工資報告(12 月 12 日 18:00 AEDT)— 英國薪資預計將以 3 個月同比 7.6% 的成長速度成長,略低於 9 月的 7.9% 的年增速。儘管薪資正在下降,但薪資的絕對水準仍支持英國央行在 2024 年下半年放寬銀行利率的情況。

澳洲就業報告(12 月 14 日 11:30 AEDT)— 經濟學家的中位數估計是 11 月新增 11,000 個工作崗位,失業率上升至 3.8%。本週,我會尋找機會在 AUDUSD 升至 0.6670 時賣出。 EURAUD 空頭看起來很有吸引力,儘管 AUD 多頭可能希望在 CN50 表現更好時入場。

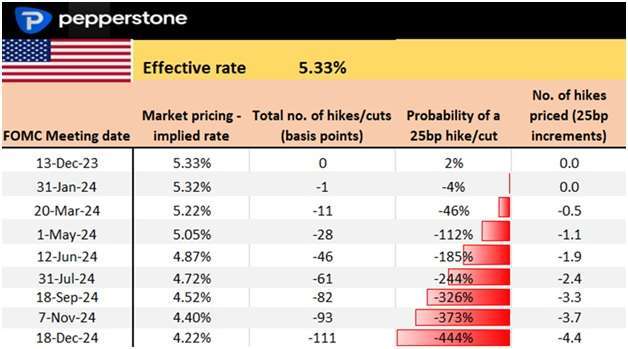

美國 CPI(12 月 13 日 00:30 AEDT)— 本週重要的事件風險——市場預期廣義 CPI 月環比增漲為 0.0%,年比漲 3.1% ;核心 CPI 月增幅分別為 0.3% 和 4%。在美國非農業就業報告後,市場對 2024 年寬鬆的期望有所降低,美國掉期市場現在預計到 2024 年 12 月將降息 111 個基點。在市場普遍看空美元的情況下,更高的 CPI 數據可能會對其造成打擊。如果核心 CPI 環比上漲超過 0.35%,或將導致 3 月降息的可能性被大幅削減。而風險多頭和美元空頭希望看到核心 CPI 低於 0.25%,這將維持 3 月降息的可能性。

巴西央行會議(12 月 14 日 08:30 AEDT)— 巴西央行預計將把利率削減 50 個基點至 11.75%。普遍觀點是,巴西央行將從現在開始在每次會議上削減利率,直到政策利率接近 10%。

瑞士國家銀行會議(12 月 14 日 19:30 AEDT)— CHF 掉期價格顯示此次會議降息 25 個基點的機率為 20%,同時對 2024 年 12 月之前定價了 67 個基點(或近三次 25 個基點)的降息。本週 USDCHF 傾向於上漲,對 0.8828 的突破將使信心增強。

挪威銀行會議(12 月 14 日 20:00 AEDT)— 我們看到 NOK 掉期價格顯示在此次會議上升息 25 個基點的機率為 28%,似乎被低估了。 25 個基點的升息完全不足為奇,這可能促使 NOK 出現強力反彈。

英國央行會議(12 月 14 日 23:00 AEDT)— 理論上,這次會議應該是個低波動性的事件——在此次會議上不會改變政策,而英國央行應該以 7-2 的結果投票反對任何改變。由於到 2024 年底已經定價了 3 次降息,因此英鎊在這次會議上有適度的上行風險。

聯準會會議(12 月 14 日 06:00 AEDT)— 聯準會將在這裡提供新的經濟預測,儘管我們不應該看到他們的通膨、成長或失業預測出現任何重大變化。焦點將放在 2024 年聯邦基金利率(或「點圖」)的預測上。總的來說,我們應該看到對 2024 年聯邦基金利率的預測中位數從 5.1% 下調至 4.875%,這意味著雖然存在進一步下調至 4.6% 的風險,但明年的基本預期是兩次降息 25 個基點。由於美國掉期市場預計到 2024 年 12 月聯準會基金利率將降至 4.21%,如果 2024 年「點」的設定為 4.875%,可能導緻美元多頭套息。聲明和鮑威爾在記者會上的論點也可能促使美元波動,鮑威爾應該明確表示他們目前沒有討論放寬政策。這次會議有適度鷹派的風險。

中國月度增長數據(12 月 15 日 13:00 AEDT)—市場將看到工業產值、固定資產投資和零售銷售數據。共識是活動將有較大提升,尤其是 11 月的零售銷售報告,預計將成長 12.5%(從 7.6%)。中國股市持續吸引賣方,且看跌趨勢沒有減弱,我們因此關注數據是否能夠穩定市場並吸引更好的買家。

美國零售銷售(12 月 15 日 00:30 AEDT)—市場預期月環比下降 0.1%,而控制組元素上漲 0.2%。這項結果可能會影響第四季的 GDP 即時預測模型,目前該模型顯示美國正以 1.25% 的速度成長。

墨西哥央行會議(12 月 15 日 06:00 AEDT) - 這次會議上不可能降息,但 MXN 可能對未來寬鬆路徑的指引產生敏感。 3 月似乎是墨西哥央行開始降息週期可能的起點。鑑於下週將舉行日本央行(BoJ)會議, MXNJPY 已經引起了越來越多的興趣,應該放在投資者的關注清單上。

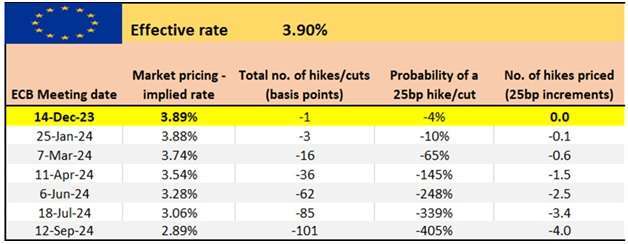

歐洲央行(ECB)會議(12 月 15 日 00:15 AEDT) - 市場將看到 ECB 的新經濟預測,其中核心 CPI 預期將在 2024 年略微下降至 2.8%,而 2024 年的 GDP 將從 1% 降至 0.8%。繼歐洲央行執行委員會成員 Isabel Schnabel 上週就通膨發表評論後,4 月份降息的大門已經敞開 - 因此,歐元交易者將關注是否有降息的跡象。我們應該會聽到有關未來 PEPP 再投資以及加速縮減資產負債表的情況。

歐元區 HCOB 製造業及服務業 PMI(12 月 15 日 20:00 AEDT) - 共識是我們預期歐元區製造業指數將從 44.2 上升至 44.5,服務業指數將從 48.7 上升至 49。預計將有進一步的疲軟數據出現,但最近的趨勢顯示歐元區經濟數據雖然疲軟,但大多數情況下好於預期。

英國標普全球製造業與服務業 PMI(12 月 15 日 20:30 AEDT) - 共識是我們預期英國製造業指數將從 47.2 上升至 47.5,服務業指數將從 50.9 上升至 51.0。市場應對服務業數據更敏感,因此如果讀數超過 52.0,可能會推動英鎊上漲。如果讀數低於 50.0,英鎊可能會承受壓力。

美國標普全球製造業與服務業 PMI(12 月 16 日 01:45 AEDT) - 共識是我們預期製造業指數將從 49.4 下降至 49.3,服務業指數將從 50.8 下降至 50.7。

關注更多 Pepperstone 市場分析: https://bit.ly/3QzibO0

延伸閱讀

- 油價飆、戰火燒!美債殖利率衝三周高點

- 中東「斷氣」免驚!能源署:油氣存量高於法規 4月氣供量已和美澳日韓談妥「互援」

- 中東戰火下 散裝船更改訊號 標榜「中國船東」求安全通過荷姆茲海峽

- 中國2026年國防預算公布 全年增長7% 連11年個位數增長

- 講座

- 公告

上一篇

下一篇