銀行理財產品周報第343期:年中預期年化收益未現大漲

鉅亨網新聞中心

銀行理財產品周報

(2015.06.18-2015.06.24)

【摘要】

本周銀行理財產品的發行量與預期周均收益率同創新低;

年中銀行理財產品收益未現大漲;

客製化理財產品成創新突破口;

“寶寶”理財風光不再;

銀行票據理財是什么;

【特別關注】

年中銀行理財產品收益未現大漲

每年臨近年中考核之時,一場沒有硝煙的存款暗戰都會在商業銀行之間定時上演。但今年各家銀行的表現卻相當淡定,在剛剛過去的端午小長假,作為攬儲利器的理財產品,收益未像往年那樣在短期之內迅速躥高。據統計數據顯示,共有8家銀行發行了15款以端午節或父親節為主題的專屬銀行理財產品中,預期收益率超5.5%的產品僅有3款。這15款產品的平均預期收益率為5.11%,比近期銀行發行的非結構性人民幣理財產品5.06%的平均預期收益率高0.05個百分點,但遠低於此前小長假髮行的產品。

客製化理財產品成創新突破口

借特殊日子做一些優惠一直是商家吸引客戶眼球的法寶。如今,為吸引投資者,金融機構也紛紛效仿。以節日、特殊日子之名推出特色理財產品已成為各銀行吸引顧客的常見方式,也因其合乎時宜、有特色等被消費者所認可。業內人士表示,銀行扎堆推節日理財,創新各類客製化理財產品,一方面是針對特色人群需求、提供更優質服務,另一方面也完善了原有理財產品結構,為廣大用戶提供更多選擇。由於銀行在特殊日期推出的專屬理財產品收益率一般高於同期產品,具有一定吸引力,加之各類“打感情牌”的溫情服務,使銀行理財產品受到不少顧客歡迎。

“寶寶”理財風光不再

近期,余額寶七日年化收益跌破4%。專家認為,在股市、資金面流動性緊張局面緩解等多重因素影響下,貨幣基金收益率下降或成趨勢。經歷兩年發展的余額寶,也已經離最初的高收益越來越遠。2014年1月2日,余額寶曾達到歷史最高點6.763%,自去年5月11日跌破5%以來,余額寶在“4時代”徘徊一年有余。但余額寶等貨幣基金具有較高的流動性,且整體收益依然跑贏銀行定期存款利率,若投資者只是將其作為現金理財工具,而不是為了博取高收益,則依然具有較大的設定價值。

銀行票據理財是什么

銀行票據理財是指商業銀行將已貼現的各類票據,以約好的利率轉讓給信賴中介,信賴中介經過包裝計劃后,出售給出資者。出資者收購了票據理財產品,就成了理財計劃的托付人和受益人,一同獲得相應的理財收益。簡略地說,便是銀行將客戶的資金用於出資各類票據的理財產品。銀行計劃的人民幣票據型理財產品一般分為兩類:一類首要是出資於商業匯票;另一類是直接出資貨幣市場上的各類票據,如短期國債和央行票據。

【一周市場全景】

1、 本周銀行理財產品發行量大幅下跌

2、人民幣理財產品最高年化預期達9.5%

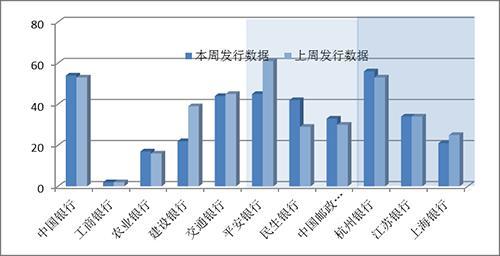

3、圖示本周工商銀行(行情601398,咨詢)僅發行兩款理財產品

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:本周共發行751款銀行理財產品,較上周減少了285款。理財產品涉及82家銀行,與上周相比,發行銀行的數量減少了27家。同時,本周共有1276款理財產品到期,到期產品涉及153家銀行。

最新一周,理財產品平均期限132天,與上周136天相比,期限變短。本周人民幣理財產品占比97.47%,與上周相比,降低了0.7個百分點,其中,所有人民幣理財產品中,最高的年化預期收益率達到9.5%,較上周降低了4.6個百分點。美元理財產品占比達1.33%,最高的年化預期收益率達1.82%,較上周降低了0.83個百分點。

從上圖銀行發行理財產品的數量來看,五大國有商業銀行中工商銀行的產品發行量最低,本周僅發行了兩款理財產品,中國銀行(行情601988,咨詢)的產品發行量最大,達到54款。股份制銀行中平安銀行(行情000001,咨詢)發行了46款產品,降幅較大;而招商銀行(行情600036,咨詢)發行了29款產品,郵儲銀行發行了33款產品,產品量均出現微升;如圖所示的城市商業銀行中江蘇銀行發行了34款產品,與上周持平;上海銀行發行了24款產品,發行量有微降。

【一周收益率走勢】

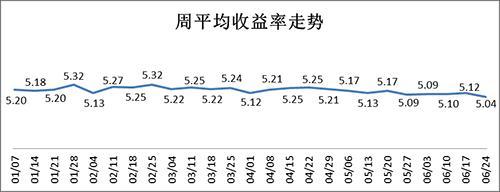

1、本周銀行理財產品預期周均收益率創新低

2、 15天至1月期限的理財產品周均收益率降至2.53%

|

期限

|

本周均收益率%

|

區間

|

上周均收益率%

|

區間

|

預期收益變動%

|

本周發行量

|

|

≤7天

|

3.07

|

2月5日

|

3.01

|

2.0-5.0

|

0.07

|

11

|

|

8-14天

|

3.26

|

2.3-5.1

|

3.99

|

2.3-5.2

|

-0.74

|

7

|

|

15天-1月

|

2.53

|

1-5.2

|

5.04

|

4.5-5.5

|

-2.51

|

8

|

|

1-3月

|

5.06

|

0.7-8

|

5.11

|

2.5-9.5

|

-0.05

|

347

|

|

3-6月

|

5.19

|

0.7-9.5

|

5.12

|

1.25-8

|

0.07

|

203

|

|

6-12月

|

5.22

|

1.735-7.5

|

5.28

|

1.735-14.1

|

-0.06

|

105

|

|

12月≥

|

5.02

|

1-8.25

|

5.19

|

1.25-8.25

|

-0.17

|

68

|

3、 各期限預期收益率最高產品

|

期限

|

預期收益率%

|

產品名稱

|

發行機構

|

收益類型

|

|

≤7天

|

5

|

平安財富-周添利(滾動)現金管理類2012年1期人民幣理財產品(認購期:2015年06月19日-2015年06月23日)

|

平安銀行

|

非保本浮動

|

|

8-14天

|

5.1

|

平安財富-雙周添利(滾動)現金管理類2014年4期人民幣理財產品(認購期:2015年6月19日-2015年6月22日)

|

平安銀行

|

非保本浮動

|

|

15天-1月

|

5.2

|

平安財富-靈活添利現金管理類2015年127期人民幣理財產品

|

平安銀行

|

非保本浮動

|

|

1-3月

|

8

|

“金搖籃·信盈”系列1號2015年第79期理財產品

|

端州農村商業銀行

|

非保本浮動

|

|

3-6月

|

9.5

|

“聚寶財富專享4號(結構性)1502期”人民幣理財產品

|

江蘇銀行

|

非保本浮動

|

|

6-12月

|

7.5

|

平安財富結構類(100%保本掛鉤股票)資產管理類2015年250期人民幣理財產品(TLG150250)

|

平安銀行

|

保本浮動

|

|

12月≥

|

8.25

|

慧盈209號A款364天期結構性理財產品

|

華夏銀行

|

保本浮動

|

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:本周,銀行理財產品周均預期年化收益率降至5.04%,創新低。圖表所示,期限小於及等於7天的理財產品共有11款,周均收益率達到3.07%; 8天至14天期限的理財產品共有7款,周均收益率達3.26%,較上周下降了0.74%;15天至1月期限的理財產品共發行8款,周均收益率達2.53%,較上周下跌了2.51%,變動幅度最大;1月至3月期限的理財產品共有347款,周均收益率達5.06,較上周減少了0.05%;3月及以上期限的理財產品共有376款發行,其中12月及以上期限理財產品的周均收益率僅達5.02%。

從發行銀行來看,各期限預期收益率最高的產品分別來自平安銀行、端州農村商業銀行、江蘇銀行、華夏銀行。從發行銀行類型來看,本周高預期收益率的理財產品多屬股份制銀行,收益類型多屬於非保本浮動收益型。從各期限預期收益率最高產品來看,江蘇銀行的一款非保本浮動收益型產品《“聚寶財富專享4號(結構性)1502期”人民幣理財產品》以9.5%的預期收益率奪得了3月至6月期限第一的位置;華夏銀行的一款保本浮動收益產品以8.25%的預期收益率奪得了12月及以上期限產品的首位。

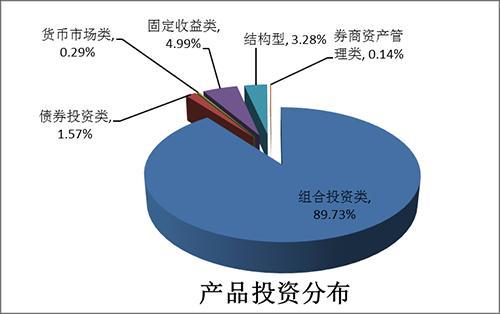

【銀行理財產品投資分布】

1、 本周銀行理財產品投資分布情況

2、非保本浮動類產品占主體地位

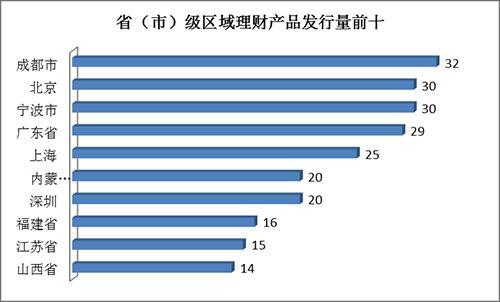

3、 南方地區理財產品發行量較大

以上數據來源:巨靈數據&金融界金融產品研究中心

金評:從理財產品投資分布來看,本周共有6種投資分布類型。如圖,組合投資類占產品投資分布的主體地位,占比達89.73%,環比上漲了0.26%;其次以固定收益類、結構型、債券投資類作為其主要投資方向,

其中固定收益類占比達4.99%,環比上漲0.03%;結構型產品占比3.28%,環比下降了0.16%;債券投資類占比1.57%,環比下降了0.15%。從保本類型看,非保本浮動收益類產品占比達74%,環比下降1%;保本浮動收益類產品占比達17%,與上周持平;保本固定收益類產品占比達9%,環比上漲1%。從區域上來看,本周發行理財產品數量前十城市仍然主要集中在南方地區。

【一周評級及產品點評】

本周產品評級前十

產品點評:

1. 產品名稱:“聚鑫結構性1501期9”人民幣理財產品(B00036)

2. 發行銀行:南京銀行

金融界點評:該理財產品理財期限91天,預期收益率為8.25%,投資幣種為人民幣,收益類型為非保本浮動收益型,投資類型為組合投資類。該產品的綜合得分為95.88分,收益性得分為99.13分,抗風險能力得分為66.56分,流動性得分為87.25分。

風險提示:該產品的委派起始金額10萬元,由於資金門檻較高,收益類型屬於非保本浮動收益型,因此投資者需謹慎投資。購買理財產品不同於傳統存款,具有投資風險,投資者的本金可能會因市場變動而蒙受重大損失,所以投資者應充分認識投資風險,謹慎投資。流動性風險:投資者無權在理財期內提前終止,而只能在本產品說明書所規定的時間內辦理產品申購與贖回。

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇