Coinbase:「九月魔咒」或將失效,DAT將持續為加密市場提供支撐

BlockBeats 律動財經

2025 年第四季初加密市場走強,原因在於韌性充足的流動性、有利的宏觀背景及支援性監管動態,其中比特幣有望表現突出。

數位資產財庫(DATs)的技術需求預計將持續為加密市場提供支撐,即便產業進入競爭性"玩家對弈"階段。

我們的研究表明,歷史上的月度季節性規律(尤其是"九月效應")並非加密市場表現的顯著或可靠預測指標。

1、概述

我們相信加密牛市在 2025 年第四季初仍有延續空間,主要驅動力包括韌性充足的流動性環境、有利宏觀背景及支持性監管動態。我們認為比特幣尤其有望持續超越市場預期,因其直接受益於現有宏觀順風因素。換言之,除非能源價格出現劇烈波動(或其他可能負面影響通膨趨勢的因素),目前幹擾美國貨幣政策路徑的即時風險實際上相當低。同時,數位資產財庫(DATs)的技術需求應持續為加密市場提供強力支撐。

然而季節性疑慮持續困擾加密領域-歷史上比特幣在 2017 至 2022 年期間連續六年九月兌美元下跌。儘管這種趨勢使許多投資者認為季節性因素顯著影響加密市場表現,但該假設在 2023 和 2024 年已被證偽。事實上,我們的研究顯示:樣本量過小及可能結果分佈過廣,限制了此類季節性指標的統計顯著性。

對加密市場而言更關鍵的問題在於:我們處於 DAT 週期的早期還是晚期階段?截至 9 月 10 日,公共 DATs 持有超過 100 萬枚 BTC(1,100 億美元)、490 萬枚 ETH(213 億美元)及 890 萬枚 SOL(18 億美元),而後期入場者已開始瞄準風險曲線更下游的替代幣。我們認為目前正處於週期的"玩家對弈"(PvP)階段,這將繼續推動資金流向大型加密資產。但這也極可能預示著小型 DAT 參與者即將進入整合階段的前兆。

2、前景依然樂觀

年初我們曾提出:加密市場將在 2025 年上半年觸底,並在 2025 年下半年創下歷史新高。這在當時是偏離市場共識的觀點——彼時市場參與者對潛在衰退心存憂慮,質疑價格上漲是否意味著市場非理性暴漲,並擔憂任何復甦的可持續性。但我們發現這些觀點有誤導性,所以還是回到我們獨到的宏觀展望視角。

進入第四季度,我們對加密市場保持樂觀展望,預期將持續獲得強勁流動性、有利宏觀經濟環境及鼓舞性監管進展的支撐。 在貨幣政策方面,我們預期聯準會將在 9 月 17 日和 10 月 29 日實施降息,因美國勞動市場已提供疲軟的強有力證據。我們認為這不但不會形成局部頂點,反而將啟動場外觀望資金。事實上,我們在 8 月曾指出:利率下降可能促使貨幣市場基金中 7.4 兆美元資金的重要組成部分結束觀望狀態。

儘管如此,目前通膨軌跡若發生重大轉變(例如能源價格上漲)將對此展望構成風險。 (註:我們認為關稅實際帶來的風險遠低於某些觀點所評估的程度。)但 OPEC+近期已同意再次增產石油,而全球石油需求正顯現放緩跡象。不過,對俄羅斯實施更多製裁的前景也可能推高油價。目前我們預期油價不會突破使經濟情境陷入滯脹區間的閾值。

3、DAT 週期正在成熟化

另一方面,我們相信數位資產財庫(DATs)的技術需求預計將持續為加密市場提供支撐。 事實上,DAT 現像已到達關鍵轉折點。我們既不再處於過去 6-9 個月特徵的早期採用階段,也不認為已接近週期尾聲。事實上,我們已進入所謂的"玩家對弈"(PvP)階段——這是一個競爭性階段,成功越來越取決於執行力、差異化策略和時機把握,而非簡單複製 MicroStrategy 的運作模式。

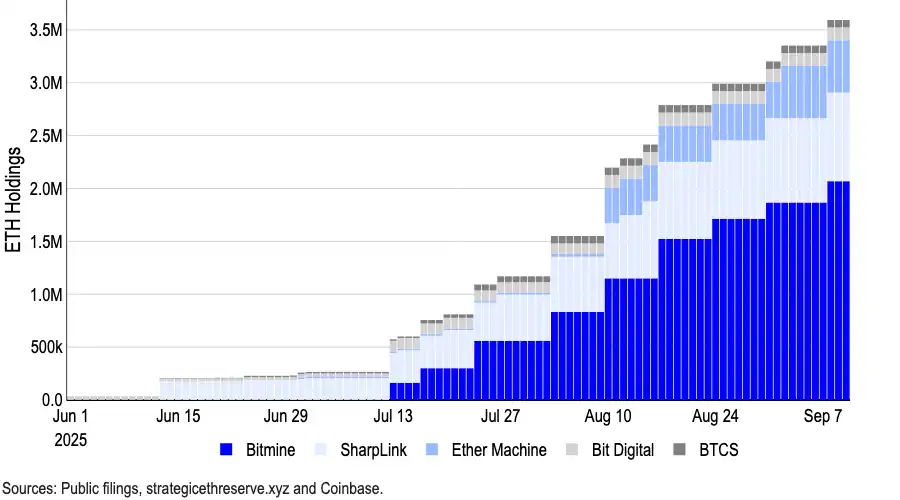

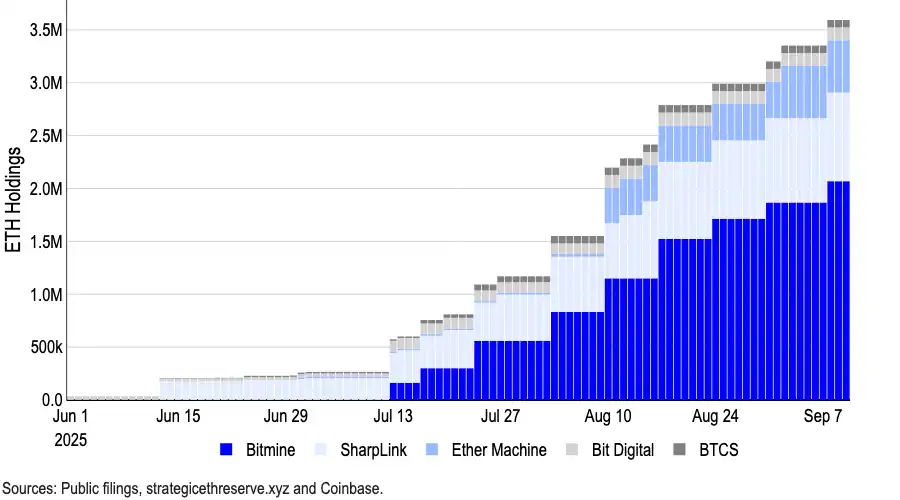

確實,早期行動者如 MicroStrategy 曾享有較淨資產價值(NAV)大幅溢價,但競爭壓力、執行風險與監管約束已導致 mNAV(市值相對淨資產價值比率)壓縮。 我們認為早期採用者受益的稀少性溢價已然消散。 儘管如此,專注比特幣的 DATs 目前持有超 100 萬枚 BTC,約佔該代幣流通供應量的 5%。同樣,頂級專注 ETH 的 DATs 合計持有約 490 萬枚 ETH(213 億美元),佔 ETH 總流通供應量的 4% 以上。

圖 1. ETH 專案數位資產財庫持續加速購入態勢

8 月份,《金融時報》報導顯示 154 家美國上市公司在 2025 年已籌集約 984 億美元,今年預購加密公司 1025 年已籌集約 984 億美元,億美元大幅成長(基於 Architect Partners 數據)。其他代幣的資本投入也在成長,尤其是 SOL 與其他替代幣。 (Forward Industries 近期籌集 16.5 億美元成立基於 SOL 的數位資產財庫,該項目由 Galaxy Digital、Jump Crypto 和 Multicoin Capital 提供支持。)

這種增長已引發更嚴格審查。事實上,近期報告顯示納斯達克正加強對 DATs 的監管,要求特定交易須經股東批准,並倡導加強資訊揭露。 不過納斯達克澄清稱,並未就針對 DATs 的新規則發布任何正式新聞通稿。

目前我們認為 DAT 週期正在成熟化,但既非早期也非晚期。可以肯定的是,在我們看來,輕鬆獲利與保證 mNAV 溢價的時代已經結束——在這個 PvP 階段,只有最具紀律性和戰略佈局的參與者才能蓬勃發展。我們預期加密市場將繼續受益於這些載體流入的空前資本,進而提升回報表現。

3、季節性風險是否真實存在?

同時,季節性波動是加密市場參與者一直關注的問題。比特幣在 2017 至 2022 年間連續六年九月兌美元下跌,過去十年平均負殖利率為 3%。這給許多投資者留下季節性因素嚴重影響加密市場表現、九月通常是持有風險資產不利時機的印象。然而若基於此假設進行交易,其在 2023 與 2024 年均會被證偽。

事實上,我們認為月度季節性波動並非比特幣的有效交易訊號。 透過頻率分佈圖、邏輯優勢比、樣本外評分、安慰劑檢定及控制變數等多種方法驗證,結論一致:年度月份並非 BTC 月對數收益率正負值的統計可靠預測指標。 (註:我們使用對數收益率來衡量幾何或複合增長,因其更好反映長期趨勢並兼顧比特幣較高波動性。)

圖 2. 比特幣月度對數收益率熱力圖

以下測試發現「日曆月份」對於預測比特幣月度對數收益率正負值不可靠:

(1)威爾遜區間顯示在考慮小樣本不確定性後,沒有任何月份能突破預測季節性的明顯門檻。那些看似"偏高"(2 月/10 月)或"偏低"(8 月/9 月)的月份,其誤差範圍與整體平均值及其他月份相互重疊,表現的是隨機方差而非持續的日曆效應。

每個圓點顯示 BTC 在該月份以上漲收尾的機率佔比;垂直線/條形圖代表 95% 威爾遜置信區間帶-當每個月僅存在約 12-13 個數據點時,此乃恰當度量標準,因其能為小樣本提供更準確的不確定性閾值。

虛線顯示整體上漲機率平均值。由於我們同時檢視 12 月份數據,我們採用霍姆多重檢定調整法,以避免某個幸運月份偽裝成規律性模式。

圖 3. BTC 正對數收益率與 95% 威爾遜置信區間

(2)邏輯回歸分析

我們採用基準成本數來檢驗我們對比特幣價格下跌)。圖 4 顯示各月份的比值比大多集中在 1.0 附近,關鍵在於其 95% 信賴區間均跨越 1.0 界線。

數值接近 1.0 表示"與一月獲得正對數收益率的機率相同",高於 1.0 表示"機率更高",低於 1.0 表示"機率較低」。

例如,比值比 1.5 意味著"上漲月份機率比一月高約 50%",而 0.7 則表示"機率低約 30%"。

由於大多數信賴區間跨越 1.0 且經霍姆多重檢定調整後無月份呈現顯著性,我們無法認定日曆月份是預測比特幣對數收益率正負值的有效指標。

圖 4. 邏輯迴歸-月度 BTC對數報酬率正負值相對於一月(基準)的機率比值

(3)樣本外預測

在每個步驟中,我們只使用截至該月可用資料重新估算兩種模型(初始訓練階段採用半數數)資料集

基準模型是僅含截距項的邏輯模型,其僅預測恆定機率(等於歷史至今正收益月份所佔的基準率)。

月份效應(MoY)模型是包含月份虛擬變數的邏輯迴歸;它根據該月份過往表現預測當前日曆月份出現上漲月份的機率。

我們的結果呈現在圖 5 中,其中 X 軸代表正對數收益率月份的預測機率,Y 軸代表實際實現正收益的月份佔比。在繪製預測結果時,完美校準的模型資料點應沿著 45°線分佈——例如預測 50% 上漲機率時實際上漲月份佔比恰為 50%。

月份效應(MoY)模型有顯著偏差。例如:

當預測上漲機率約為 27% 時,實際實現頻率約 50%(過度悲觀);

在 45-60% 預測區間內僅大致接近目標;

的實現值,而極端區間預測約 85% 卻實現約 0%。相較之下,始終預測歷史基準比率(約 55-57% 上漲機率)的基準模型緊貼 45°線,且鑑於比特幣歷史上正收益月份機率相對穩定,該線幾乎不發生移動。簡言之,該結果顯示日曆月份在樣本外預測中幾乎不具備預測能力。

圖5:月份效應(MoY)邏輯迴歸模型的樣本外預測準確度

(4)安慰劑隨機檢定

為驗證"月份標籤"是否有助於預測正負對數收益率,我們採用月份虛擬變數的簡單邏輯模型,並透過整體檢定判斷這些變數是否比無月份基準模型提升適合度(標準似然比聯合檢定)。觀測得到 p 值為 0.15,這意味著即使月份因素無關緊要,僅憑偶然性出現至少如此顯著模式的機率約為 15%。隨後我們隨機打亂月份標籤數千次,每次重新進行相同聯合檢定。

結果顯示約 19% 的隨機打亂操作產生小於或等於觀測 p 值的結果(圖 6)。

簡言之,此結果在純隨機條件下十分常見,這強化了"不存在月份訊號"的結論。若月份標籤具有統計意義,真實資料聯合檢定應呈現 p 值

發佈者對本文章的內容承擔全部責任

在投資加密貨幣前,請務必深入研究,理解相關風險,並謹慎評估自己的風險承受能力。不要因為短期高回報的誘惑而忽視潛在的重大損失。

暢行幣圈交易全攻略,專家駐群實戰交流

▌立即加入鉅亨買幣實戰交流 LINE 社群(點此入群)

不管是新手發問,還是老手交流,只要你想參與加密貨幣現貨交易、合約跟單、合約網格、量化交易、理財產品的投資,都歡迎入群討論學習!

- 佈局加密資產,台北台中鉅亨買幣實體授課!

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 講座

- 公告

上一篇

下一篇