美國經濟放緩趨勢持續,2026 年美股展望怎麼看?

鉅亨網新聞中心

本文含研究報告部分內容,更多完整內容,請登入 CME 會員解鎖

=> 登入 CME 會員,立即解鎖完整文章

美國經濟延續 2025 年以來的溫和放緩趨勢,與此同時,聯準會 (Fed) 也傾向預計關稅是一次性的價格提振動能,故聯準會 (Fed) 預計將在 2026 年繼續維持漸進式降息的步調,這預計能夠繼續支撐美國經濟在 2026 年維持不慍不火的經濟狀態,邁向金髮女孩經濟 (Goldilocks)。

一. 美國經濟溫和放緩下,Fed 預計 2026 年仍將繼續降息:

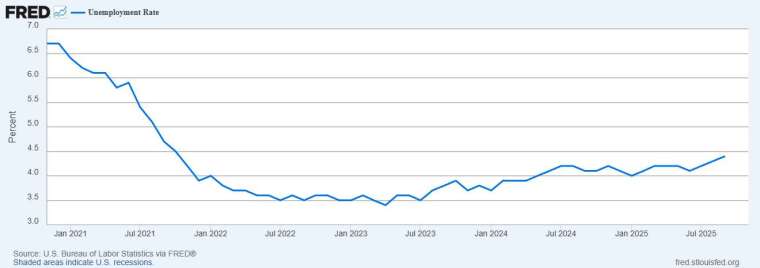

美國勞工部公布最新 11 月非農就業報告,新增非農就業僅為 6.4 萬人,失業率更上升至 4.6%、創下 2021 年 9 月以來的新高水平,並且薪資增長同步下降,雙雙顯示就業市場較為弱勢,但放緩幅度仍屬於溫和。

美國 11 月非農就業報告細項數據:

- 非農新增就業報 6.4 萬人,市場預期 5.0 萬人

- 失業率報 4.6%,預期 4.5%

- 平均每週工時報 34.3 小時,市場預期 34.2 小時

- 平均每小時薪資年增率報 3.5%,市場預期 3.6%

- 平均每小時薪資月增率報 0.1%,市場預期 0.3%

- 勞動參與率報 62.5%,市場預期 62.4%

由於美國政府關門的影響,故美國勞工部延遲了 2 個月才更新非農就業數據,11 月非農的重要觀察點為失業率自 4.4% 上升至 4.6%,勞動參與率也從 62.4% 上升至 62.6%、薪資增長則報月增 MoM +0.1%、年增 YoY +3.5% 雙雙明顯下滑,並且低於市場預期,顯示服務性通膨並未出現反彈。

11 月薪資增長延續今年以來的放緩趨勢,顯示服務性通膨持續降溫,這也印證了 Fed 12 月利率會議時所述,即當前美國通膨率更多是因為關稅上揚所帶來的商品通膨,而關稅對物價帶來的影響預計是一次性效果。

Fed 於 12 月會議再次降息一碼,但是對於 2026、2027 年的降息態度持續保守,本次 Fed 點陣圖與 9 月更新時相同,繼續預計 2026 年、2027 年僅將分別降息一碼,強力控制市場的降息預期不願放鬆,這也呼應到 Fed 主席鮑爾 (Jerome Powell) 在講稿中所表示的,「近期通膨風險偏向上行,但是就業風險偏向下行」,反映 Fed 願意在短期內降息以支撐勞動力市場溫和放緩,但與此同時,Fed 也認為抑制通膨預期的長端利率不能過度放鬆。

以下為投資人統整 Fed 主席鮑爾在 12 月會議有關於勞動力市場、通膨預期、總經趨勢等 3 項重要觀點:

本文含研究報告部分內容,更多完整內容,請登入 CME 會員解鎖

=> 登入 CME 會員,立即解鎖完整文章

三. 2026 年多頭路上仍有波動,善用期貨工具管理投資組合風險!

雖然 2026 年美股預計仍在 CSP 業者強勢擴大 CAPEX 支出的前景下,繼續維持著多頭趨勢,但隨著美國股市的估值、如 S&P 500 未來 12 個月期預估本益比 (Forward 12 months) 已來到歷史高檔的 22~23 倍區間,故在多頭的趨勢上,相信也將難以避免波動性放大,從而為投資組合帶來風險。

而投資市場的避險工具不少,包括期貨、選擇權、Swap、遠期契約等,但例如 Swap、遠期契約的使用難度較高,大多數是公司企業與銀行簽訂高合約金額的客製化交易,而選擇權要靈活運用的基礎知識要求也較高,故期貨一直是避險工具裡面最為親民、並且容易靈活運用的主要工具。

期貨商品都有特別去追蹤的現貨標的,例如芝商所 (CME) 的 MES 微型 S&P 500 指數期貨即對標 S&P 500 指數;MNQ 微型納斯達克 100 指數期貨對標納斯達克 100 指數;M2K 微型羅素 2000 指數期貨對標羅素 2000 指數;MYM 微型道瓊指數期貨則是對標道瓊指數,投資人可以挑選與自己投資組合內容風格相近的期貨商品,以此進行風險對沖。

舉例來說,近年來美國股市的 AI 股票表現火熱,投資人的投資組合內大多會納入 AI 股票,例如 AI 半導體供應鏈的 Nvidia、Broadcom,再例如 CSP 巨頭 Microsoft、Amazon、Alphabet、Meta,以及 AI Agent 的主要受惠者 Palantir,而這些股票皆在納斯達克 100 指數的前十大權重內,故若要對沖投資組合風險,即可以透過放空 MNQ 微型納斯達克 100 指數期貨,來達到對沖風險之效果。

MNQ 微型納斯達克 100 指數期貨,是追蹤納斯達克 100 指數的小型期貨合約,合約規模是 E - 迷你納斯達克 100 期貨的十分之一,並具有低保證金、交易時間長 (涵蓋美股盤後) 等特性,跳動一點的金額較小 (例如 0.25 點為 5 美元) 等特色優勢。

最適合使用 MNQ 作為對沖工具的交易對象 (MES、M2K、MYM 等微型期貨亦同):

- 資金部位不大的小資族。

- 風險承受度較低的交易者。

- 需要精準對沖納斯達克 100 指數部位的投資者。

展望 2026 年,考慮到美國景氣自 2025 年延續到 2026 年仍預計是「溫和放緩」 的趨勢,加上 Fed 認為關稅推升通膨偏一次性,因此 2026 大方向仍可能維持漸進式降息,讓總經更接近金髮女孩格局。

但在此背景下,2026 年美股的主要多頭驅動預計仍是 CSP 對 AI 資料中心的高強度 CAPEX 支出,由 AI 股票帶領多頭上攻,但由於當前 AI 股票估值已處高檔、波動可能放大,故善用像 MNQ 這類微型指數期貨作為更「親民」的對沖工具,可以替 AI 權重偏高的投資組合管理風險。

不只看多空方向,更關鍵的是怎麼避險與配置。更多 2026 年美股在 AI 主線下的實戰策略,請見完整文章。

=> 登入 CME 會員,立即解鎖完整文章

CME 芝商所是全球最大的衍生性金融商品交易所,提供專業市場數據與深度洞察,協助投資人精準掌握股、債、利率、大宗商品等多元市場趨勢。

延伸閱讀

- 台股三萬點邁向新常態,新一代主動式高息ETF強勢出擊! 00999A野村投信獨門高息3D策略,掌握台股「零時差」

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 金銀投資熱潮降溫!芝商所宣布調降黃金、白銀保證金

- 【台股操盤人筆記】地緣噪音不改AI革命,鎖定台股黃金兩年

- 講座

- 公告

上一篇

下一篇