羅尤美:道瓊、MSCI將不動產升格為獨立新類股 吸引資金進駐

鉅亨網記者陳慧菱 台北

富蘭克林證券投顧副總經理羅尤美表示,全球不動產類股正處於重大轉變期,指數編撰公司標準普爾道瓊 (S&P Dow Jones) 與 MSCI 資本公司於 8 月 31 日盤後將全球產業劃分標準 (GICS) 中不動產產業,自金融類股中獨立出來,升格為第 11 個類股,為該項產業劃分標準於 1999 年創立以來首度重大調整,預期將吸引資金進駐。

羅尤美表示,這項調整反映不動產於目前投資環境的規模以及重要性顯著提升,也突顯在不動產類股當中佔比最高的權益型 REITs,與銀行、保險與資產管理等金融公司在基本面的差異,包括盈餘與股利的穩定性、槓桿程度與評價面的衡量方式。

羅尤美表示,不動產獲升格為 GICS 新類股也反映出流動性高的不動產將被視為一項獨立的資產類別,投資人應增加對此資產的歷史報酬以及風險特性等各方面的瞭解。此外,這項調整進一步提高不動產類股的能見度,進而提高不動產證券的流動性,有助於促進中長期資本形成與增長。

羅尤美表示,此項調整將對 REITs 股票的潛在投資需求提高。估計美國註冊的共同基金對 REITs 的潛在需求可能高達 1,000 億美元,對比美國 REITs 總市值規模 1.1 兆美元來看,此項調整將帶來相當龐大的潛在需求,雖然有較多的潛在需求可能來自機構獨立帳戶以及其他非上市的投資管道。以市值的角度來看,因大型成長股以及投資各種市值規模的核心股票基金幾乎沒有佈局或佈局比重相當低,因此預期將會有一些資金配置到不動產類股當中。

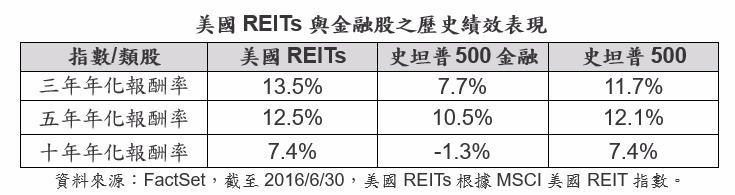

從總報酬的角度來看,羅尤美表示,過去三、五、十年 REITs 均有優異的績效表現,過去三年與五年的表現優於史坦普 500 指數與金融類股,過去十年績效則與史坦普 500 指數相當,且遠優於金融類股的負報酬表現。REITs 的績效表現也相對穩定,過去 15 年單年報酬有 12 年表現優於史坦普 500 指數、13 年表現優於金融類股,且過去 15 年來,REITs 僅有兩個年度為負報酬,史坦普 500 指數與金融類股則分別有三個及六個年度為負報酬的表現 (資料來源:FactSet,2001 至 2015 年,美國 REITs 根據 MSCI 美國 REIT 指數)。

不動產重要性提升,適合納入投資組合長期投資。羅尤美表示,不動產獲升格為 GICS 第 11 個類股反映該資產類別在金融市場的重要性日益提升,且歷史數據顯示 REITs 提供具吸引力的績效表現以及分散風險的特性,投資人未來在建構能達到風險分散的投資組合時,應考慮將不動產股票納入投資組合當中。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇