【曾士育專欄】OPEC協議減產,真相如何? 讓我們繼續看下去!

曾士育

產油國口水護油價的動作不斷,OPEC 於 9 月底達成減產協議後,在 10 月初又在土耳其的伊斯坦堡與其他產油國進行協商討論,俄羅斯總統普丁表示願意配合 OPEC 限制產能,共同穩定國際油價,國際原油當天上漲逾 3%,但隨後 OPEC 所公佈的月報顯示,OPEC 9 月份的日產能仍增加 22 萬桶,創下歷史新高,俄羅斯日產能更創下蘇聯解體後的新高水位達 1111 萬桶,同時俄羅斯最大的石油公司 - 俄羅斯石油表示不願意配合政府政策減產,加上國際能源總署 (IEA) 表示,全球仍呈現供過於求,供需平衡的時間可能需延後至 2017 年下半年,壓抑了部份原油上漲的動能。

比較樂觀的推估,若 OPEC 真的能約束各成員國,減產 75 萬桶,加上俄羅斯也配合實際減產,則原油供給可望減少 100 萬桶以上,加上需求逐步成長,則可望以達成供需平衡,讓國際原油價格逐步回升。

比較悲觀的推估,因為國際原油價格已從 9 月底協商減產前的 45 美元 / 桶左右上漲至 50 美元 / 桶以上,已反應部份 OPEC 及俄羅斯減產的預期,若 11/30 OPEC 半年一度的產能會議,生產配額分配不均,或是會議後各成員國並不遵守相關配額,加上伊朗、奈及利亞及利比亞被豁免在減產的行列中,增產的機率高,反而可能有拉回的可能。

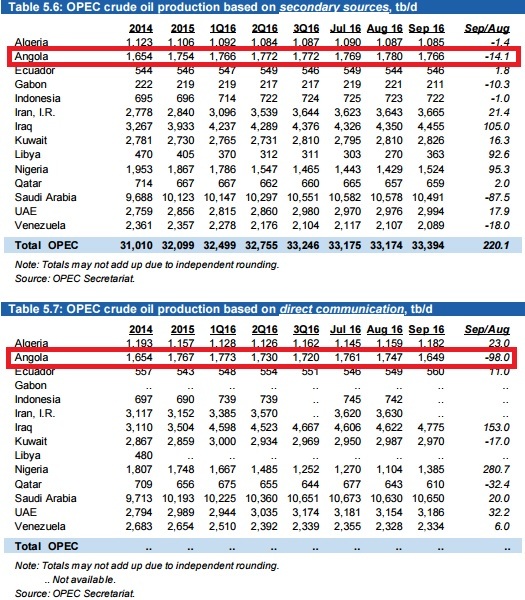

歷史經驗上,OPEC 對各成員國的約束力不佳,往往整體產能都會高於限額,而且 OPEC 的月報中,各成員國的產能統計有兩個版本,一個是會員國自行申報,一個是 OPEC 調查估計的產能,往往兩個版本之間的產能差異頗大,而且會員國申報的版本常有缺漏,無法取得,屆時如何判定各會員國是否遵守配額,仍有待商榷。下表中 Secondary Source 表示是 OPEC 調查統計的產量,Direct Communication 表示是成員國自行申報的產量,單位 tb/d 代表的是 (仟桶 / 每日)。以安哥拉 (Angola) 為例,自行申報日產能為 164.9 萬桶,減產 9.8 萬桶,但 OPEC 調查統計日產能則為 176.6 萬桶,僅減產 1.41 萬桶,屆時分配減產配額後,要以哪一個版本為主,可能有會有一番爭議。

(OPEC 10/3 所公佈的月報資料,可由以下網址下載。)

http://www.opec.org/opec_web/static_files_project/media/downloads/publications/MOMR%20October%202016.pdf

進一步以籌碼面來進行分析,在商品期貨的交易上,常會以美國商品期貨委員會 (CFTC) 所統計的管理資金淨多單來分析,近兩年來原油行情觸底反彈時,往往是在 CFTC 管理資金淨多單水位減少至 10 萬口以下,而高檔行情反轉下跌時,往往發生在管理資金的淨多單水位增加至 26~28 萬口時,而目前截至 10/4 的管理資金淨多單水位以上升至 25.4 萬口,似乎要開始留意過度追高的風險。當然 CFTC 的統計資料僅能當參考,並不能單純拿來當操作原油的依據。

(CFTC 的原始資料可至以下網址查閱,但 CFTC 格式較不方便閱讀,需要自行整理記錄)

整體而言,雖然近期國際原油價格隨著產油國協商的消息面波動,但由於仍處於供過於求,且全球庫存仍高達 30 億桶以上有待去化,因此雖然長期而言,50 美元 / 桶的油價仍稍偏低,長線仍有回升的機會,但過程中會以來會震盪,慢慢墊高支撐的方式來推升,因此逢區間上緣可透過放空原油期貨或是買進反向原油 ETF 進行避險,逢區間下緣可以透過買進原油 ETF 或是原油槓桿 ETF 佈局。

由於原油操作與股票有很大的區別,因為原油期貨或是原油 ETF 本身不像一般股票會有配股配息的機會,本身僅有油價波動的獲利機會,而且原油期貨報價本身又隱含了倉儲、運輸及保險的持有成本,其實較適合短線波段操作,並不適合太長期持有,因此透過原油相關的交易工具來多空操作較為適合,原油波動幅度相當的大,建議透過綜合分析後,依個人偏好操作較有把握的波段。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇