〈鉅亨主筆室〉全球股票投資的Dilemma?

鉅亨網總主筆 邱志昌博士

壹、前言

投資銀行對全球資本資產投資,運用效率前緣曲線理論進行資產組合配置,最大困惑在於系統性風險的預估。全球所有個別金融市場是否多存在某種程度的相關性 (Correlation)?尤其是較大的經濟體,藉由互相或單向貿易與投資關係,而使金融資產價格趨勢、與全球其它市場出現相關?若將全球最重要股票市場視為,廠商理論中的「寡占」型態,則主要市場為歐元區、日本、英國與美國、中國等;這些寡占的領導者當然是美國。它不僅是其它 SDR 四國,連非 SDR 國家股票市場多會受到美國所左右。以資本資產種類區分,貨幣與匯率當然多是以美元為中心,這是「零和賽局」、不是美元升值就是本國貨幣貶值,因此熱錢流入就是多頭市場、流出就會引發空頭。而全球貨幣市場利率,則以倫敦隔夜拆 LIBOR 馬首是瞻;Fed 如引導美元升息,則全球貨幣市場利率不上揚也很困難。但股市?股市取決於公司基本面,與該總體經濟的景氣循環位置;並不是每個股市多與美股呈現高度正相關吧?例如以台股加權股價指數論,在指數類別中 3C 電子類股與生技等與美股具有相關性。而塑膠與紡織、鋼鐵等與中國股市相關。而中國股市?是否也會受美股左右?程度又如何?

貳、全球性佈局的核心策略與難題 Dilemma?

這些複雜相關問題,其實多該運用「門檻回歸分析」、或是時間序列「因果分析」、統計學相關係數等計量經濟學做驗證;這些也多該是財金碩或博士班論文的研究題目。但當投資銀行進行全球效率前緣佈局時,他們的實際做法會是?在研究體系中採取 Top to Down 方法,就是研究團隊將全球經濟成長,以美國為主而往下延伸,選取二、三十個可投資的股市;再將資金以 100% 權重配置於這幾個國家中。那又該如何分配?在股市與經濟中,單一經濟體 GDP 規模、與股價總市值是呈正相關,GDP 的規模大、股市規模就大;因此給予一國投資資金的權重 Weight,也可以 GDP 相對規模為權重配置基準。經過資金的配置權重後,再由經理人做出 Bottom Up 方式的投資、就是專注於選股投資。例如圖一維基百科所記載、有關國際貨幣基金 IMF 對全球各國、或經濟體 GDP 規模統計資料。由圖一檢視全球前 8 大經濟體,美國、中國、日本、德國、英國、法國、印度、義大利 GDP 規模。若以這些國家股價指數研究會發現,在這 8 個國家股市之中,以中國與日本股價指數是處於相對低檔;就是上證綜合、深圳與日經 225 股價指數俱備了低點的買進優勢。

而對於以 Bottom Up 方法與架構,必需在中國與日本股市、投資獲取績效基金經理人而言;他們最關鍵的抉擇是?他必需熟悉該國經濟發展特質,產業結構分佈、貨幣匯率敏感度、個股變動結構,及投資組合標的內容。當前者多研究透徹後,也是按照效率前緣曲線理論進行個股權重的分配,而適時買進個股,動態性地完全投資組合。而此後基金經理人會持續追蹤的是,他們必需要判斷那一些系統風險會直接傷害到這個市場?財務理論將風險區分為系統性與非系統。就全球股票投資組合而言,後者可透過投資組合加以分散;而前者是為市場風險、無法藉由投資組合分散。對個別資產或是個別股票而言,個股對系統風險溢價報酬為β係數。同樣道理的繼續延伸,日本與中國股市對全球系統風險溢價報酬,也是多可以個別的β係數值表達。就是當 MSCI 指數變動 1% 時,日本與中國股價指數會發生多少變動?

叁、就以投資中國股票型為例、投資者將面臨的 Dilemma?

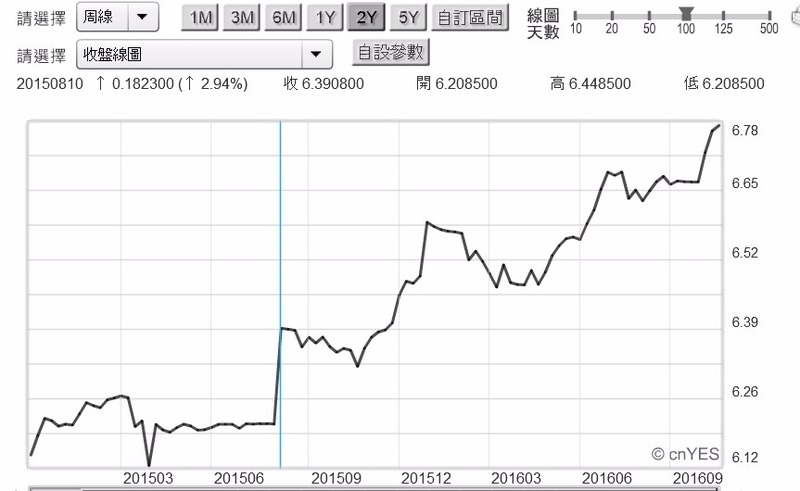

日本股市是完全開放,因此較易與全球股市同步;也較易受到美股與全球系統因素影響。每個市場多有其個別獨特市場風險,日經 225 與中國上證與深圳股價指數的市場風險,應不會互相影響;但美股道瓊、S & P500 與 NASDAQ 的市場風險,是否會影響日經 225 與中國上證與深圳?以近兩年金融市場經驗,中國人民幣匯率的「驟然貶值」,會對全球股市造成負面衝擊。但近日人民幣緩慢的貶值,卻未對全球股市造成利空。如圖二所示,回顧 2015 年 8 月 11 日人民幣兌換美元匯率,因中國採購經理人 PMI 指數下跌而驟貶,當時引發了一次全球性股災。而同樣在 2016 年 1 月初,也因為離岸與在岸人民幣套利風潮而波動,再加上美國聯準會剛於 2015 年 12 月 27 日首度宣告升息;全球金融市場再波動造成震撼。但再由圖二繼續追蹤觀察,目前人民幣兌換美元匯率,不僅已形成中期緩貶趨勢,並且也已貶破前兩次的匯價;但近期這種人民幣貶值趨勢,卻未再釀成為全球性股災,中國股市還緩慢上揚。由效率市場理論 (EMH) 邏輯推演,人民幣兌換美元的緩貶可能已接近尾聲;否則如果離岸與在岸人民幣全 Herding 匯出,則勢必會形成匯率驟貶,以過去經驗必將也會震撼全球股市。但由上證指數周線圖三觀察,中國上證股價指數其實也與全球股市同步,在 2016 年 1 月中見到底部區;但其上揚速度卻非常緩慢,以至於到目前漲幅度相當有限。

但對中國乃至全球股市而言,這次在人民幣確定成為一籃子貨幣 SDR 後,人民幣緩貶卻未再造成股市系統性風險。這是否也驗證了美國財長 Jack Lew,在人民幣入藍 SDR 前的預言。他說中國國務院不以貨幣貶值,做為刺激經濟成長的手段,但因為匯率制度的改革所引發人民幣值下貶;這是美國財金部門可以理解的。換言之,在進入 SDR 後、人民幣將會再進行匯率改革,而且極有可能即將再宣告進一步國際化、自由化的制度變革。這個變革極有可能是漸進式的開放資本管制。因為在深滬已通及深港也將要通之後,未來三市一體的中國資本市場,每天次級市場的成交量極有可能會成為全球第一。而接下來 MSCI 也將要把陸股納入指數權值股,投行最在意的是資金自由進出,而且個股投資上限需要逐步開放;這多涉及中國金監單位目前 QFII 與 RQFII 制度的變革。資本市場是直接金融,直接金融是金融市場最重要一環,美國與台灣企業多是發跡於間接金融,但成長或是加速於直接金融。如何解除對內外的資本管制,成為人民幣國際化起步後最核心的工程。中國人民銀行必然已經評估過,它要如何按部就班解除金融管制;而當它做了哪一些措施後,人民幣的使用量與匯率會出現哪一些可能變動?它必需面對負面的下方風險有哪一些?要如何防範?萬一發生要如何處理?

肆、結論:投資中國必需面對經濟結構矛盾與 Fed 外部升息風險!

中國目前經濟發展的內部矛盾不少,在實體經濟發展過程中,美國產業特質是研究者遵行的指標;而研究中國經濟則是以區域經濟為準則。目前中國經濟發展最好的區域是,環渤海、京、冀區、長江流域三角洲與珠海大區域等三區域。而中國區域經濟發展所出現的結構性問題核心為,城鄉差距、農村與城鎮發展差異懸殊。雖然城鎮化工程持續推進,但仍然無法在最的近幾個五年計畫經濟中,完全舒緩城鄉差距問題。中國仍然有嚴肅的貧富不均問題,其吉尼係數約為 4.3 至 4.6 之間;超過貧富均衡的臨界值 4。就金融服務商機而言,農村地區銀行與保險業務仍處萌芽階段,目前只有政府醫療與養老保險等保障覆蓋;商業保險開發較為困難。就如同大陸商會代表所言,中國的農村對金融不僅沒有「有效需求」Effective Demand、也沒有「有效供給」Effective Supply。這表示金融改革還無法深入到內陸,或還無法設計出內陸農村市場,農民、農業與農村三農所需要的金融商品。在這種情勢下,若對農村經濟與社會、乃至生活習慣、人際關係、禮俗往來,就有能力深入充份瞭解、進而設計出適當產品,便可開拓出一定的商機。

在這種經濟結構內部矛盾多尚未能完全解決下,中國金融改革的遠景如何擘劃?自 18 世紀以來至今,人類經濟生產要素多是:土地、勞力、資金與技術、及企業管理。從經濟發展觀點,土地的價值興盛於以農業為主時代,那是在西元 1700 年到 1750 年之間的歐洲。以勞力為主的代工時代,那是 1970 年代的台灣、與 2000 年的中國大陸、及目前的東南亞。即使是熊彼得創新理論,也是指向既有的生產要素重新排列組合。中國經濟學家如何改變農村、農民與農業三農?這成為 2013 年金融元年後,與防範硬著陸一樣重要的改革。而在這些結構矛盾下,中國金融市場如何脫胎換骨?股市如何再度旱地拔蔥?全球股票型基金的投資者,因為順向利潤風險加大,可以逆向投資策略轉戰中國股市?萬一美股大幅回檔?

在上述的檢視中已發現,人民幣的貶值不再會造成股市波動;而相反的中國上市公司獲利,還有可能因匯率貶值而受益,因此股價指數緩緩上揚。若此則以排它法所獲得的結論會是,Fed 出乎預料外的升息將引發股市風險;而目前人民幣的緩貶,一方面意味中國即將再進行匯改、或是逐步解除資本管制;再者有可能也在反應 Fed 即將升息。中國股市要成為逆向策略投資者的新歡?最大的 Dilemma 難處除中國本身經濟結構發展矛盾外,外部風險可能還是美國 Fed 升息風險了?

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇