美債暴跌效應:債券市場流動性告急!

鉅亨網編譯許光吟 綜合外電

美債市場在經歷了長達兩週的崩盤走勢之後,目前的美債市場,恐怕是已經浮現流動性危機。

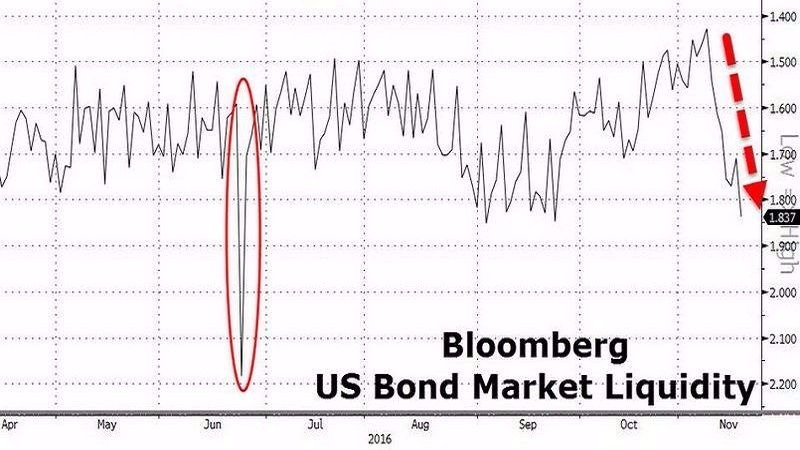

《Zerohedge》報導,據《彭博社》一項衡量美債市場流動性的指標顯示 (如置頂圖所示) ,目前美債市場流動性已經驟降至 1.837 一線,創下自今年六月中旬英國脫歐以來,最嚴重的流動性危機。

由於美國第 45 屆總統川普 (Donald Trump) 欲在明年一月份走馬上任以後,大力新增美國基礎建設,在基礎原物料需求將大增的前景之下,使得市場對於未來的美國通膨預期,已經出現了急遽升溫。

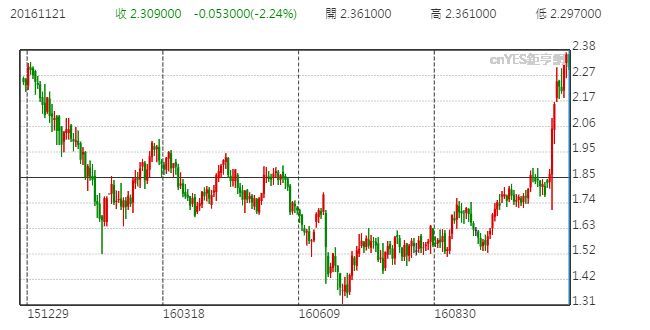

統計美債十年期殖利率自美國總統大選結束以來,已大幅飆漲了 24.20%,週一 (21 日) 美債十年期殖利率雖然下跌 2.24% 以 2.309% 作收,但仍是在今年以來的新高水平上作震盪。

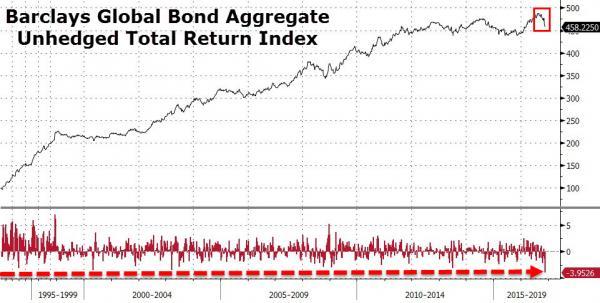

而目前債券市場大逃殺的景況,可謂是隨處可見,據巴克萊全球複合型債券指數顯示,近兩週該指數共合計大跌 4%,更是創下自 1990 年代以來的最大兩週跌幅,顯示不僅僅美債市場出現大跌,其他債券市場也已連帶地出現崩盤式下殺。

市場人士對此擔憂,由於債券市場持續下跌,有越來越多的基金公司不願意出脫掉手中債券,寧可將債券抱至到期,以贖回本金和票息,也不願意在次級市場上認賠出場,而這樣的情況,恐怕將使得債券市場的流動性快速萎縮。

《彭博社》報導,AXA 安盛投資公司固定收益部門負責人 Yann Couellan 即對此表示:「如果我們將債券丟到市場上出售,隨後再從市場中買回的話,估計成本將會來得更高。」

「更嚴重的是,說不定我們還無法用當初出售的價格,來買回該品種債券,確實不如持有至到期,還比較有道理。」Yann Couellan 說道。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 美債暴跌效應:美30年期房貸利率飆10個月新高!

- 美銀:市場恐誤判Fed反應 油價飆升未必帶來鷹派政策

- 〈美股早盤〉中東戰事未解 主要指數開盤陷入觀望、油價回落

- 市場衝擊何時止?法興借鏡過去50年石油危機 點出「兩大核心」

- 講座

- 公告

上一篇

下一篇