鉅亨網總主筆 邱志昌博士

人生起伏有輪迴,善良之家有餘糧;經濟景氣有循環,創新之國無後顧之憂。檢視過去幾年全球經濟景氣循環後,將會預見 2017 年後美國債市乃至股市發展:一、2012 年 2 月希臘 10 年期公債殖利率,曾飆到最高為 36.24%。4 個月後的 2012 年 6 月,全球經濟景氣循環落到谷底,也是當時股票市場波段最低點。此後景氣開始復甦、持續到 2015 年 4 月,是景氣高峰與股價指數波段高點。二、而此次景氣復甦持續到 2015 年 4 月,也是最近這一次經濟景氣高峰;在此後景氣又往回滑落,一直到 2016 年 1 月落入谷底。三、目前 2016 年 11 月極可能又是景氣高峰期;從美國總體經濟數據檢視,Fed 顯然認為目前經濟數據,已非常吻合升息條件。自 2016 年 7 月 8 日起,全球貨幣市場瀰漫 Fed 將升息氣氛。不僅準備貨幣國家公債價格大跌,新興國家貨幣匯率也大貶。四、總體經濟數據有領先、同時與落後指標;GDP 是落後指標、但預期各季 GDP 成長則是領先指標。CPI 年增率是落後指標、但公債殖利率走勢是為景氣復甦、也或是通膨領先指標。這之所以近期投資銀行,對公債殖利率攀升詮釋為是,全球金融市場對未來通貨膨脹預期。

經濟學鼻祖亞當斯密斯說,每個市場多有一雙看不見的手,就是供給與需求兩隻手。這雙手可以運作「價格機能」(Price Mechanism),當價格低落時、產品消費者需求數量增加;而當價格上揚時、則廠商供給數量增加。這樣互動結果若是收斂,則會形成穩定短、中與長期均衡成交狀態;而景氣就會出現循環起落。「價格機能」順利運作,是自由與放任原則、政府不干預下,經濟循環性運作最大保障。凱因斯財政政策之所以在 1930 年代大放異彩,是因為政府干預得當,使當時淪喪的「價格機能」逐漸恢復正常運作。對全球貨幣市場而言,這次債券價格大跌、或債券殖利率上揚是長期趨勢;由月曲線圖來看,若「價格機能」未失調,則未來債券殖利率或是價格演變,仍還會出現循環起落。

若以債券殖利率下跌代表資金寬鬆,以此透視金融市場可發現:一、債市殖利率下跌前、股市已然上揚;彼此落差時間約為一季。這也就是為何 2009 年 3 月,股市開始上揚一季後,債券殖利率才跟進往上揚升;以股價指數指標意義,這是景氣還未到谷底,股價指數先上揚。股市是經濟領先指標,因此若 2016 年第四季景氣高峰,是否也意謂著股價指數即將要下跌?二、以美債市 2016 年第三季殖利率檢視,2016 年 7 月 8 日開始上揚的債券殖利率,的確也訴諸 2016 年第四季實體景氣復甦、資金需求強烈。在預期景氣復甦與 Fed 升息、還有新總統川普財政政策公共支出,也有可能進場搶錢下;這三種預期效應,多指向資金需求增加、利率將會大幅上揚。三、但值得注意的是,多數投資銀行對此卻詮釋為「2017 年會通貨膨脹」,此一觀點無異對當前股市榮景質疑。但這與債市殖利率邏輯上並不違逆;因為就債券殖利率、或是貨幣市場中,上揚的利率不是經濟成長就是通貨膨脹;投行選擇了不會成長的通膨預期,這也意謂股市高檔再漲有限?

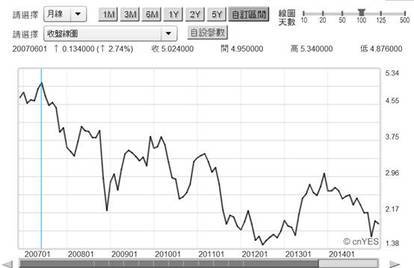

一、圖三 2007 年以來,美國 10 年期公債殖利變遷,可感受與預估未來長期,10 年以上債券殖利率變化。2007 年 6 月是為債券價格最低,當時殖利率為 5.34%,景氣由復甦奔向繁榮;企業與消費者對資金需求大強、貨幣市場因資金需求增溫而上揚。2008 年後企業受金融風暴傷害、消費者信心大退卻;資金需求低落、利率下滑。在 Fed 推出量化寬鬆 QE 政策後,美 10 年期公債殖利率、在 2009 年至 2011 年,由 2.17% 到 3.75% 區間盤整。二、2011 年後因歐洲主權債務危機,歐元兌換美元匯率貶值,國際熱錢由歐元往美元移動,買進風險最低美債、債殖利率持續下跌。2013 上半年,美債券殖利率有一段向上爬階段;這一段是對準當年 5 月 Fed 主席柏南克,宣告 QE 必然退場後結束預期反應。由以上的觀察會非常清楚見到,排除全球景氣之外的干擾,美國公債正常殖利率區間就是 2.17% 至 3.75%。三、以債券與經濟景氣是逆向關係觀點,如果美債是全球景氣指標,則 2012 年 7 月的 1.375% 是為債券殖利率最低,就是自當時起長期公債殖利率,往 2013 年 12 月 3.033% 邁進。而 2016 年這次殖利率揚升速度卻非常快速,由 2016 年 7 月 5 日的 1.316% 直奔目前 2.3% 水準。當債券殖利率已經攻到正常的 2.17% 以上水準後,預估美債殖利率在 2016 年 11 月 26 日後,上升速度將會趨緩;因為它已走入正常區間 2.17% 到 3.75% 之中。

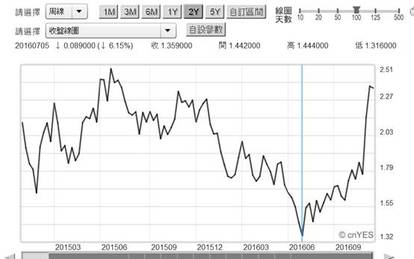

要思考美股指數未來發展,就得深入其股市結構變遷;道瓊與 NASDAQ 趨勢近期出現顯著不同趨勢。道瓊指數在川普當選後大漲,但美股 S&P 500 股價指數、與 NASDAQ 創新高能力相當有限;這種外表看起來不起眼的區別,若透過類或個股驗視則更清楚。就以美國鋼鐵與 Apple 兩家公司股價比對便清楚見端倪;這兩家公司股價目前狀況是,Apple 公司股價循環趨勢向下,而美國鋼鐵公司股價趨勢往上。如圖四 Apple 公司股價最高峰在 2015 年 4 月;值得注意的是,這個月份也是目前所屬經濟景氣循環的最高峰月份。但 2016 年以來至今,Apple 股價至今多沒突破 2015 年 4 月新高價;未來再創新高價、突破 134.5 美元 / 股機率也低。這樣的股價循環若配合,2017 年預期 U 字型各季 GDP 成長率趨勢,股價在 2016 年第四季回落機率會高於創新高。而其 2017 年持續回落的最低點、極有可能發生在 U 字型谷底,即 2017 年第三季或是 2017 年第二季。若以 2017 年第四季被預估的 GDP 數據,Apple 股價在 2017 年第二季觸底後,繼續要在 2017 年第四季續創新高也是非常困難。

再來檢視美國鋼鐵公司股價圖五,赫然發現它的最低價也在 2016 年 1 月中:股價為 6.341 美元 / 股、之後一路顯著揚昇、至今大漲 5 倍以上、股價為 33.78 美元 / 股;已經超過 2015 年 4 月時價位。以長期股價走勢,美國鋼鐵股價最高價位為、2008 年 78.26 美元 / 股。但非常壯烈,2008 年 10 月當月就暴跌到 28.23 美元 / 股;可見當時的 78.26 美元 / 股是泡沫價格。雖然目前川普將進行財政政策,但是否將未來幾年鋼鐵價格長期反彈的利多效益,在 2016 年底前已完全落實反應在股價上了?全球經濟泡沫在 2008 年 10 月重創股市後,實體經濟一直到 2016 年 1 月才落底;然後依靠中國供給側改革、還有川普的美國基礎建設;當然也反應即將展開的全球貿易保護主義大戰,傳產類股強力反彈。

川普的保護主義在戰略上,是拖延或是暫停 TPP 等協議,在手段上是提高關稅。提高關稅對各國內需產業其實是利多,尤其是那些暴險於國際殺手級廠商,電器或是汽車競爭者。例如目前台股電器類股中,大同、聲寶等股價上揚,可能就在反應各國電器關稅提高後,內需市場將是各自大廠為王,當然又是高唱愛用國貨的好情勢。台灣廠商過去被韓國電器價格戰爭,殺到片甲不留慘狀即將翻盤。汽車業的情況也可能相同,在美國車市仍是日本 Toyota 豐田天下。當川普對日本產品喊關稅提高時,可能得懷疑豐田股價是否會創新高?但反過來也要檢視自己台灣,國產汽車類股是否跌是過頭了?川普會對中國鋼鐵、或其它供給過剩產品課徵反傾銷稅?這些對鋼價的報價利多,有多少已經反應在股價上?若以鋼鐵、汽車與電器等類股價檢視,本文認為這些利多目前即將反應殆盡。

其實如果目前傳產類股,真在反應保護主義抬頭;各國大廠多可以劃地為王,這也是相當有風險的。因為股市效率市場運作的邏輯是,未來股價將會面對,利多出盡或利多不如預期。要以政治手段去干預貿易?這種干預程度會像美國鋼鐵公司股價的漲勢這麼完美?就是說當 2017 年 1 月 20 日川普上任前,漲高的鋼鐵等基礎建設概念股,賣壓是否會湧現而出?那時股市投資人可能將下跌的股價詮釋為,是因為川普保護主義太強。本文認為並非如此,應該將基礎建設概念股價格的下跌,詮釋為川普沒敢把關稅拉得那麼高、保護主義做得不夠強。川普可以靠共和黨完全執政,恣意通過任何反傾銷調查、提高關稅、撕毀 NAFTA 等法案。但見諸於 1930 年時保護主義大將美國胡佛總統行事風格;胡佛在當選總統後已不太想大動保護主義干戈,但斯姆特與霍利兩位共和黨參眾議員、他們頭多已經多洗下去。同樣在川普上任後也會被質疑,他敢做的、能做的有多少?光是見到日本首相安倍晉三,要收軍事保護費的事多已含情脈脈、欲言又止、說不出來了;更遑論要撕毀 NAFTA?如果是這樣的話,則目前對股市傳產類股多頭山盟海誓的保護主義利多,到時在執政後會變成難以落實的「髮夾彎」。若果真如此演變,則目前預期保護主義大作的基礎建設上漲股價,就必需仰賴有效需求。

好吧那再回頭檢視全球有效需求指標,原油價格未來情況並不是相當樂觀。目前油價多還要靠減供,才得以維持在 45 美元 / 股以上價位,2017 年油價若要漲上 52.57 美元 / 桶,除非是大國開戰、或是中東戰雲再起、災難特質啟動;否則全球有效需求不足仍將是常態。在正常情勢預期下,如 2017 年果真有效需求大增,則台灣 2017 年,全年 GDP 成長率不會只預估為 1.87%;美國也不會只被預期 2.4% 到 2.8%。中國也不會只被預期為 6.2%,而且要到 2018 年 GDP 成長率才可能會觸底。由以上推論可發現,美國股市在 2016 年 12 月、或 2017 年 1 月風險不小;不過像美股這樣強式效率市場,平凡如我們多能想到這些。我們不相信以上這些,話不驚人語不休、故弄玄虛、不自量力的「推貝圖」只有本文能想到;全球投資銀行早就磨刀霍霍了。因此我們認為,2017 年 1 月川普就任後,可能發生的「髮夾彎」風險就在眼前。因為股票與債券等有價證券價格,多在對未來預期做快速反應;誰在跟你玩政策或事件兌現與否遊戲?

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇