明年1月前美股仍旺 富蘭克林:義大利公投為短期變數

鉅亨網記者宋宜芳 台北

富蘭克林證券投顧表示,進入年底至明年初的假期消費旺季,在政策期待心理及傳統旺季效應推升下,看好明年 1 月前美股可望引領全球股市續揚,短期變數須留意 12/4 義大利公投結果及選後政局發展,民調顯示不通過的機率較高,若能由技術性內閣接手、歐洲央行進場購債及歐盟放寬各國政府對銀行業的紓困條件,有助舒緩歐洲政治新聞頭條風險,而美元及美國公債殖利率短線急彈後可能休息整理,提供新興市場及黃金反彈空間。

富蘭克林證券投顧建議現階段資金兵分兩路,(1) 美元資產為核心首選,看好美國高收益債、平衡型基金、中小型股、生技及天然資源產業型基金,(2) 新興市場具備評價面便宜與經濟成長回升優勢,看好新興當地貨幣債券型基金、中國 A 股及新興亞洲股票型基金,積極者可再搭配商品題材的拉丁美洲股票型基金與黃金產業型基金操作,爭取獲利空間。

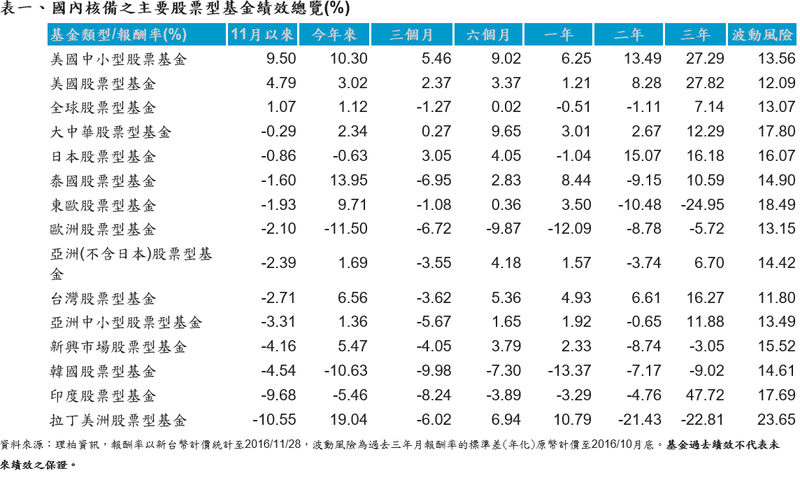

美國第 3 季經濟成長率修正值達 3.2%、為 2 年來最快增速,川普擴大財政政策有利經濟動能轉強,帶動美國中小型股票基金及美國股票型基金漲幅居各區域股票型基金之冠,惟川普貿易政策恐不利拉丁美洲,印度政府大額紙鈔換新政策及南韓政治風暴,壓抑南韓、印度及拉美股票型基金跌幅較重。

富蘭克林潛力組合基金經理人格蕾絲 ‧ 赫菲 (本基金之配息來源可能為本金) 表示,美國 10 年期損益平衡通膨率自 3 月的低檔 1.2% 上揚至近 2% 水準附近,歷史經驗顯示通膨預期上揚期間,金融、能源、原物料與工業類股表現將優於大盤,加上就獲利展望來看 (FactSet,11/25),史坦普 500 主要產業中,明年能源及工業類股獲利年增率將由負轉正,金融股獲利也將從今年的 0.2% 加速至 10.2%,企業獲利回升有助化解美股指數漲高的疑慮,看好金融及能源原物料類股的補漲行情。

富蘭克林坦伯頓拉丁美洲基金經理人馬克 ‧ 墨比爾斯認為,川普未來的政策可能走向實用主義,以解決問題為導向,這將會有利美國,而美國經濟改善伴隨商品價格的回升,拉丁美洲經濟將優先受惠,而拉美股市在川普當選後已經預先甚至過度反應貿易保護政策的擔憂,也增添未來反彈動力,目前佈局側重金融及消費類股,並搭配能源工業原物料產業,多元分享拉美股市投資契機。

富蘭克林坦伯頓新興國家固定收益基金 (本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金) 經理人麥可 ‧ 哈森泰博認為,目前債市幾乎已完全反應 12 月聯準會升息的預期,只是仍在揣測於明年的升息幅度。

惟鑑於新興國家貨幣普遍跌至低點,便宜的匯價加上已被推升的債券殖利率,可望吸引逢低進場的買盤,放眼 5 年期公債市場中,印度、印尼、墨西哥、哥倫比亞及巴西的殖利率均超過 6%,遠高於成熟國家公債,高利差優勢將吸引資金回流,並透過放空美國公債策略,可望增添未來獲利空間。

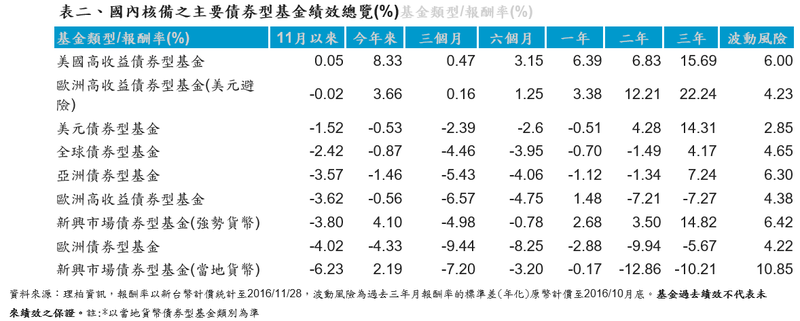

富蘭克林坦伯頓公司債基金 (本基金主要係投資於非投資等級之高風險債券且基金之配息來源可能為本金) 經理人貝西.霍弗曼表示,根據歷史經驗顯示,當美國利率走升階段,美國高收益債仍有穩健上漲表現,反映利率上揚背後代表景氣動能轉佳,將改善高收益債發行企業的財務與償債能力,債信風險下滑,信評機構穆迪預估未來 12 個月高收益債的違約率將由目前 5.7%,下滑至明年 8 月的 4.5%,看好 2017 年高收益債市表現。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 陶冬:黃金價穿底 川普新體制仍在摸索中

- Q&A:為何義大利公投恐成黑天鵝?八大疑問讓你搞懂

- 〈貴金屬盤後〉金價因疲弱非農而上漲 本周仍挫2.4%

- 避險神話幾乎全倒!中東戰火重塑市場格局:美元獨強、黃金債券震盪

- 講座

- 公告

下一篇