鉅亨網記者陳慧菱 台北

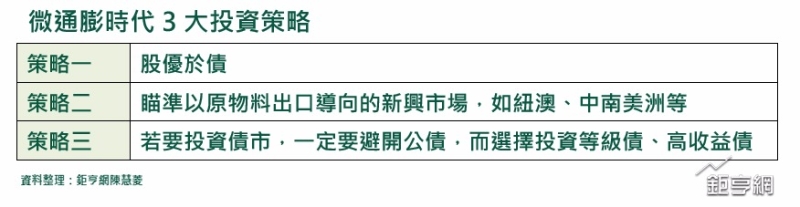

面對微通膨時代來臨,如何進行投資理財規劃是不讓錢變薄的關鍵,富邦證券資深副總郭永宜表示,有 3 大策略,一、股優於債是最基本配置;二、可瞄準以原物料出口導向的新興市場,如紐澳、中南美洲等;三、至於投資標的,除了新興市場股市、基金,若要投資債市,一定要避開公債,而選擇投資等級債、高收益債。

據 Bloomberg 顯示,花旗全球通膨驚奇指數連續 2 月轉正,並創下近 5 年來新高。法人表示,美國聯準會啟動升息循環,「再通膨」已成為投資人今年最關心的話題。

花旗全球通膨驚奇指數是用來衡量實質通膨與市場預期之間的差異,如數值越大,代表實際結果超越市場預期。從最新數據顯示,該指數已擺脫連續 54 個月的負值狀態,自去年 12 月起轉為正值。如以不同地區觀察,除了美國之外,歐洲主要成熟國家,以及日本、中國、亞太等全球新興市場,都已轉為正值。

面對物價都在漲,薪水卻不漲的窘境,郭永宜表示,根據歷史經驗,當經濟成長處於通膨回穩的情境下,股票市場將呈現高波動投資風格,尤其原物料出口導向的新興市場、產業循環股、金融股、與未來人類的科技發展息息相關的那斯達克前 100 檔個股,往往都表現優異,反而是債券部分,應避開公債,持有到期年限短的標的,以避免利率風險,相對看好成熟市場高收益債及亞洲投資級債券,整體而言「股優於債」。

郭永宜進一步指出,投資等級債要著重收益率,不是在乎資本利得,選擇產業前景不錯的,最重要的是持有到期天期短的,看好投資等級企業債、金融債。

郭永宜還建議,美國特別股也是可以考慮的,其中,金融股特別股的收益率可到 6%,但要慎選不會被預扣 30% 稅的標的,且召回期要在 2 年以上,才能享受其配息的利益。

第一金全球高收益債券基金經理人黃奕栩也表示,具高利差、高殖利率特性的高收債或新興市場債,在微通膨環境下,表現往往優於其餘券種,建議可做為當前的核心資產。

以高收債為例,其票息收益即貢獻近 9 成的報酬,另外 1 成則是來自於利差收窄帶來的資本利得挹注。黃奕栩認為,目前美國 10 年期公債殖利率正處於 2~4% 的「低溫經濟」狀態,按過往經驗統計,高收債持有 1 年的指數報酬平均約 12% 左右,正是投資布局的甜蜜點。

最後要懂得分散時間風險,以時間換取可能的報酬空間,銀行理專表示,抗通膨的投資原則是「避開高風險的投資,追求穩定增值」,以這樣的投資原則來看,定時定額投資是不錯選擇。定時定額投資有一個最大的特色就是「進場時點不用挑」,由於定時定額具有平均分散風險的作用,讓投資人能「漲時買少,跌時買多」,無論股市高點或低點都可進場,亦符合了抗通膨的投資原則。

#母子脫困

#法人看好股