Fed偏鷹派資產守備範圍擴大 保德信:股為主、債為輔

鉅亨網記者宋宜芳 台北

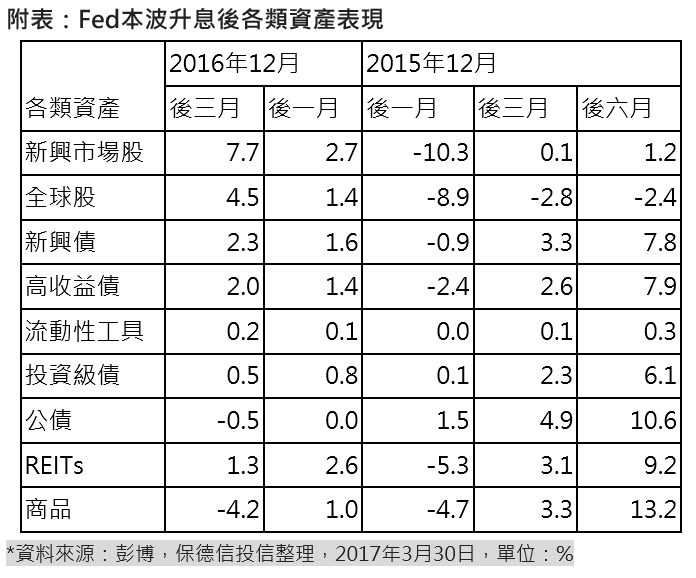

美國波士頓聯邦準備銀行總裁羅森格蘭(Eric Rosengren)近期透露聯準會 (Fed) 今年利率調升 4 次最適當,偏鷹派的看法引發市場關注;保德信投信分析,Fed 在 3 月中已升息 1 碼,當時會後聲明仍偏鴿派,維持今年升息 3 次的步調,面對可能多升息 1 次,建議投資人可擴大資產配置的守備範圍,以股為主、債為輔,搭配 REITs、流動性工具及近期明顯修正的商品部位,掌握全球景氣復甦的利基。

保德信策略成長 ETF 組合基金經理人歐陽渭棠分析,今年第 2 季雖然有歐洲選舉的紛擾,但不見得是股市淡季,主要原因有 2:(1)、美國經濟成長動能在第 2 季將明顯優於第 1 季;(2)、川普健保改革受挫之後,他以及共和黨將更努力推動減稅和基礎建設計畫。

歐陽渭棠進一步指出,在 Fed 啟動升息循環的此刻,美國持續扮演全球經濟領頭羊,待第 2 季多項政策明朗後,可望激勵股市表現。

從產業上來看,有 2 大投資機會:首先,川普上任後,承諾加速新藥審核,新藥核准件數增加也提振投資氣氛,醫療類股中長線投資機會已然浮現;此外,能源與原物料基本面改善及需求增加,商品的反彈也值得期待。

盤點全球各經濟體,歐陽渭棠認為,目前評價仍低於長期平均的 A 股,迎接 6 月可能納入 MSCI 的題材;至於台股也可望受惠於下半年 iPhone 8 的新機備貨潮;原物料價格回穩,也驅動擁有豐富礦藏的拉丁美洲市場持續燦爛。

不過,投資人在積極爭取投資成長性之餘,可採取「以股搭債」的策略,降低資產的上下波動,以多元資產追求接近股票的長期期望報酬,同時避開高波動。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 看好景氣復甦 保德信4/9開募策略成長ETF組合基金

- Fed內部分歧加劇 鴿派抬頭力推今年再降息

- 華爾街重估金銀暴跌:槓桿賣壓是否出盡?中國農曆年買氣成關鍵變數

- Fed角色將全面翻修:變革派華許掌舵 三大轉向撼動美元霸權

- 講座

- 公告

上一篇

下一篇