〈分析〉實質有效匯率創7年新高!3大理由一探為何台幣這麼強?

鉅亨網許光吟

週五 (5 日) 新台幣兌美元匯價小幅走貶 0.14% 以 1 美元兌 30.182 新台幣作收,持續震盪於 30 大關附近,而新台幣自今年 1 月 1 日以來的強勢走升,至今也已推升了新台幣兌美元至今大幅升值了 6.50% 之多。

據台北外匯市場發展基金會數據顯示,四月份名目有效匯率指數 (NEER) 更是連續 14 個月呈現走揚,創下自 2005 年四月首次統計以來,逾 12 年來的新高水平;而實質有效匯率指數 (REER) 方面,則是創下近七年新高至 101.5 點,顯示新台幣匯價,確實是相當強勢。

實質有效匯率指數,係用來衡量新台幣相對於主要貿易對手國一籃子貨幣經考量物價變動之後的加權平均匯率,一般而言,實質有效匯率指數越低,代表出口產品的競爭力較好,反之實質有效匯率指數越高,則代表出口產品的競爭壓力較大。

而若進一步回顧造成台幣這波大幅走升的幾個成因,估計共有 (1) 貿易加權美元指數 (Trade Weighted U.S. Dollar Index) 轉弱、(2) 台美利差穩定、(3) 第一季台灣經濟增溫等三大主要原因:

一. 貿易加權美元指數轉弱:

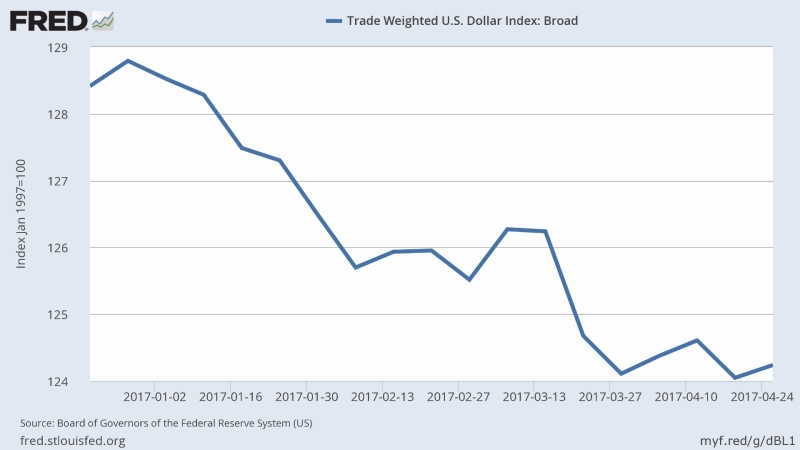

由美國聯準會 (Fed) 所編撰的貿易加權美元指數,內容納入了 26 種美國之貿易夥伴國貨幣,形成一籃子貨幣,而 Fed 即透過這一籃子貨幣,進一步深入觀察美國與其他貿易夥伴國的匯價變化,目前台灣在 Fed 的貿易加權美元指數中,佔比約為 2.5%。

如下圖所示,Fed 編撰的貿易加權美元指數自 2016 年 12 月 28 日高點 128.79 點,一路反轉向下,截至最新數據 4 月 26 日,貿易加權美元指數已來到 124.23 點,降幅高達 3.54%,這意味著美元兌這一籃子 26 種貿易國貨幣,美元匯價是出現了顯著轉弱。

二. 台美利差穩定:

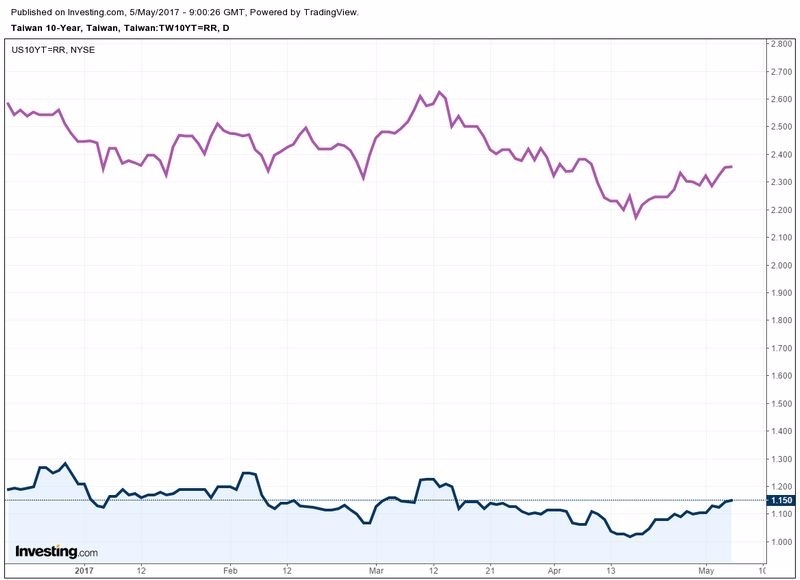

如下圖所示,台灣央行於 2016 年 9 月 29 日宣布終止此前「連四降」的降息循環之後,台債殖利率自 2017 年初至今,即與美債殖利率維持著穩定利差,利差已不再因為台灣央行執行降息循環、Fed 卻執行升息循環的差異,而形成利差擴大。

因匯率是兩國的相對價格比較,在考量匯率變動時,利差亦是一項重要的影響因子,而台灣央行在終止降息循環後,台美利差並未進一步擴大,也令新台幣匯價存在著穩定的理由。

三. 第一季台灣經濟增溫:

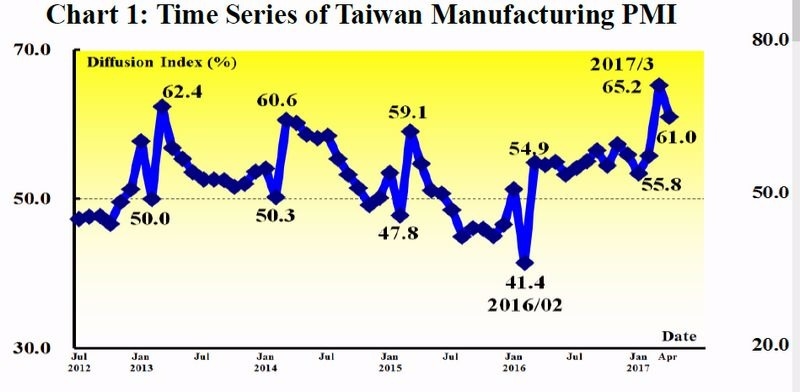

受惠於第一季半導體出口景氣活絡,再加上 2016 年出口基期較低的利多因素,台灣第一季出口為 721.2 億美元,年增率狂增 15.1%,創下自 2011 年第二季以來的最大增幅。

同時國發會發布的景氣對策信號燈,統計自 2016 年七月以來,也是連續九個月呈現綠燈;另據台灣經濟研究院所公布的製造業採購經理人指數 (PMI),更是自 2016 年二月份之後,連續 14 個月居於 50 景氣分水線上方。

上述多項數據皆表明,台灣經濟雖然受惠於低基期的利多,但第一季表現仍謂是可圈可點,故刺激了外資在過去一季以來,樂於擁抱新台幣資產。

而展望第二季新台幣後市,考量到台灣出口基期將出現墊高,台灣經濟是否還能享有過去的低基期利多,產生爆炸性的年增長率,估計還要倚靠出口的「絕對金額」進一步攀升。

再加上 Fed 可望於今年六月再度向市場出手升息,在美元具有升息預期的帶動之下,新台幣進一步強勢走升的機率將出現趨小,市場外匯交易員估計,新台幣兌美元匯價將在下半年開始回落。

據《彭博社》此前向 19 位外匯交易員所作的一份調查顯示,新台幣第二季有望升破 30 大關,但估計 30 一線附近將會是新台幣匯價的底部區,隨著時序進入第二季末,外匯交易員估計,新台幣兌美元匯價將回跌至 30.53,第三季則可能出現大幅貶值至 31.20。

- 富過三代的秘密武器 家族辦公室是什麼?

- 掌握全球財經資訊點我下載APP

文章標籤

延伸閱讀

- 四大理由 台幣Q2轉貶機率高...

- 「低基期」利多漸弱!新台幣匯價30元成底部區?

- 油價狂飆引爆市場風暴 美債寫下近一年最慘烈單周

- 美伊戰火震盪 美銀拋「避震三支柱」:油價90美元、美元指數上100、美債殖利率抵5%

- 講座

- 公告

上一篇

下一篇