〈第三季投資季報〉朱挺豪:已開發國家報喜帶旺新興 資產這樣配置最有利

朱挺豪

渡過充滿政治風險事件的第二季後,第三季有望是風平浪靜的一季,預料全球投資人情緒將回歸政策及經濟基本面。除了歐洲、日本經濟成長維持復甦步調外,美國經濟成長也慢慢擺脫第一季的低潮,整體已開發國家需求強勁,出口為主的新興市場也因此受益,我們對全球經濟前景看法樂觀。加上潛在的財政刺激政策,全球經濟成長上修機率大於下調機率,股市表現仍可望優於債券市場。

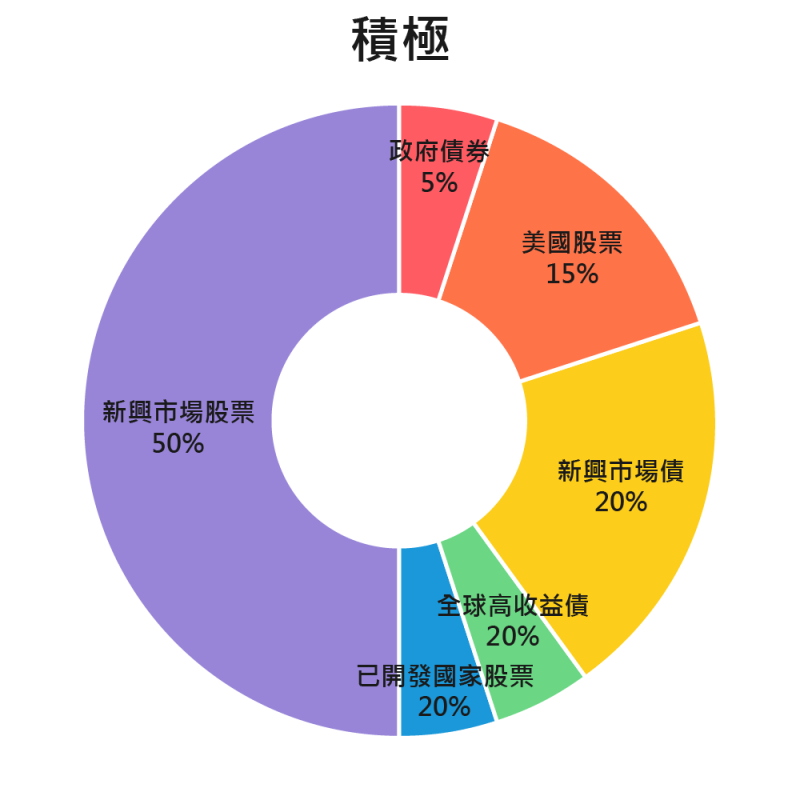

一、 積極型:股債配置七比三

對於追尋較高收益且能忍受較大波動度的投資人,建議股債配置比重為七比三(投資組合歷史標準差為 16.7%)。希望藉由較高的股票佔比,來跟隨全球經濟復甦趨勢,以達成較高收益的目標。

由於對第三季全球經濟看法樂觀,加上目前全球資金依然充裕,追尋較高收益資金可望流入並推升新興市場股債市。因此,不論是股票與債券的配置中,新興市場所佔比重皆較高(新興市場股市與債券佔總資產比重分別為 52.3% 及 20%)。

相較於受益於景氣升溫的新興市場股債市,第三季美國經濟數據轉佳且再次升息機會很高,而升息將直接傷害政府債券價格,因此我們降低避險性質較高的政府債券佔比。

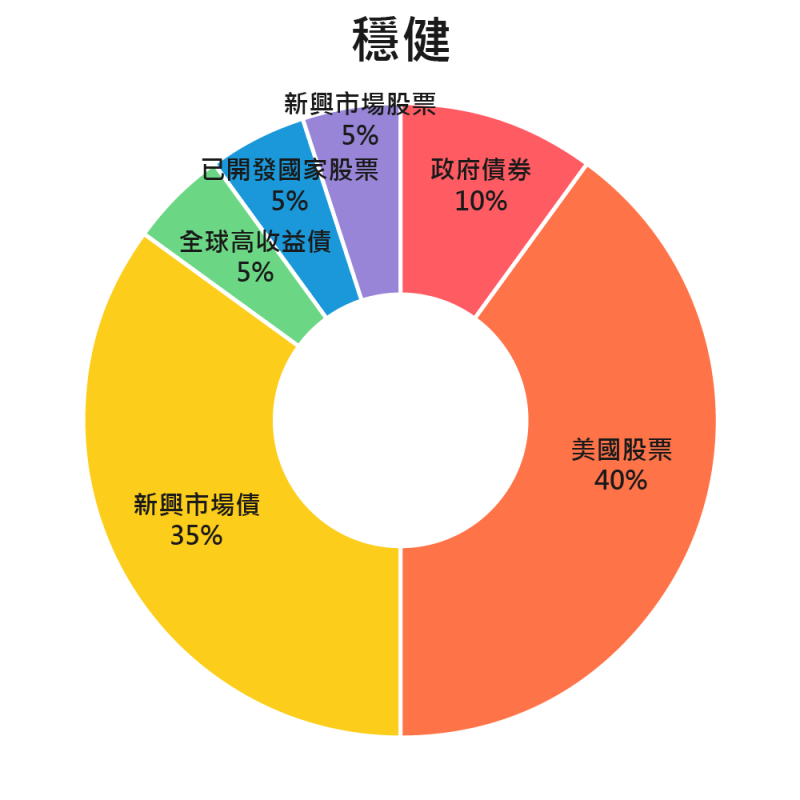

二、 穩健型:股債各半,美國股票、新興市場債雙引擎

追求風險與波動度平衡的投資人,我們建議降低股票佔比,並將債券比重提高至五成(投資組合歷史標準差為 11.2%)。

由於國際資金雙面刃的效果,當全球景氣好時,新興市場容易股市與匯市或債市與匯市雙收,但若國際資金成本上升速度過快,新興市場跌幅自然也較大。因此,相較於全面擁抱新興市場股票的積極型,我們建議穩健型投資人可減少新興市場股票配置、增加美國股票的投資佔比。

而另外一半的債券佈局,投資人可以強勢貨幣計價新興市場債券為核心,避開匯率變化引起的衝擊,並搭配政府債券及全球高收益債券以分散風險。

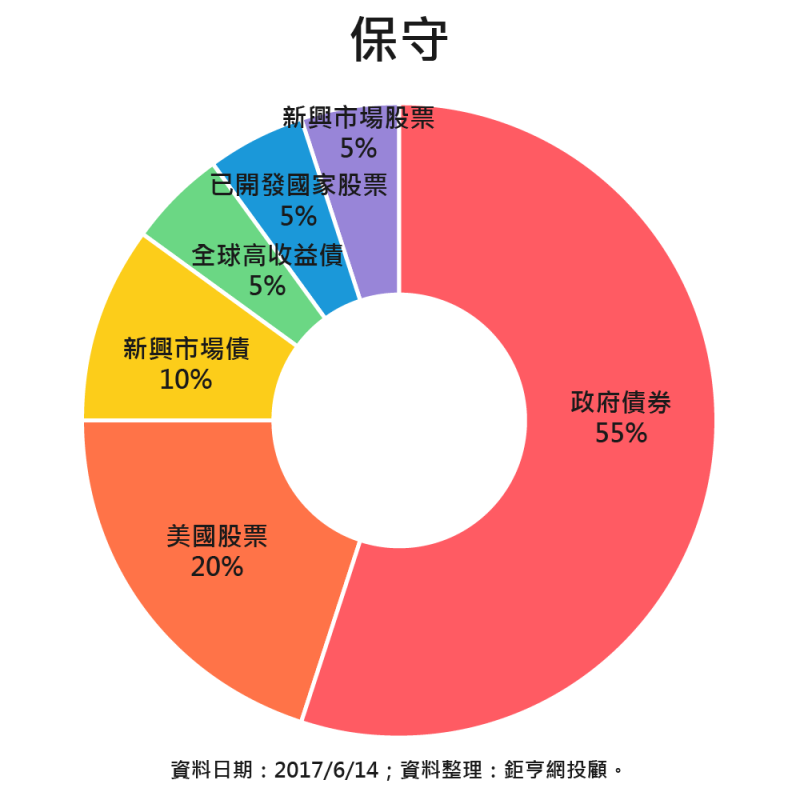

三、 保守型:股債三七分,政府債券為主力

對於保守型投資人,降低波動度才是第一要務,股三債七為合適配置比重(投資組合歷史標準差為 7.4%)。

股票配置仍以美國及已開發國家股票為配置重點,壓低新興市場股票比重,以減少一旦風險性事件或景氣大幅惡化時,新興市場股市可能出現的快速下跌。

儘管美國聯準會第三季再次升息機率仍高,但為了降低投資組合波動度及面對突如其來的風險性事件,避險性質較強的政府債券仍為債券中的核心,並搭配少量的新興市場債券及全球高收益債券,以求資產組合的穩定。

(更多資訊請參考官網:https://www.fundsyes.com/Tool/SuggestionList.aspx)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇