【林洸興專欄】歐洲升息展望 疑似打亂全球股匯市節奏

林洸興

6 月 Fed 升息是全球金融市場預料中的發展,由於美國通膨正在下滑,市場預期未來即使升息,速度也會放緩,因此整個金融市場在美國升息後朝著寬鬆的情境發展。但是 ECB 老大德拉吉在 6 月 27 日說了一句話,整個金融市場又出現得天翻地覆的改變。

德拉吉說:【歐元區開始面臨通膨壓力】

說真的,只要有觀察過德國與法國通膨數據的投資人,都會覺得德拉吉在鬼扯蛋,不過金融市場的反應倒是非常激烈!德國債券利率出現了快速的拉升。歐元已上衝至 1.14,但黃金因利率揚升反而下跌。已開發國家利率造成的緊縮,疑似成為加劇美國股市不穩的幫兇。

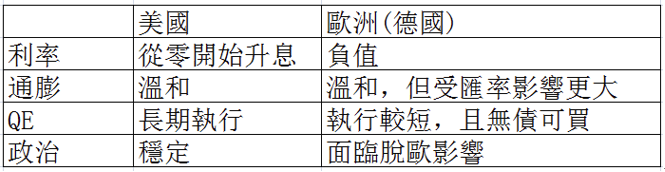

歐洲跟美國當前環境大不相同,由於它是負利率,而且德國厲行財政節約,造成低風險德債面臨無債可買的狀況,但財政狀況更爛的歐豬國家債券依然需要央行這個終極買家,因此歐洲由寬鬆轉為緊縮的過程,必定遠比美國複雜。

德拉吉一句話,喚醒了人們對歐洲升息展望的猜想。下一次 ECB 會議是 7/20,再下一次是 9/7,照理說 ECB 在這兩次會議中仍然只會空談,不會有任何動作,利率市場顯示最可能升息的時間是 2018 年 Q2,距今非常遙遠,但是近期的利率反應卻像是 3 個月內 ECB 就要出手的樣子,非常矛盾!

許多的媒體對德拉吉講話的解讀是:投資人太敏感,匯率可能反應過度,也有人說反正德拉吉說話反覆無常,別太在意。不過根據過去經驗,債券市場一向不包含太多的情緒,利率急升永遠不是好事。當利率市場確實走出與央行期望緩升的走法,就該認定市場正在出現新的系統性風險。

風險現在還沒發生,而且也沒確切的原因,不過請先密切觀察這波利率上升的發展:

請每日觀察德國 10 年債利率,近期有可能突破 2016 年至今的利率高點。如果確實向上突破,歐元與其他非美貨幣都容易續漲,這時要多關注消息的發展,不過尚不足以演變為大型風險。

請觀察德債與義大利債的利差 (把當年關注歐債事件的老技巧拿出來用) https://www.investing.com/rates-bonds/government-bond-spreads 這網站點擊 VS. bund 欄目排序就能看到利差

若德債與義債利差擴大,那就假設 ECB 確實觸發了風險。因為 2010 年各種壓抑歐債風暴的手段,並未徹底解決問題。這像是一顆生鏽的未爆彈,當歐洲確實開始結束寬鬆時,才能真正知道歐洲是否真的解決了歐元瓦解的老問題!

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

下一篇