【保德信投信】美國製造熱、央行鷹 多元配置接招

鉅亨台北資料中心

◆ 經濟回暖、全球央行貨幣政策紛紛趨向縮表之下,各類資產可能快速輪

上月全球迎來「超級央行月」,美國如期升息,並釋出鷹派言論,儘管英、日央行維持基準利率不變,英國、加拿大央行已釋出考慮升息的言論;法人分析,全球經濟復甦漸穩、美國領頭下,貨幣政策的「縮表」(QE 反操作)將逐步顯現,在經濟回暖、央行貨幣政策紛紛轉鷹之下,各類資產可能快速輪動,建議採多元配置提高投資勝率。

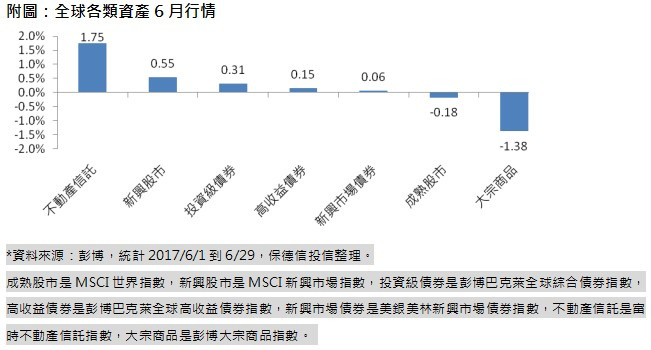

盤點 6 月各大類資產表現,以不動產信託(REITs)、新興股市、投資級債券表現較佳,漲幅介於 0.31% 到 1.75% 之間;反觀成熟股市、大宗商品,都出現修正。*

保德信策略成長 ETF 組合基金經理人歐陽渭棠分析,美國供應管理協會(ISM)公布 6 月製造業指數上升至 57.8%,不僅優於預期,也創 2014 年中以來最高水準,ISM 製造、服務業報告往往是美國就業趨勢的先行指標,反映出擴張企業家數多過緊縮家數;至於歐元區,6 月製造業 PMI 終值也衝上 6 年新高,顯示美歐總體經濟無虞。(資料來源:彭博,2017/7/5)

歐陽渭棠進一步指出,全球經濟展望仍然樂觀,唯成熟股市本益比較高,近期恐橫盤整理;而在美國通膨壓力轉弱之下,各類債券皆上漲,資金追逐收益更讓 REITs 表現亮眼,至於大宗商品,市場對石油輸出國家組織(OPEC)力圖改善原油供需狀況的成效存疑,原油下挫,大宗商品表現跟著落後,也連帶壓抑高收益債券的漲幅。

而根據美銀美林基金經理人調查「FMS Cash Rule」,現金水位高於 4.5% 是買入訊號,低於 3.5% 是賣出訊號,截至上月,現金水位為 5.0%,顯示經理人並未看空市場,歐陽渭棠解讀,如果周五的就業報告超過預期,市場對今年再加息一次的機率的預期可能進一步升溫,控制風險至關重要,運用多元資產配置,方能提高投資效率。(資料來源:美銀美林,2017/6/13)

注意:本資料所示之指數與個別公司係為說明或舉例之目的,並非推薦投資,且未必為保德信投信所管理基金之對比指數或所持有。

保德信投信獨立經營管理。保德信及其岩石商標為專有服務標誌,未經本公司事先同意前,不得使用。本基金經金管會核准或同意生效,惟不表示絕無風險。本公司以往之經理績效不保證基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用已揭露於基金之公開說明書,投資人可至保德信投信理財網 (www.pru.com.tw) 或公開資訊觀測站 (mops.twse.com.tw) 查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。由於高收益債券信用評等較差,因此違約風險較高,尤其在經濟景氣衰退期間,稍有可能影響償付能力的不利消息,則此類債券價格的波動可能較為劇烈,而利率風險、信用違約風險、外匯波動風險也將高於一般投資等級債券。本基金所投資之區域包含新興市場,新興市場之政經情勢或法規變動,可能對本基金造成影響,本公司將根據各項取得資訊做專業判斷及嚴謹的投資決策流程,來降低新興市場可能發生之市場風險,惟本基金不能也無法消弭該風險發生之可能性。新興市場債券主要投資風險,包含外匯管制及匯率變動、利率變動及信用違約之風險,不適合無法承擔相關風險之投資人,僅適合願意承擔較高風險之投資人,且投資人投資新興市場債券為訴求之基金不宜佔投資組合過高比重。本基金可能投資於非基金計價幣別之投資標的,當匯率發生較大變動時,可能影響基金以新台幣或美元計算之淨資產價值,故投資人需額外承擔投資資產幣別換算所致之匯率波動。本基金投資子基金部份可能涉有重複收取經理費。本基金為組合型基金,投資標的為子基金或 ETF。投資人須留意金融市場的下檔風險,任何投資組合都有可能在特定市場情況下遭受損失,且任何投資組合都無法保證未來會有穩定的資產淨值及收益率。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇