鉅亨網 總主筆 邱志昌博士

中國信貸風險會再重演?2017 年 7 月 16 日中國大陸官媒傳出,剛閉幕的中共第 5 次金融工作會議;總書記習近平對目前中國民間、與國營企業、地方政府的金融貸款,到目前還在持續擴張、相當不爽。一、習近平在會議上指示,承辦這些債務的大陸、各地方市省委書記,與所有決策官員,未來多要承擔相關責任;若不良債權問題擴大,則「終身問責」。二、這使得原本已經沉的中國金融不良債權風險、也就是「中國信貸危機」再被關注。在金融工作會議上,中共中央還指示未來要擴大資本市場規模,尤其是 IPO 要成為企業募資常態;對美國縮表與升息,要加強金融監管、企業要去槓桿。這「終身問責」的震撼,使第二天中國股市、尤其是深圳創業板股價大跌,也使台灣集中市場相關 ETF 價格下跌。

一、2015 年中、股市也因中國金融、不良債權問題嚴肅而大跌;上證由 2015 年 6 月高點 5,178.19 點,下跌到 2016 年 1 月中的 2,638.96 點。在此之後,上證股價步入緩步小漲格局;自當時至今呈現非常緩慢、寸步金蓮式地上揚、目前上證指數為 3,176.46 點。這似乎與台股加權指數、或是一般新興市場無法相提並論。如台股指數多已站上萬點,衝破 2015 年最高 10,014.28 點;而上證指數卻還像是蝸牛般、伏地慢爬。二、根據過去以「股票型基金報酬率」為應變數,運用因子模型進行分析研究發現;中國股市共同基金「月報酬率」,它的變異數或是標準差很大、也就是波動程度非常高。以「四因子模型」進行驗證時,模型的第四個因子「順向利潤」變數項目下的係數,在統計檢定中具備高度顯著。三、這代表過去中國股市多頭行情的啟、承、轉、合流程,是長期持續盤整、持續多時後、突然旱地拔蔥,最後出現羊群 Herding 效應。但是一旦多頭行情反轉、由多轉空也是一樣;突然會像是自由落體、出現急殺、多頭失火奪門而出。中國股市在 2008 年中的急殺現象,就是因為全球次級房貸金融風暴;而在 2015 年又再度出現類似場景,是因為企業與地方金融不良債權違約金額陡增。而 2017 年 7 月 17 日再這次,因為中共黨中央,再度關心金融不良債權,股市再度拉下一根長黑;多次的殺盤或回檔主因相同。

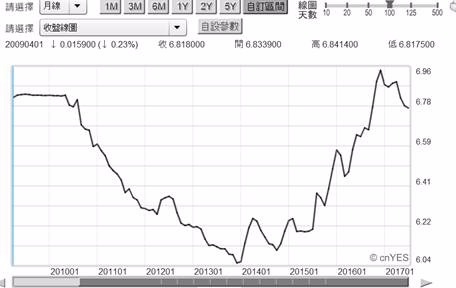

這次風險不再是,不良債權規模大小問題;而是它可能還會再長大!到底中國的債務有多大?這會打垮中國股市與全球新興市場?一、依相關媒體報導:若以地區別分,大陸金融不良債權,以華北與東北地區最嚴肅。按中國財政部統計,2016 年底中央債務為約 12.01 兆人民幣、而地方政府債務總額為 15.32 兆人民幣。這次會讓黨中央火大的是,2016 年地方政府債務總額、繼 2015 年後還在增加中。根據網路「經濟觀察報」專家統計,大陸民間企業債務違約率約為 43%、國有企業為 29%、國際外資企業近 9%。這與民企擴張與地方政府績效追求有關,中國省市委書記經濟工作,績效 KPI(Key Performance Index) 以 GDP 為核心;因此「招商引資」成為日常拚經濟重點工作。二、因此為吸引國內外企業到當地投資,地方政府多會成立融資平台,協助企業進行設廠、與製造及輸出等財務融資;而急於追求 GDP 績效的地方官員,不知不覺就陷入不擇手段、甚至狗急跳牆,盲目大量融資貸放、給來當地投資的企業;管它阿貓、阿狗、阿強;最後吹口哨走夜路多了、終於發生被倒帳、血本無歸事故。這使得過去兩年,中國股市莫名其妙、被不良債權壓在棉被裡面揍。三、中國上證股價指數與金融不良債權間,出現逆向互動關係未來會有所改變?股市未來多頭發展型態如何?或是股市一聽信貸要「終身問責」、腿又軟了?未來大陸股市會否再出現「羊群效應」、追高殺低?四因子模型中的「順向利潤」係數顯著程度會改變?模型第四因子係數不再特別突出了?四、本文預估,未來中國股市的走勢,將會與 2005 年 7 月、至 2014 年 2 月的長期人民幣匯率的走勢一樣;以每日漲、每天小漲格局進入長期多頭歷程;不會再像過去每次多是像放沖天炮一樣;但高檔的「羊群效應」可能還是無法避免。就如人民幣匯率一樣;到 2013 年初、在台灣的外匯投資者才發現,人民幣真是強勢貨幣啊;但當時距離多頭行情反轉卻只剩一年,如圖四人民幣匯率走勢。人民幣的匯改,在貨幣地位追求上、就是以進入 IMF 的 SDR;資本市場的國際化就是以,滬深 A 股進入 MSCI 指數成份股為里程碑。

去槓桿、進入 MSCI 成份股、產業革命、供給側改革、未來將使中國股市成熟;由半強式進入強式效率市場型態。目前外資投資於台股的成熟度,將在 A 股上演、甚至有過之而不會不及、青出於藍將更勝於藍。如果現實是這樣演變下去,則中國股市現在當下位置的確是在低檔區:一、在 2015 年中後,中共中央對經濟「成長」與「穩定」,兩者之間取捨已物換星移;當下以穩定掛帥。在穩定前提下再要求成長;經過幾十年長期投資擴張,中國經濟成長、至少已經透過龐大製造業,成為全球第二大經濟體。而未來生活效用所需嶄新技術,如互聯網、物聯網、工業 4.0 與人工智慧 AI 等;人才濟濟的中國並不落人後。二、由目前股市結構演變推斷,在 2018 年 6 月 MSCI 兌現前後,上證與香港恆生指數上揚趨勢會較為明顯。但在大陸三大股市中、仍然以港股走勢最強;唯亦可想像未來「入摩」後,上證股價指數可藉由,投資銀行的財務工程,脫離不良債權魔咒;逐漸與港股甚至是全球股市趨勢同步。三、其實這樣演變是可預見的;這與歐元之父孟岱爾國際金融、匯率制度理論推理邏輯是一致。就是固定與浮動匯率的功能是有差異、各有千秋;浮動匯率類似資本帳完全開放,可隔離「外部效果」(External Effect)。資本管制下的資本市場,類似固定匯率;無法驅逐「輸入型通膨」,無法有效率解決不良債權問題。如果容許私募與股權基金進入,則中國不良債權處理,可過以債做股、合併、併購等工程,清理速度會快一點。四、未國際化的封閉股市、會引發自我膨脹的泡沫化;解除資本管制的股票市場,除非發生區域或全球性系統風險,否則在國際金融與產業專家篩選下,權值藍籌股表現機會大為增加。

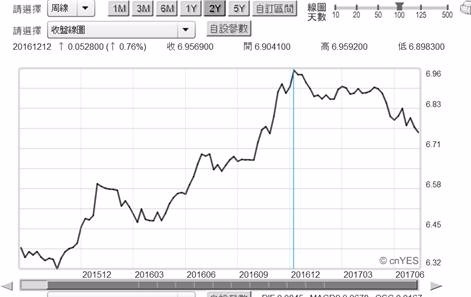

在滬、港、深三股市中,若用 MSCI 新興亞洲股市指數比對,可發現目前只有港股長期趨勢與 MSCI、或是美股,甚至是台股走勢最為相近。圖五香港恆生股價指數周線圖,至少已見證港股的恆生股價指數,這一波最低點是在 2016 年 1 月中;這與國際股市完全同步。中國 A 股入摩可能會引發人民幣匯率的上揚?過去在「深港通」與「滬港通」下的人民幣匯價,顯然受到 Fed 升息影響;在 2015 與 2016 年中多無力扭轉貶值趨勢。但在 Fe 的最大利空、縮表議題多已毫不避諱提出後,莫非葉倫還要提出升高存款準備率,否則對人民幣的壓貶效果已有限。而 2018 年 6 月 MSCI 納入 A 股,真槍實彈、刀光劍影的真實秀才要上演;在大量外資即將開始長期、進入上證或港股情況下;預估人民銀行可能動手進行,2018 年後可能升值的提前對沖手段,在未來人民幣使用量確定會再進一步增加下,先行再度展開開放措施。

匯率由「管理浮動」(Dirty Floating),步入「完全浮動」(Full Floating) 的措施,就是人民幣匯率改革;最後就是人民幣也跟日圓、美元、歐元、甚至是新台幣一樣,每天在全球外匯市場中、交易波動幅度多無限制了。例如將目前每天會價交易波動區間,由 2% 繼續再度擴大為 3%、或是更大、或是乾脆就一了百了、完全開放了?一、依適應性預期 Adaptive Expectation、過去人民銀行經驗,開放措施通常在 6 月中或是端午節、或是會計年度 1 月 1 日等;這些日期、人民銀行對人民幣交易制度變革措施,宣告匯改發生機率最高。二、人行一般是不會躁進;但可預期的是,人民幣交易每天波動幅度的再度擴大,發生時間點約落在自今至 2018 年 6 月;全球投資銀行正式將美元資金,投入內地兩股市 MSCI 的 A 股前;有可能就在 10 月初、一帶一路與金磚國家會議多開完後。

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇