朱挺豪

今年以來全球股債市都表現優異,主要國家股市漲幅介於 10% 至 30% 之間,債券市場總報酬也有近 10% 的好表現(截至 9 月 13 日,美元計價的美銀美林全球高收益債券及新興市場主權債券總報酬分別為 9% 及 11.4%)。但較強勁的表現恐耗盡股債市於今年剩下時間繼續上漲的動能,第四季風險性資產的潛在上漲空間較為有限,鉅亨網投顧建議投資人可趁現在鎖定獲利,並增加較為防禦型資產佔整體配置的比重。

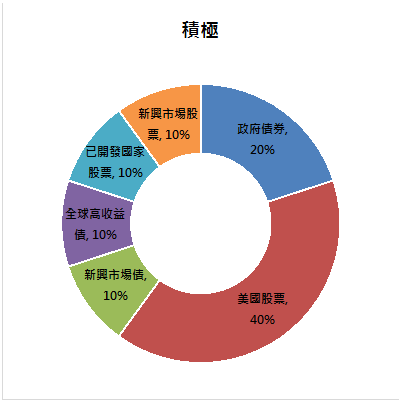

考量到第四季有聯準會縮表、美國債務上限、新任聯準會主席等重要議題,未來風險性資產波動程度恐跟隨上升,股市下跌風險較高。對於積極型投資人,我們除了建議將股債配置由七比三調降至六比四外(投資組合歷史標準差為 11.2%),也希望投資人調整股票與債券內部配置的方向與比重。

第四季美歐經濟展望仍佳,美國除了本身消費穩健外,產能利用率持續升高的企業也將逐步提高投資,緊繃的勞動市場則有益於薪資的增長;歐元區雖然內部經濟優異,但今年以來強勢升值的歐元,打壓企業出口競爭力並壓抑第三季歐洲股市表現。我們認為美國出乎意料外強勁的經濟數據將提振美元,內需為主的小型企業可望跑贏出口為主的大型企業,而歐洲大型類股反而受益於歐元的回弱,股價有表現機會。

強勢美元等同於弱勢的新興市場匯率,加上風險性事件恐引發資金流出新興市場債,建議投資人股票配置可集中於全球型股票或美歐等已開發國家股票,債券部份同樣可減少新興市場債比重,增加美國公債或美國政府擔保債券的比例。

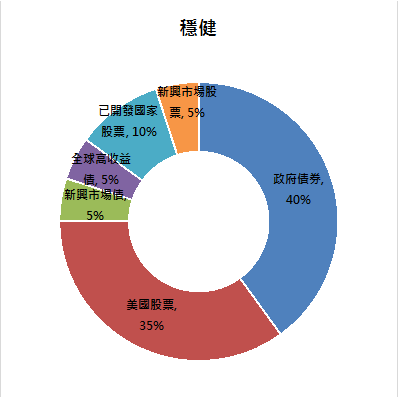

追求風險與波動度平衡的投資人,我們建議進一步降低股票比重,並將債券比重提高至五成(投資組合歷史標準差為 9.4%)。

與積極型策略一樣,考量到第四季潛在風險事件較多,我們追求整體投資組合的波動程度最小、而非潛在報酬最大,因此,股票配置多集中於已開發國家,其中美國為主要配置重點,而非波動程度較高的新興市場股市。

與過去差異最大的是債券配置,建議投資人減少與股市相關係數較高的新興市場債券及高收益債券投資比例,提高相關係數較低的政府或類政府債券配置比重,以期望在股市表現不佳時,擔當起減少整體投資組合波動程度的角色。

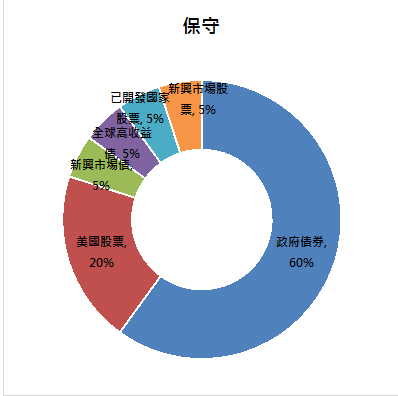

對於保守型投資人,低波動度為投資的第一目標,報酬率才是第二目標,建議投資人可參考股三債七的投資比例(投資組合歷史標準差為 7.2%)。

儘管中國今年以來經濟成長率較預期強勁,帶動新興市場股市漲贏已開發國家,但棚戶改造逼近盡頭,三四線房地產市場恐難維持目前的榮景,第四季中國經濟面臨下滑風險。相較於自身經濟數據改善的已開發國家,仰賴中國需求的新興市場更易受到影響,因此,仍建議投資人以已開發國家為配置重心。

建議投資人可先賣出較高風險資產並鎖定獲利,再藉由歷史波動程度較低的政府公債,來對抗第四季可能存在的風險。

上一篇

下一篇