鉅亨網 首席經濟學家 邱志昌博士

據說中國秦始皇渴望自己長生不老,於是派出徐福大師、統領一大隊「海師」到東海求相關藥方;但最後徐福當然沒找到。於是這一群人就不敢回中國,眾人在日本落腳,最後也是歸於塵土。對生命想長生不老,這等同是在地球北極圈永晝,但即使北極這種永晝,也只有半年;接下來卻是永夜。目前看來全球以美國為主的股市趨勢也真是這樣,永晝的現象比北極半年還長。這十多年以來,若視股價攻勢是白晝,回檔是夜晚;多頭緩緩上攻、類似夏天到北極圈半夜時刻依然太陽高掛。但如果有一天永夜降臨時,不知道股價會如何煎熬?

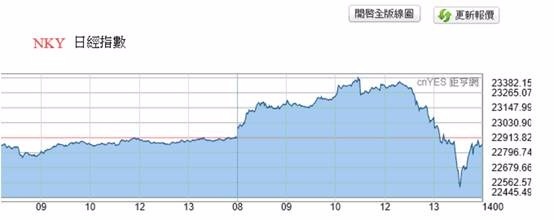

全球股市面對的沉重回檔賣壓逐步出現。國際股市在 2017 年 11 月 9 日時,出現「出貨」現象;所謂「出貨」的定義是?若發生在大盤是指,爆出很大成交量,而在線型方面是「開高走低」。技術分析說,若發生在股價位與成交量表現上是,成交量爆出大量,個股日 K 線圖是開高走低、或是拉出一根長長上影線、稱為「避雷針」;這多是出貨。在 11 月 9 日當天走趨勢中,台股加權指數呈現開高走低、爆大量現象,雖然收盤時只下跌 75.72 點、收盤指數為 10,743.27 點、下跌幅度也只是 0.7%;但成交量則爆增為 1,446.19 億元。這是近期一季以來、最高成交量;外資在台股集中市場、當天單日賣超 71.07 億元。而且當天無獨有偶,日經 225 股價指數,同樣也是開高走低,當天最高為 23,382.15 點、但收盤時為 22,868.71 點、下跌 48.11 點。台灣與日本股市多是單日跌點多不大,爆發大量。

這種表現讓我們憶起,2017 年諾貝爾經濟學獎主史丹福大學教授約翰 ‧ 泰勒教授著名理論;寇斯定理 Coase Theory、與原賦效果 Endowment Effect、及盲從 Herding Effect、過度反應 Over Reaction 等等。泰勒教授提出股市的「Herding 盲從」、與「Over Reaction 過度反應」、與「Irrational 非理性」;這些多是形容市場現象,在財金文獻上多有量化指標。以這些理論分析當天股市反轉原因,短期現象是為「盲從」。深入細思其原因;最主要肇因是為美股、長期多頭持續力道非常兇悍。在 QE 的遞延效應下,美國資本市場成為多頭「日不落帝國」。尤其是在 2015 下半年後、2016 年與 2017 年、凡是公開警告過美股將要、或是已泡沫化的、諾貝爾經濟學獎得主;多被市場多頭以實際行動強力反撲回去、打到這些學者滿臉是豆花、一世英名近毀容。在每次小幅回檔買進、就可獲利模式下,多頭對股價出現長期性 Over Reaction 與 Herding 現象。所謂 Over Reaction 是不管大盤 S & P500 指數、或是道瓊指數,從歷史平均本益比做比較標準;目前美國股市現象,大盤與個股技術分析 RSI,多已是正乖離率顯著,有些主要科技類股、也已遠離歷史合理本益比。

因此 2017 年 11 月目前美國股市,必然存在長期 Over Reaction。但這是何時開始?或是何時可能會結束?這多需要事後所有的價量資料鋪陳清楚後,才能以相關計量經濟學去驗證。這對全球投資銀行而言,基金經理人多會有恐說不出的恐懼。因為這需要投資研究部、經濟學家一群高級幕僚、搞了老半天才能弄清楚的事。但非常不幸,市場實際投資工作卻無法等,市場股價變遷它是跟人生機緣一樣。學術驗證總是慢一拍;現在發生恨意後、方知道過去愛有多深,買過方知低點已過去、賣掉股票才知道、當時的確是在高點。等到漲翻天了才知道自己公司原來是這麼偉大;在股價沒有完全真正反轉確定前,誰說 2017 年 11 月 9 日是,全球股市反轉點?那無異賭上自己專業聲譽。

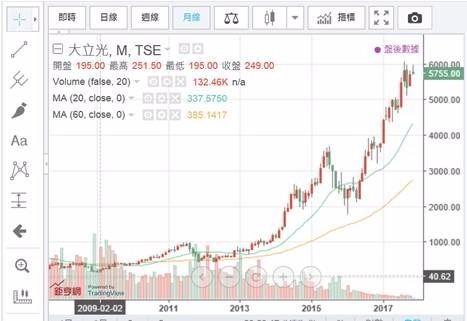

而 Herding 盲從的判斷,則是以市場氛圍檢視;例如目前在台股市場盲從現象是,凡是剛剛帶量上攻股票,不管阿貓阿狗多會變成當下明牌。因此只要裝一個檢視大盤個股成交量的 APP,反正出現大量個股先追買股票、再去查基本面跟經營團隊績效與信用。其實在 2016 與 2017 年對強勢股,由其中經營獲利面預期,目前真的也多已成真;這就是效率 Efficiency Market Hypothesis 落實。但這種獲利面變化,還是會有循環起落,由剝而復、或是由復而剝,鮮少有日不落現象。如果投資人對任何市場,股票價格預期不是起落循環。那無異於預估人類壽命也會永晝,也無異於人類對科技進步的股價攀高,是不會有類似接力賽落棒時刻。也無異於人類在數位科技股價方面發展,是走入半導體「莫爾定律」(More Law) 模式。真是這樣嗎?我們發現,其實自 8 月底之後,台股股王大立光股價已呈盤整格局,有再大財務報告利多、頂多也多只有短期一兩天反映。這種高檔現象可能因為,投資機構對產業遠景預估持續樂觀,但是從人類科技發展史鑑,永晝股價發展、不啻是天方夜譚;如果 AI 科技運用與股價神燈無異,則人類科技業思維、可能也與中國秦始皇時代智慧差不多;搞不好多要比秦始皇眾賢臣還要馬屁、還要無知?

但這種現象可能已經在,2017 年 11 月 9 日出現逆轉跡象。在當天亞股已開高大量走低收盤後、國內外少數媒體將亞洲股市當天突然下跌,原因歸咎於美國總統川普、與中國習近平北京會晤之舉。媒體評論這兩人的「麻吉」,對亞洲經濟積極合作是只益於中、美兩國;無益於東南北亞。中國向美國採購金額為中美建交、兩國關係正常化後規模最大一次;習近平給足了川普面子。但這可能是弱式效率市場,為股價出貨事後找原因。因為政治人物所說的話,除非形成對外財經政策、或是簽訂政治公報,否則對股價的影響因素、還是不脫離企業獲利預期。簽訂採購合約意願是面子問題,這是中國及台灣人最厲害的應酬功夫,但實際落實執行又是另外一個問題。其實 2017 年 11 月 9 日股價表現,反應與指向未來、就是 2017 年 11 月 9 日後、諸多可能經濟、金融與產業預期的不甚樂觀發展。由目前初步顯現這主要原因就是,之前本文所提及的,美國科技產業類股價結構變遷;即亞馬遜公司、谷歌、及 TESLA、NVIDIA、INTEL 等等,這些公司現行股價的變化差異化越來越大,以此闡述未來產業的不同發展。

客觀檢視各種科技商業化,其中以 Apple 蘋果概念股產業景氣 3C 銷售進入淡季;這也吻合、之前本文所推估美元指數將持續轉強。由貨幣匯率預期股市趨勢轉弱的變遷,所掀起的變化反轉點;在這 2018 年第一季前夕、就已經是有跡可循。簡言之,以全球主要貨幣外匯市場趨勢、全球主要股市美、日、德、及台股,在 2017 年底至 2018 年首季,由最高點回檔、或下跌整理機率不小。股票漲跌是因為貨幣匯率、Fed 貨幣政策、及產業價值問題,不干習近平總書記與川普總統麻布不麻吉。在北京川普意有所指地說,中國賺取美國龐大貿易逆差,美國並不介意;但希望中國在北韓問題上,繼續多加努力,還有希望中國企業多投資美國。美國在金融帳上不虞匱乏,但對投資資本帳仍然有所期待;這非常吻合 2008 年之後 Fed 政策。降低失業率、提高工資、增加勞動機會的諸多期望。

如果真是如此,則我們會認為,「蘋果概念股」會較為穩健;因為智慧型手機是,近 20 多年來的 3C 產品主流;產業供應鏈較為完備齊全。目前中國大陸除輸出高鐵、及整支手機等等消費品外、自建智慧型裝置產業、供應鏈的積極度越來越高,尤其是其國務院工信部、與華為皆提出 5G 通訊標準後;大陸產業供應鏈、也就是所謂「紅色供應鏈」版圖擴張企圖心越來越大。還有紫光集團對電子產業最上游半導體,併購與建廠毫不手軟。這使得台灣台積電不敢掉以輕心,為滿足這全球最大 3C 消費國需求,台積電終於決定到大陸南京設廠。趨勢顯示中國將與美國及歐盟、日本等國形成消費大國。中國原本是製造業兵家必爭之地,現在成為服務業飲食、文化、醫療等消費大市場;未來將成為電子、物聯網、及消費電子 3C 龐大消費市場。

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

#A型反轉

上一篇

下一篇