鉅亨網記者陳慧菱 台北

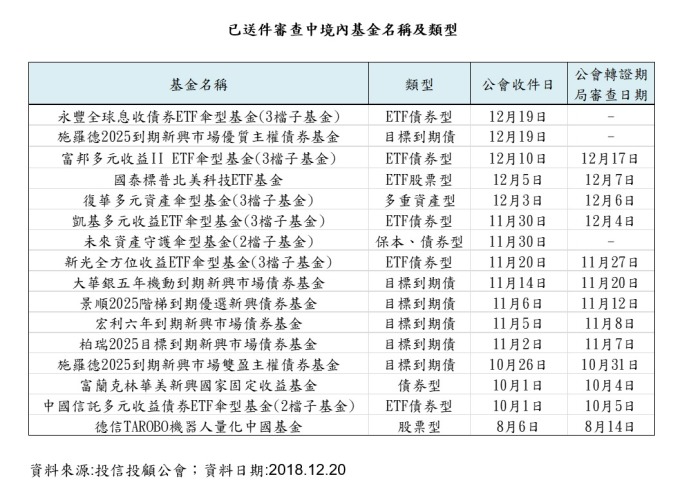

隨著 2018 年即將結束,關於明年資產配置重點,投資人不妨從投信預計發行產品來一探端倪,根據投信投顧公會資料顯示,目前已送件審查中基金共 28 檔,其中屬於債券型基金共 22 檔,當中又以債券型 ETF 高達 14 檔最多,另外,截至 11 月底,債券 ETF 規模也已成長 741%,從去年底 377 億大幅增至新台幣 3169 億元,增幅明顯高於其他類型基金,明年第一季包括永豐、中國信託、新光、凱基及富邦投信預計都將推出新的債券型 ETF 產品。

永豐投信表示,統計這一波債券型 ETF 成長主因,逾六成買盤來自於國內壽險業者,由於保險業者海外投資上限新規已上路,國際板投資大舉受限,加上壽險業海外投資避險成本大增,不少壽險業者提早尋找替代投資標的,轉向投資境內投信發行之債券型 ETF,特別是透過台幣就能買到 ETF 連結美國公債、中國政策金融債等標的,不僅減少避險及匯兌成本,更能增加資產多樣性,進一步促進國內金融產業發揮雙贏。

另一方面,由於 ETF 於臺灣證券交易所掛牌,並且以台幣計價,所以可豁免國外投資限額規定,且因資產性質視同為基金,依國際財務報告準則(IFRS 9),未實現損益列入其他綜合損益 (OCI),僅處分與股息反映至當期損益 (P&L),符合壽險公司需要有穩定及高於資金成本的獲利考量,也造成債券 ETF 近年大受壽險法人青睞。

總結,就總體經濟觀察,受到 2019 年全球經濟成長放緩擔憂,全球資本市場仍將持續震盪,法人也預期明年美國聯準會升息腳步將逐步放緩,隨著美國升息循環進入尾端,資產配置建議以防禦型資產如美國公債、美國投資等級債、新興市場美元債為主,另外可配置部分於亞洲高收債,預期上半年景氣仍持續緩增長,但是下半年變數仍多,因此投資態度宜相對審慎應對。

上一篇

下一篇