亞太區域學會首席經濟學家邱志昌博士

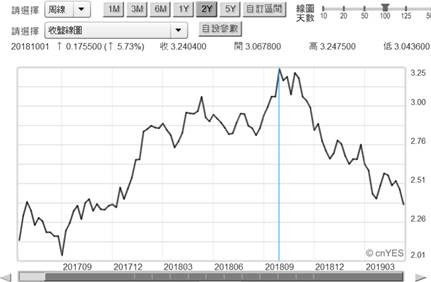

投資的買點一定要在低點,賣點要在高點,這大概是沒人不知的。那我們就要問,現在是股票指數、個股的高點?可能多數人多會同意,因為大盤跌昏了。再問現在是買債券的時候?很多人也會說是,因為長短天期利率倒鉤,長期景氣循環向下。前者用價格敘述沒錯,後者用景氣說明也不能說亂說,那到底是要買股票、還是轉攻為守、買債券?就像是台積電的月線圖,目前這個價位是高檔還是低檔?有經驗的投資者多會預測,在等個一段長時間,目前這價位就是低檔;但是以過去的表現,現在股價是在高檔,屢攻不上。

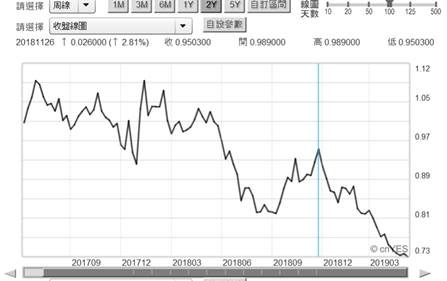

再看債券殖利率,情勢的確是債券價格路直上,股價被川普打得落花流水。因此到底要賣股票,買債券?如果真的這樣做,這真是投資理論順向投資策略的選擇沒錯;但問題是這個策略是對的?殖利率跌到這邊,債券還有大多頭行情?Fed 不是在緊縮資產負債表? FOMC 的利率已經上揚到 2.5% 左右?緊縮貨幣政策對上低利率?顛覆投資學!

其實這兩種比較判斷的工具是不對稱的,尤其對於債券的投資動機應是以價格高低,不能老是再講景氣衰退。對於選邊站的投資人,這是一個非常尷尬的時候;因為股價落跌落下來是否到底?何時要重新重啟多頭也不知,而殖利率又是在很低檔,會突然反轉?其實這是一個非常簡單的關係;但是投資機構會誤用這個錯誤關聯去行銷商品,就是殖利率與景氣相反,而股價與景氣同行;這是不對的說法。應該是股價領先景氣,殖利率也是反向領先景氣。多要以價格為主角,要在景氣復甦之前買股票,景氣高峰之際買進債券。但是何謂景氣?這又是「一中各表」了;兩個經濟機構,可能有三種觀點、但是不管投資任何有價證券,可以互相比較的高低是價格;不能說到股價票則以股價高低論,談到債券則搬出景氣循環;不少行銷機構就是這樣!

由台灣 10 年期公債殖利率檢視,短期台灣公債的最佳買點是在 2008 年 11 月日左右,當時是殖利率由 2018 年初跌下來的次高點;此時買進債券商品必然有利可圖。當時是美國央行 Fed 近期最後一次的升息,也是川普對聯準會主席不滿到極點之際。因為川普認為該停止升息了、為什麼 Fed 還執意可能還要升息?F 說因為它顧及通貨膨脹,但是酣戰於貿易戰爭的總統對此很不爽。打戰是需要子彈的;國內的糧草要從哪裡來?對於川普而言,他就是要贏得這場貿易戰爭,在升息之下、只會有貶值的人民幣,怎麼會有弱勢美元?那不是窩裡反?

因此目前要買債券,講得不是利率倒鉤、而是殖利率會不會再跌?這對於有循環觀念的投資者,是一個難題。眼前的情況一定是,債券已經完全反應景氣被貿易戰殺傷,股價則也不用說,是因為美國追殺關稅造成。但不管怎樣,比較的工具要一致;可以見到目前的尷尬的情況。除非你就在 2018 年 11 月提出債優於股的看法,否則最好由投資者自己選擇,行銷基金債券只是行銷,加上對於行情的誘導,小心客戶賠錢走人。任何商品多是這樣,多是給對方未來會賺錢的期待,最後大多較不易完全兌現。

依照專業的觀點,美國公債殖利率很難再下跌了,因為這次停止升息,要馬上轉為馬上降息,這種轉變不容易在短期實現,這是兩極化政策。即使川普認為要降息,但是專業的 Fed 可能得考慮再三。目前是升息循環,要扭轉乾坤變為降息循環?那剛好給中國出脫 1.1 兆美債的機會,殖利率下降、債券不賣更待何時。一方面可以在貿易戰中威脅對方,二方面則是逮到一個賣出債券好機會,何樂不為?信用與信任是一個國家的無價之寶,川普如果被中國認為不信用,美債是否有被中國人行大賣之疑?這也是此時要以股轉債的投資者須要考慮的。這種大賣行為在數量上,除非是一次出手,否則並不嚇人;但會引發市場多頭驚慌。1.1 兆美元的債券算甚麼?但是遐想就特別多了,這是大買債券時刻?

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何股市、個股絕無多空立場;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇

#A型反轉