【郭恭克專欄】中國經濟弱化、台資回流、外資續買超 台股將站穩萬一以上高點

郭恭克

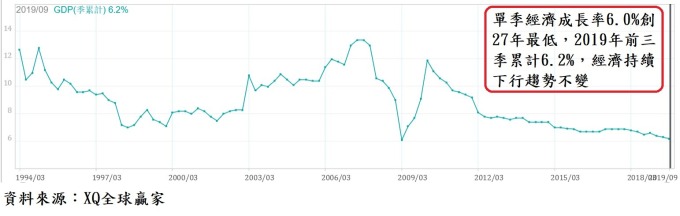

美、中 10 月中旬於美國華府貿易談判達成局部協議,美國並決定延遲對 2000 億美元中國輸美商品關稅提高至 30% 期限,仍維持在 25% 不變。中方則回應擴大美國農產品進口,美股及全球金融市場暫時得以舒緩緊繃的氛圍。美股維持歷史高檔附近盤整,中國股市則因第三季經濟成長率創 27 年以來單季最低,陸股 10 月中旬以來呈現短線下跌走勢。

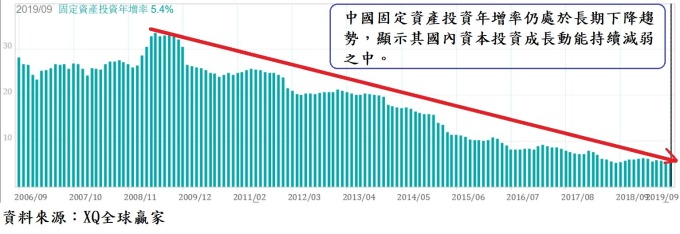

從支撐中國經濟成長的三大支柱:固定資產投資、社會消費品零售額、對外出口等,均可見中國總體經濟仍處於嚴峻下行危機,且這些經濟數據均由官方機構公告,是否能真實反應中國經濟實況,不無疑問。

2019 年 9 月中國固定資產投資年增率 5.4%,仍處於長期下降趨勢,顯示其國內資本投資成長動能持續減弱之中,加上美、中貿易戰以來,外資 (含台資) 開始湧現撤資潮,更加重投資成長動能的弱化危機。

2019 年 9 月中國社會消費品零售額年增率 7.8%,雖是近三個月最高,但從年增率走勢圖可以很明顯看到仍處於長期下降趨勢,顯示中國內需消費市場與固定資產投資一樣,均處於成長動能長期弱化狀態。構成經濟成長的兩大內需部門:投資與消費,同步處於下行趨勢,中國經濟擴張趨勢焉能不走緩?

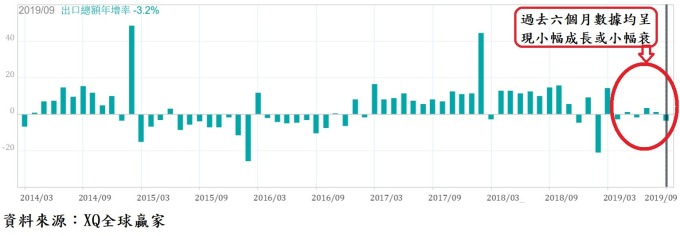

2019 年 9 月中國出口總額年增率 -3.2%,是繼 2019 年 2 月年增率 -20.7% 後的最大衰退幅度,過去六個月數據均呈現小幅成長或小幅衰退,顯示中國出口成長動能雖未大幅衰退,但已明顯陷入成長停滯危機。

2019 年 9 月中國進口總額年增率 -8.5%,連續 5 個月負成長,過去 10 個月僅有 4 月年增率為正成長,顯見中國在人民幣 2018 年貶值 5.67%、2019 年至 10 月 24 日止約續貶 2.76%,以對中國進口商品產生壓力,加上其對美國提高以農產品、民生消費品為主的進口商品進口關稅,復因內需消費市場成長動能弱化,已造成其進口能量明顯減弱,此亦為台灣對中國地區出口大幅衰退的主因。

美國 2020 年 11 月總統大選漸漸逼近、川普又面臨電話門彈劾調查、美股在歷史高檔附近停滯,對川普造成時間性及經濟面的壓力,而中國明顯走高的民生消費物價及創 25 年新低的單季經濟成長率,亦讓中國不得不選擇在對美國輸美農產品議題上讓步,此將有利於緩和美、中貿易戰對金融市場的過度干擾。

川普對媒體釋放消息,美、中雙方將於 11 月 16、17 日於智利舉行的亞太經濟合作會議 (APEC) 期間簽署局部貿易協議。美國副總統彭斯將於 10 月 24 日發表對中國政策的重要演說,值得密切關注,緊接而來則是 11 月 19 日美國對華為零組件供應鏈禁令 90 天寬限期的到期日,亦是觀察美、中政經關係發展的重要觀察點。

美國重要經濟指標如 ISM 指數、非農業新增就業人數,均低於市場預期,其中尤以 ISM 製造業指數創 2009 年 6 月以來最低點,連續兩個月低於 50 最為明顯,顯示美國製造業景氣與歐元區、日本、中國等工業大國均同時面臨景氣收縮情況。2019 年不僅以美國為首的央行帶頭降息,此外巴西、印度、印尼、南韓等新興經濟體亦同步出現多次降息。日本央行總裁近日亦表明將可能進一步寬鬆貨幣以刺激經濟。

全球主要經濟體長年期公債殖利率目前幾乎全面呈現負值情況,除美國實質利率接近零外,其餘自由經濟體實質利率全部為負數,顯見持有長年期、低風險固定收益債券的投資不僅無法保值,甚至進入負報酬窘境。全球股市跌不下去,甚至還持續上漲,完全在反映資金尋求保值及微小獲利機會的效應。負實質利率將讓獲利保持成長或未大幅衰退的股權資產得到市場價格重新訂價的調高的機會。

台股長年高於存款及債券收益的現金股息殖利率,不僅吸引台資回流,亦提供國際機構法人形成相對較高的穩定投資報酬,台幣 9 月升值 1.18%,10 月至 24 日止,續升值 1.46%,外資 9 月買超台股 898 億、10 月續買超 941 億 (至 24 日),顯見各路游資匯聚台股,在美國經濟未急墜之前,台股有機會持續再創 11000 點以上高點。

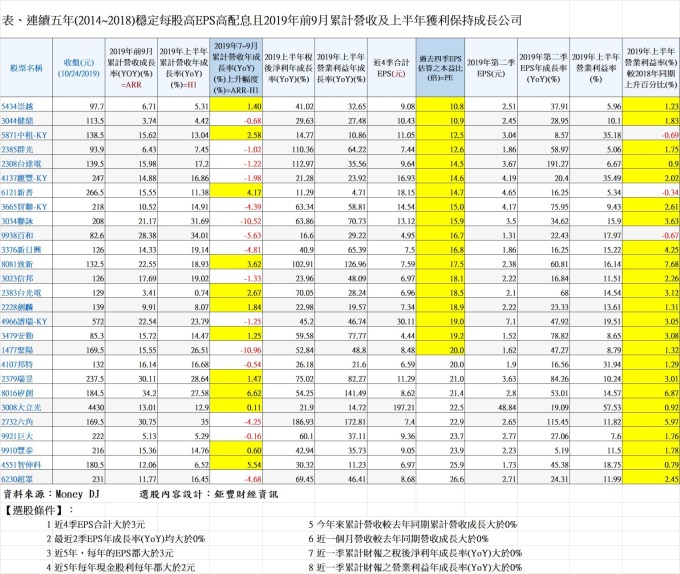

下表為連續五年 (2014~2018) 穩定每股高 EPS、高配息,且 2019 年前 9 月累計營收及上半年獲利保持成長公司,供讀者投資追蹤參考。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 【台股操盤人筆記】地緣噪音不改AI革命,鎖定台股黃金兩年

- 外資史上第三大賣超964億元 鴻海、台積電成提款機 回補3檔記憶體股

- 野村投信:美國關稅政策轉向,台股護城河依舊、台灣AI躍主力

- 台股放馬狂奔3萬5 外資買超627億元史上第四大 5天狂買逾2千億元

- 講座

- 公告

上一篇

下一篇