BDI指數大漲 散裝、貨櫃航運業績揚帆 概念股看這

鉅亨網編輯陳于晴

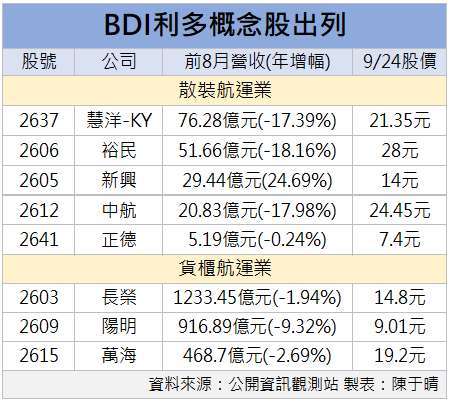

波羅的海乾散裝綜合指數 (BDI) 自 9 月中旬的低點 1267 點,至今已上漲至 1426 點,漲幅達 12.5%,尤其是海岬型 (BCI) 單周飆漲近 19%,為主要推升動能,散裝航運業者蓄勢待發迎接傳統旺季,國內貨櫃三雄也可望延續美國線漲價熱潮,第 4 季海運市場仍相當熱鬧,《鉅亨網》盤點出八檔 BDI 利多概念股,下半年營運可期。

BDI 指數 23 日大漲 4.5%,收 1426 點,創 9 月以來單日最大漲幅,其中以海岬型行情最熱,巴拿馬型 (BPI) 和超靈便型 (BSI) 期租也受惠中國自美國進口穀物貨量成長。法人指出,由於中國祭出內需基建政策,需要進口大量的鐵礦砂,且目前庫存已降至較低水位,看好其後續的回補力道有利進一步推升 BDI 指數,年底前可望上看今年前高。

國內最大散裝船商慧洋 - KY (2637-TW) 表示,第 3 季起已進入北美穀物運輸旺季,而中國因水患影響境內鐵礦砂的產出,尤其在災後重建之際,龐大需求帶動原物料仰賴進口,再加上全球貿易需求回補、第 4 季傳統旺季等因素,航運業將持續回穩,下半年優於上半年。

裕民 (2606-TW) 船隊主要以海岬型與巴拿馬型為主,由於約 70% 為現貨船,經營較靈活,法人看好在運價走揚之際最為受惠。裕民今年第 2 季已經開始出現盈餘,累計前 3 季有機會轉虧為盈,第 4 季反彈力度將增強。

中航 (2612-TW) 海運業務占整體營收比重約 50%,同樣看好中國進口高質量鐵礦砂和煤炭需求龐大,將帶動海運市場景氣持續改善,展望後市,仍將續擴大船隊規模、以利潤中心觀點從事多元化運輸項目,包括空櫃集散站闢建、網際網路和智慧型運輸系統等,以加強上下游體系整合。

新興 (2605-TW) 約 25% 營收來自油輪收益,儘管第 3 季至今日租均價降至 19200 美元,但因新興油輪採簽約營運,合約價目前仍遠高於現貨價,加上明年整體散裝供需結構也逐漸轉佳,有助於支撐運價表現。

正德 (2641-TW) 同樣也看好,散裝市況反彈力度將增強,預料今年整體獲利狀況應不會比去年差。

BDI 指數 (Baltic Dry Index,波羅的海乾散貨運價指數) 不僅可以判斷國際海運貿易枯榮,也是全球景氣的領先指標,其中包括海岬型 (BCI)、巴拿馬型 (BPI)、靈便型 (BSI) 三種指數。

美國線運價飆漲 貨櫃航運旺到年底

自歐美重啟經濟後,貨櫃運輸業務逐步回升,為了趕 10 月美國感恩節前出貨,海運價格漲翻天,據上海航交所最新報價,美西線運價來到每 FEU 3867 美元,美東線來到每 FEU 4634 美元,續創新高,無論是美東或美西,平均艙位利用率都處於滿載。

長榮 (2603-TW) 是全球排名第 7 大的海運公司,近來被美中官方關切運價上漲幅度,但亞洲往歐美出口訂艙需求持續暢旺,缺櫃問題仍舊無法解決,法人推估,長榮 9 月的營收、獲利將相當驚人,有機會在前 3 季獲利就提前達陣百億元目標。

展望後市,長榮未來 2 年內將有 61 艘新船待交付,未交付船舶訂單運力達 52.4 萬 TEU,是全球前十大貨櫃航商中最多,隨著貨櫃海運供需結構持續好轉,後市仍偏多看待。法人也看好貨櫃航運持續供不應求,至年底前運價有望維持高檔走勢,長榮美洲航線占比達 40% 以上,將最為受惠。

陽明 (2609-TW) 為全球第 9 大海運公司,新訂購 11000 TEU 級大型全貨櫃輪「共明輪」即將竣工,配合 THE 聯盟航線部署,預計 9 月 27 日起投入跨太平洋美西北航線 PN3 營運,而同系列的另 2 艘新船已投入跨太平洋美西北航線 PN2 服務。

陽明上半年虧損金額約 8.8 億元、每股虧 0.34 元,第 3 季受惠運價飆漲可望轉盈,法人估稅後純益上看 40 億元。此外,陽明後續的 11 艘船舶將於 2022 年第 3 季前陸續交付完畢。

萬海則表示,第 3 季是亞洲區間航線淡季,但萬海在年中時,即時租進 7 艘全貨櫃船,增闢行情熱絡的美西航線,每周提供一航次的服務,業績可望旺到第 4 季,估計 9、10 月營收會逐月成長,全年力拚轉虧為盈。

展望 2021 年,貨櫃航運業者透露,由於今年與客戶簽訂的合約價偏低,但隨著美國東岸、西岸的現貨價格翻倍,2021 年第 1 季重新洽談合約價格,預料將比今年大漲 1 倍以上,可望支撐明年獲利表現。

- 解讀利率、匯率 揭金融市場劇烈震盪真相!

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多#空頭吞噬

#帶量跌破均線糾結

- 講座

- 公告

上一篇

下一篇