首席經濟學家 邱志昌 博士

由台股加權股價指數,近期的短多表現顯示,指數已經達到一個需要整理的情勢;這個情勢由日 K 線圖短期的鈍化,可以清楚判斷,短線的趨勢非常清楚。但投資股票最重要的,也是能夠大賺錢的原因是,股票要擺得夠久;且上市公司的每年「每股稅後盈餘」(EPS) 持續成長不歇?這當然有很多未來、可以預期但不見得會兌現的經濟、產業、公司本身財務與一些國際經貿、與政治情況,這些因數多需要盤算、預期與膫望。事實上對這一些繁雜的事件做一些多空、具有千變萬化特性的未來做預測,而又要將它落實對於金融市場,債券、股票乃至於期貨的投資行動上。這對於產業研究員、基金經理人、與投資專業者、一般投資人多是挑戰。尤其是當股價指數處於不是很高、但又不能說不高之際,未來當疫情漸漸冷卻之後、2022 年的成長基期轉為對 2021 年比較、比較的基期也變高了,不再像 2021 年這樣、享受低基期的比較優勢;因此對於 2022 年的發展,可能要深思熟慮。除非高科技持續發展,而人類的追求又繼續提升;產品不斷推陳出新,否則又會形成整理乃至回檔風險。

全球股市唯一美股是瞻,尤其是以美股所依附的產業主流、與美財政貨幣政策、對全球經貿軍事的主軸為重要影響因素;因此在探討台股未來表現前,必得對美股未來先做功課,才能在紛雜的因素中、抽絲剝繭、勉強預估到台股未來趨勢。這最直接與簡單的問題是,美股未來 2022 年的動能在哪裡?從短線的角度與狹小視野,美股今年是從 2020 年約 18 ,213.65 點奔馳到 36,565.73 點,道瓊股價指數至少有一倍漲幅之多;這與台股指數從疫情發生之初,指數從 8,600 多點上揚到 18,000 點,多頭攻勢也不遑多讓。此時此刻不是相對高點?但對於在年初上看 20,000 點的投資人,這裡可能就是他們認為的低檔區,整理後緩漲、緩漲後又整理,慢慢折騰空頭、最後一舉上攻,演出亮麗的感恩節與聖誕節慶祝行情之時。

很多國內研究機構,多認為關係到台股的起落?不僅要看道瓊股價指數,更要看 NASDAQ 指數、S & P 500 指數;更要看費城半導體股價指數。其實我們光是看道瓊指數長線發展,就已經很嚇人;不談 2009 年 3 月當時,全球金融海嘯之後、道瓊指數被打落到 6,000 至 8,000 多點的慘狀;就以 2012 年歐洲債務危機的 12,000 點計算,道瓊至今就已有 3 倍漲幅之大。我們可以繼續往後想,道瓊指數從 2022 年起至 2032 年未來 10 年時間中,會再有 3 倍以上的上揚?你可以想像道瓊在 2035 年時會上揚到 72,000 點?你也有權利想像台股加權指數,2035 年會漲到 36,000 點;只要你說出所以然,有充分的證據佐證;否則光是看會到 20,000 點,多會變成預估者自己的兌現壓力。其實股市發展,往往多使人難以逆料:具備一定的信心、及處變不驚的態度是必需的,但也不能沒有彈性、苦守寒窯。或許我們可以非理性認為, Fed 的無限量 QE 是持續到 2025 甚至 2035 年嗎?這當然是不可能,明年就要回收 QE 資金了。

因為 QE 政策、那是治療疫情的特效藥與抗生素,如果疫情緩和了、QE 政策勢必退場;服用一輩子的抗生素是會適得其反的。投資者不能認為,股市多是遵照已知的多空變數,持續原有的步調發展;它是最不按照牌理出牌、大規模的群眾選美運動、也會有失控失神、或突然出現光華四射的美好時候。我們設身處地為目前所有,已經持有股票投資人想一想,目前美股四大指數道瓊、標普、費城半及導體指數、 NADAQ, 此時此刻價位真可以將股票,當不動產這樣長期留存?馬斯克不是在大幅出清部分持股了?此時是否繼續持有、甚至是可以再買進的機會?或許反而應該先獲利了結?乃至於暫時停損出場?迴避一下不知道的劫數?這可能沒有人可以篤定地回答妳。

這似乎與人類對於自己的生命未來,時時刻刻多會感受到還是有些不確定性有關;例如突然在生命中,出現一個可以合作的夥伴,或總體情勢改善、久蟄伏的股價一飛沖天。不過可以確定的是,一個大趨勢或大時代的改變與進步,多不是一兩天、需要醞釀、匯集各種有利因素慢慢成形的:上市公司的經營團隊也不可能、一夜之間變得更為神勇,能夠掌握當下與下一步的行情,已經是難能可貴了。遙望 2035 年?那似乎是想太多了。我們不能對於目前興旺的局勢不去尊重、不去認為它的確是有持續性。且我們反而會對未來的趨勢,受到一些先行者示範效果影響:例如台灣的股市投資人會問,美股從 2012 年至今從未墜落成為空頭,至今多頭力道持續 9 年之久。而本大波段,台灣上市公司的獲利能力如此強勁,台股加權指數真正起漲是從 2016 年才開始,難道不會跟隨美股的時間長度?換言之,台股多頭的時間應該繼續奔馳到 2025 年以後?這麼長遠的遠景、是現在就可以定奪的?這恐怕無法只能以美股指數的複製去思考,就斷定我也可相互媲美、甚至跟隨在後。因為是這樣的簡單思考,若也可以複製到中國股市身上,則 2021 年的深滬股價指數,就不會這樣黯淡;這樣的推演是不正確的,因為彼此的關係與產業發展背景多不相同。例如中國半導體正在摸黑階段,台灣業者正處於當紅炸子,美國與日本的半導體是雄風已過。

而且在過去十多年間,美股也並不是沒有波折,除了歷經 COVID-19 疫情之外,還有歐洲債務風暴、通膨與美中貿易戰爭,因此在做事前判斷之際,不管是你已經完全出脫股票,今年的績效大獲全勝?或是你是永遠的多頭,認為此時的股價已經盤整已久,是可以進場的最好時機了,這種判斷永遠是有風險。但是做為一個專業的投資者,或是以投資股票維生投資者,對於行情或產業發展是不能沒有頭緒。歷年來我們發現對於行情的應對,其實是以自己可以承擔的風險之下、以適當的持股比重去面對未來行情變化。

這個最適的持股比重,是不會隨著短期行情的起落而輕易賣掉。這當然與投資者本身的財富實力有關,甚至與投資者對於有價證券的偏好有關。身邊擁有 500 萬元與、擁有 1,000 萬元的投資者,他們的可以安心的持股金額必然不同。CAPM 模型的先行假設是,投資者多是風險迴避者;但是想要將股票擺上 10 年以上的人,可能對於未來多不會有預設多空立場;他們會將持股比重維持在適當的部位,嚴格而言這就是風險中立者。

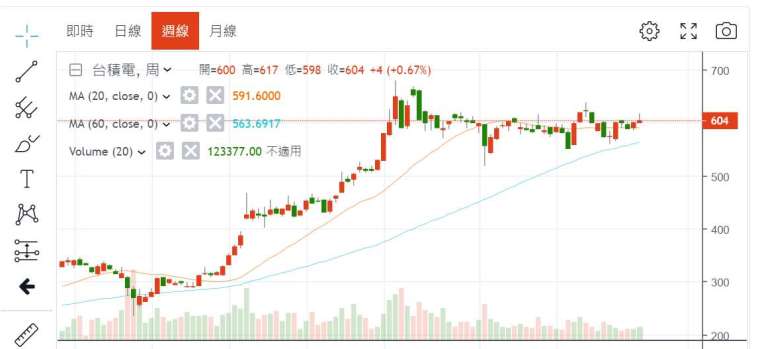

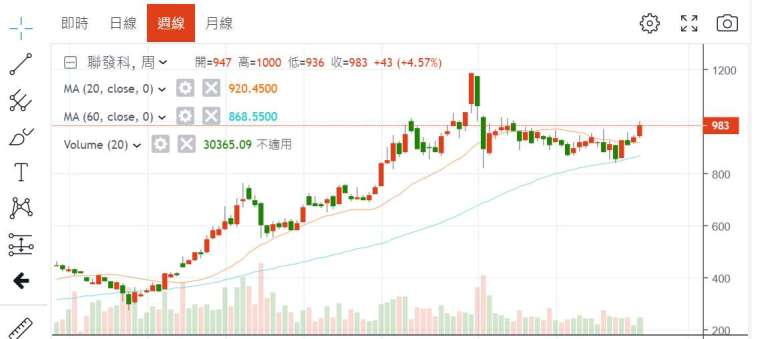

綜觀 2021 年股市結構的發展,我們認為做為一個每個年度,多得進行盈虧計算的委任機構,他們對應 2022 年的短期一年操作,最好的操作邏輯是選股不選市;只管對個股積極操作、選股至上,只用 20% 的精神去面對大環境的變化。在目前仍處於盤整的台股,它的股價指數似乎是緩緩推升;要掀起再創歷史高點的高潮,需要的權值類股、例如盤整已久的台積電、聯發科與中鋼、中鴻、台塑這一類股價,脫離沉澱已久的盤局,再度成為短期多頭的焦點,這才會使台股年底股價指數再度興旺起來。但這可能要使投資者,對於 2022 年上市公司獲利預期的績效更樂觀;以台積電或是聯發科股價,其整理時間與股價技術線型來看,的確多有攻勢即將再起趨勢,但未來股價突圍憑藉的是持續成長。景氣有循環起落,而科技類產品也有汰舊換新,唯有新產品供應鏈接近成型,才有機會帶動這兩家公司,產品訂單需求蔚為潮流。那就是電動車、通訊技術、及近期夯極一時的元宇宙、與諸多美國大廠 NVIDIA、AMD、Tesla、亞馬遜與谷歌、臉書等所擘畫下的未來遠景。

公司盈餘高度成長是股市再上揚最大的動能,我們可以舉出很多正面發展產業,也可以運用諸多的投資學模型與方法,例如現金股利折現法、Fama 三因子模型、本益比與市價淨值比法,去衡量個股股價上揚的幅度,但無法預先揣測系統性風險。我們認為,眼前最大風險是通貨膨脹;但何時會是通膨的最高峰?是在明年工資調升之後?或美中貿易談判有正面協商結果之時?在 2021 年多數廠商被疫情需求感動後,大肆擴張產能的決策真的是萬無一失的?人算恐怕不如天算,半導體廠商的大老闆最好還是步步為營,戒慎恐懼比較穩當;不要動不動就說我們全部產能多已經被包養了。當景氣反轉之際,被包養的可能會被棄養;任何投資多有萬無一失的風險。我們可以計算台積電的股價上漲 10%,會為台股加權指數帶來多少點數的獲利,但是無法為諸多系統性利多,可以帶來多少指數的上揚?只要持股適宜,相信未來還會有美麗遠景,則加權指數重返 18,000 點,或是上揚到 20,000 點?甚至上揚到 23,000 點,這多不是投資聚焦所在;最重要的是,在指數上揚的過程中,是否事前在題材靜默的時刻,選擇到了未來主流類股?

(聲明:投資有價證券學術討論,不為引用本文所做的投資損益背書。)

上一篇

下一篇

#營收創高股