【普徠仕觀點】三個指向美國經濟衰退的預兆

Yoram Lustig(普徠仕EMEA多重資產解決方案主管)

重點摘要

- 三個重要指標告訴我們,美國經濟衰退可能即將來臨:但歷史表明它可能暫時還不會到來。

- 投資人應考慮將其投資組合定位於更加動盪的環境,並隨著情況的改變而做動態調整。

- 更嚴謹的做法是,為未來前所未有的衰退做計劃,同時考慮採取創造性的方法來降低下行風險。

「當美國打噴嚏時,世界就會感冒」,這句名言呈現了美國經濟衰退對全球金融市場的風險,這個世界上最大的經濟體,也恰好是世界上最大的股票和固定收益市場,如果美國經濟衰退,無論投資人身在何處,都會對其產生影響。

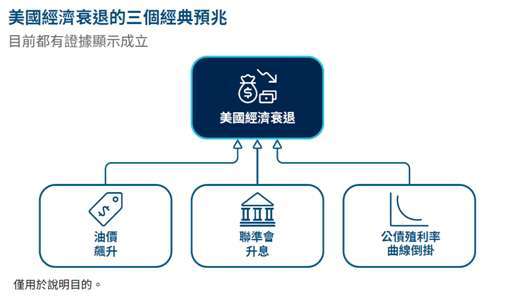

考慮到通膨持續上升,聯準會等各大央行已開始收緊貨幣政策,當收緊貨幣政策正在發生的同時,歐洲同時進行一場重大戰爭,投資人越來越擔心經濟衰退,為了確定這種擔憂是否合理,我們研究了過去曾被視為可靠的三項指標,以判定美國是否進入經濟衰退:油價飆升、聯準會提高政策利率以及公債殖利率曲線倒掛,讓我們來依次檢視。

1. 油價飆升

自 1970 年代中期以來,幾乎每一次美國經濟衰退都發生在油價大幅上漲之前,如今,全球經濟對石油的依賴減少,化石燃料的使用效率更高,但石油價格對公司和個人仍然非常重要,因為它會影響許多其他領域的價格,例如製造業、消費品、交通運輸、家庭能源賬單和汽車燃料 (僅舉幾例),較高的油價使消費者的可支配收入減少,它還可能導致通膨壓力和貨幣政策收緊,從而導致經濟放緩。

最後,油價飆升會更廣泛的影響通膨和經濟狀況預期,總體經濟中發生的事情大多取決於人們期望發生什麼。

自 1976 年以來,假如忽略衰退開始後所出現的飆升 (圖 1),美國 6 次衰退中有 5 次出現油價飆升。事實上,在油價大幅上漲後的隨後幾年裡,鮮少沒有出現經濟衰退,隨著全球經濟在新冠病毒大流行後重新開放,油價於 2020 年 10 月開始上漲,並在 2022 年 2 月俄羅斯入侵烏克蘭後再次飆升。

2. 聯邦基金利率上升

經濟擴張不會因年老而死亡,而是聯準會會扼殺它們;在收緊貨幣政策時,聯準會的目標是減緩經濟成長以抑制通膨,但不是要把經濟推入衰退,其目的是透過軟著陸_讓經濟活動逐漸放緩,有助於遏制價格飆升,同時保持勞動力市場的活躍和經濟擴張。

實際上,軟著陸很難實現,尤其當聯準會的政策只是影響美國經濟的眾多因素之一,例如,要使當前的通貨膨脹消退,新冠疫情最嚴重時出現的供應鏈瓶頸必須舒緩,若要成功的話,聯準會需要既優秀又幸運。

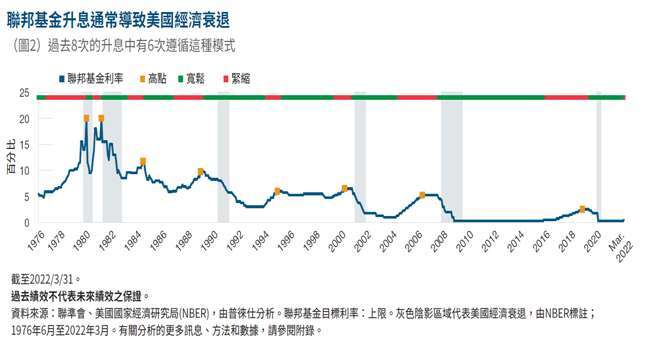

自 1976 年以來,聯準會只有 2 次升息並沒有將美國經濟推入衰退 (1983 年和 1994 年,圖 2),只有時間才能證明聯準會最近的升息週期,能否在不出現衰退的情況下成功對抗通膨,或者是否需透過經濟衰退來扼殺通膨。

3. 殖利率曲線的倒掛斜率

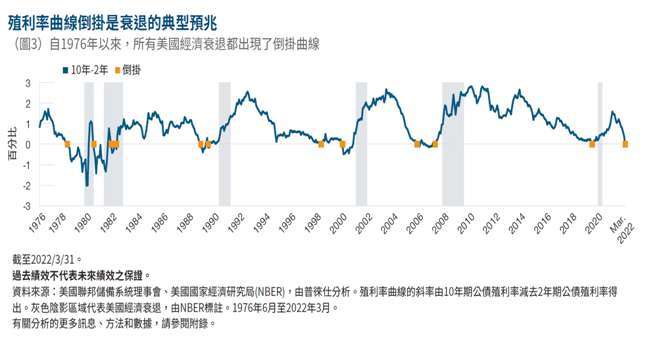

殖利率曲線的斜率 (美國 10 年期公債殖利率減去 2 年期殖利率) 是美國經濟衰退的典型預兆,曲線的短端反映了市場對未來 2 年短期政策利率的預期;曲線的長端主要反映了市場對未來 10 年通膨和經濟成長的預期,隨著聯準會提高短期利率,殖利率曲線趨於平坦,因為 2 年期殖利率的上升速度快於 10 年期殖利率,聯準會收緊政策通常會降低中期通膨和成長預期,並抑制 10 年期公債殖利率的波動,最終,當斜率變為負值時發生反轉:2 年期殖利率升至 10 年期殖利率之上。

殖利率曲線的斜率不僅代表市場的期望,它同時也助漲經濟衰退的發生,銀行從短期收款和長期放款獲取收益,殖利率曲線趨平,銀行從中所獲得的收益越低,市場上的貸款額度就越少,而貸款額度減緩是導致經濟衰退的原因之一。

反向殖利率曲線相比於扁平的殖利率曲線更能用來預測衰退:忽略衰退發生後的期間,自 1976 年以來的 6 次衰退都呈現倒掛;今年 3 月,殖利率曲線再次倒掛,儘管非常規的貨幣政策已經壓低了殖利率曲線的長端,還值得注意的是,美國經濟衰退的另一個典型預兆,美國 10 年期公債殖利率減去美國 2 年期公債殖利率斜率為正,表明衰退將不會發生。

為美國衰退做準備:無論它何時到來

經濟週期時常經歷繁榮和蕭條的時期,經濟衰退是週期的一部分,帶來經濟困難,但也帶來創造性破壞,根據我們的關鍵指標:油價、聯準會政策和殖利率曲線的斜率,美國經濟衰退的可能性似乎越來越大,而歷史資料顯示,這些跡象通常發生在衰退前平均約 2 年的時間。

與此同時,投資人應考慮保持多元的投資組合,同時將投資組合定位為更動盪的經濟環境, 隨著經濟週期進入趨緩階段,經濟敏感性資產的獲利將變得更加複雜,投資人可能會希望確保任何獲利都存入銀行,並持續靠近其投資組合策略,市場傾向於在衰退發生前就進行風險定價,而這也使得其更加動盪,全球和跨資產類別的多元化也可能有助於緩解波動。

投資人應密切關注事態發展,隨著條件的變化而動態調整其投資組合,全球近期內經歷了幾次迅速的環境更迭:從緩慢成長到疫情大流行,從近乎通貨緊縮到通貨膨脹,從幾乎零利率到緊縮政策,在這個快速變化的環境中,敏捷性和適應能力對成功至關重要。

最後,我們認為投資人應該調整投資組合,以因應未來前所未有的經濟衰退,同時考慮到以創造性的方法來減少下行風險,如果通膨持續,且政府公債殖利率繼續上漲,政府公債可能無法發揮其分散股權風險的作用,其他方法,如主動的保守策略或更廣泛的「避險」資產,可能會在投資組合中發揮防禦的作用。

附錄:方法和數據

在我們的研究中,我們檢視了從 1976 年 6 月到 2022 年 3 月的數據。我們將油價飆升定義為西德州原油 (WTI) 的現貨價格相對於六個月前的價格上漲了 40% 以上,並忽略經濟衰退期間所發生的油價飆升。

對於聯準會的緊縮和寬鬆週期,我們考慮聯邦基金升息和降息的整體趨勢,可能會忽略微幅的降息或逆向升息。

我們將美國公債殖利率曲線的斜率定義為 10 年期殖利率減去 2 年期殖利率,反轉被定義為斜率變為負數的單個月或數個月期間的第 1 個月。經濟衰退由美國國家經濟研究局 (NBER) 確定日期和定義。

【萬寶投顧獨立經營管理】本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金投資風險及基金應負擔之費用(含分銷費用)已揭露於基金公開說明書或投資人須知,投資人可至萬寶基金投資網(www.efund.com.tw)或境外基金資訊觀測站(www.fundclear.com.tw)查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。「T. ROWE PRICE」、「大角羊」圖樣以及「普徠仕」三字均為普徠仕集團之商標。此廣告由萬寶證券投資顧問股份有限公司發佈。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 美以襲擊伊朗引爆能源危機?油價若衝百美元通膨恐升0.7%、Fed 降息步調懸了?

- 美股高估值「4大」關鍵支撐因素曝!分析師:任一趨勢反轉都是風險

- 美股科技與AI股遭拋售!油價急升引爆通膨疑慮、資金加速輪動

- 委內瑞拉變局震盪油市 美債先漲為快

- 講座

- 公告

上一篇

下一篇