陳威良分析師(永誠國際投顧)

翻開報紙經常看見斗大標題:「XX 公司營收低於預期,下修財測展望」、「5 大外資齊聲唱衰,調降投資評等與目標價」、「融資多殺多,斷頭賣壓湧現」……。在股票市場裡總是有許多基本面、籌碼面等利空消息充斥,屢屢讓小股民心頭一顫,對於股價後勢感到憂心忡忡,這是因為多數投資人只習慣作多,陷於「股價上漲才能獲利」的慣性思考。

事實上,由數據來看,每年不論大盤指數漲或跌,台股下跌的天數至少都超過 4 成,甚至屢屢比上漲天數來得更多。2008 年金融海嘯發生股災,當年下跌天數占總交易天數 52%,這應該不意外;但 2009 年以及 20201 年,當年指數都大漲超過 3 千點,甚至最高漲破 1 萬 8 千點,可是下跌的交易天數占比仍分別達 55%、47%,表示即使大盤持續多頭,也可能有一半左右的時間是在下跌,那麼,只會作多是不是容易受困而難以獲利呢?

再換個角度,來看看全部上市櫃公司股價表現,今年截至 5 月 6 日,長均線空頭排列家數占比高達 62.71%,而多頭排列家數僅占 11.93%,此外,能繳出正報酬的上漲個股為 456 檔,也只占全部上市櫃公司的四分之一,同時卻已有逾千檔個股跌破年線,公司獲利與股價明顯呈現「M 型化」,有限的資金,集中追逐最強的股票,造成強者愈強、弱者恆弱,難怪投資朋友哀鴻遍野。面對牛熊同市的行情,其實放空也是種策略,想要趨吉避凶最好學會「多空二刀流」操作!

如果熊市來臨,手上還有不少持股,面臨股價轉弱,又不知道何時才能止跌,該怎麼辦呢?此時,可以透過融券放空來預防損失擴大。原先的多單因下跌而虧損,但空單卻因此產生獲利,兩者可互相抵銷掉風險。學會放空不僅可以避險,還能夠增加操作彈性,在下跌回檔過程中繼續在股市提款。

因為放空是去向券商借股票來賣出,冷門股經常會有券源不足的問題,即使看壞後市,也會變成看得到卻吃不到,所以盡量鎖定台灣 50、中型 100 的指數成份股,或是市場熱門股,流動性愈佳則買賣價差愈小,交易愈便利。

更重要的是,放空一定要順勢操作,找尋弱勢股下手,千萬不可以因為看股票漲多就賭氣去放空。許多投資人因為不了解個股未來的基本面,看股價漲一波就主觀認定會下跌,逆勢操作的下場就是慘遭軋空。其實股價走勢通常是緩漲急跌,所以不必預設高點,只要等到轉弱訊號出現,順勢放空往往可以賺得快、又賺得多!

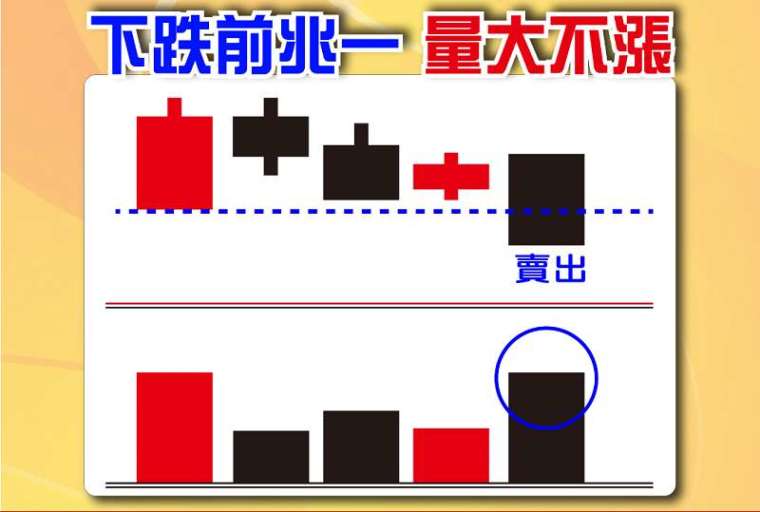

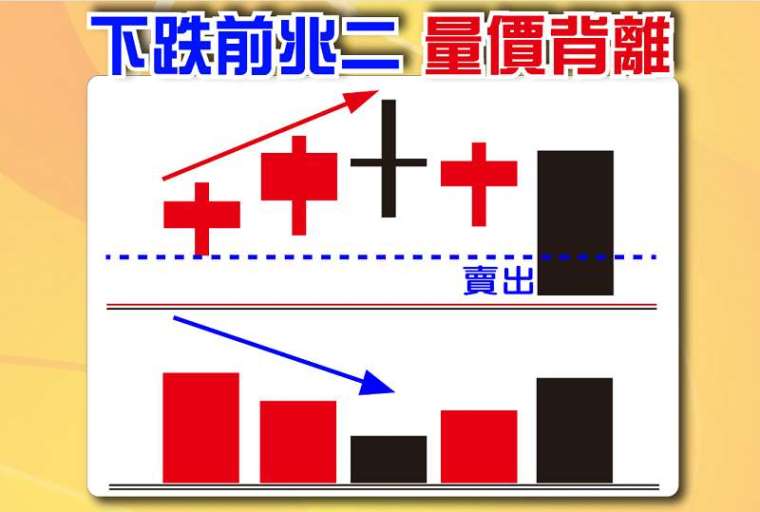

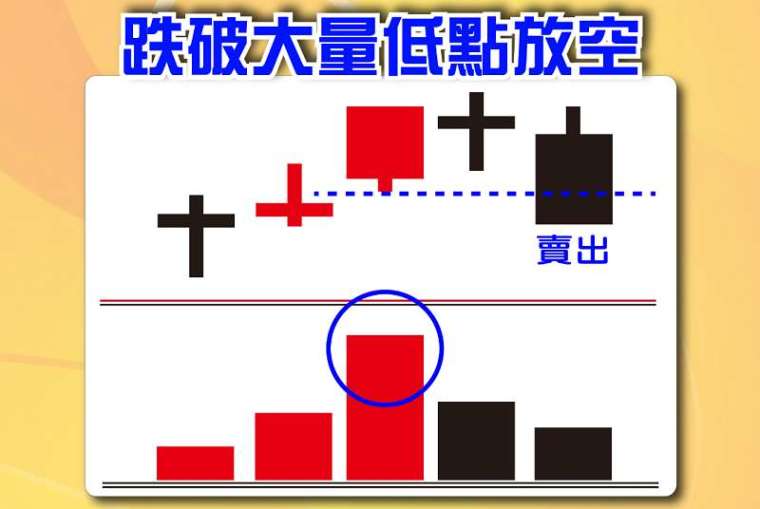

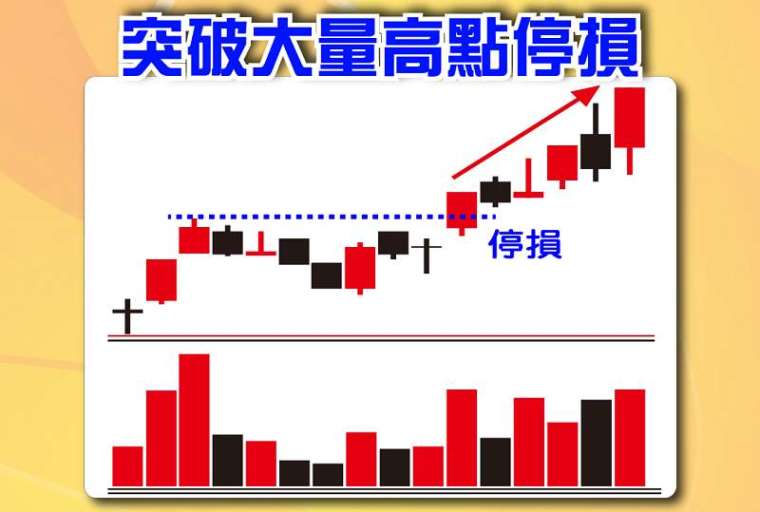

通常最領先反映股價趨勢的就是 K 線與成交量,觀察 1 檔個股如果在高檔區有「量大不漲」或是「量縮價漲」背離現象,這是下跌前的「潛伏期」,可開始密切注意;接著如果看到「量增價跌」的黑 K 棒,收盤價如果摜破前日或區間低點,則翻空訊號成立,空單就可大膽出手了!

台股近年來上漲及下跌天數統計

下跌前兆 1:量大不漲

下跌前兆 2:量價背離

放空賣點:跌破大量低點

放空停損點:突破大量高點

想了解更多財經資訊,請追蹤↓↓↓

股市全威陳威良 Line 粉絲園地帳號:@stock888

訂閱股市全威 YouTube 頻道站在巨人的肩膀上投資理財:

https://reurl.cc/Kpv9l9

公司所推薦分析之個別有價證券

無不當之財務利益關係 以往之績效不保證未來獲利

投資人應獨立判斷 審慎評估並自負投資風險

上一篇

下一篇