【本周焦點】美元相較主要國家貨幣表現強勁,美元走勢要如何判斷?

鉅亨研報

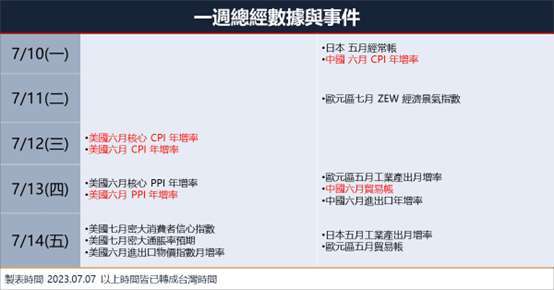

一、上週盤勢與本週大事:FOMC 前哨 - 靜待通膨數據指引

本週關注重點為六月的 CPI 數據公佈,以目前的通膨進展,預期應該回落速度趨緩,但要回到通膨目標 2%,預估最快要到 2024 年才有機會達成,因此只要能繼續降低通膨,也算是當前的好消息了。七月的 FOMC 會議,依照 FedWatch 之公告,升息一碼的機率高達 88.7%,幾乎是確定會升息。至於是否會在年底前升息一次,仍取決於經濟數據,當前市場似乎傾向維持在 5.25%-5.50% 區間。

二、何謂美元指數:六種主要國際貨幣的幾何平均

美元指數為一籃子貨幣經過加權幾何平均得出,組成主要由六種主要國際貨幣匯率,包含歐元 (佔比 57.6%)、日圓 (佔比 13.6%)、英鎊 (佔比 11.9%)、加幣 (佔比 9.1%)、瑞典克朗 (佔比 4.2%)、瑞士法朗 (佔比 3.6%)。

美元指數的出現,主要來自於美元退出金本位制,聯準會建立這個指數來追蹤美元的價值,基準值定為 100,美元指數上升,代表相對其他貨幣更為強勢,反之亦然。

另外,美元指數的組成並非不能調整,但至目前為止,僅在 1999 年發生過一次,當時是將德國馬克、法國法朗、義大利里拉、荷蘭盾與比利時法朗以歐元來取代。近幾年也有人提出應該要再更新,納入人民幣與墨西哥比索等,但目前尚未有任何實際的消息。

觀察美元的強弱,當然與影響美元貨幣的要素相關,包含聯準會的貨幣政策,歐元的相對強弱,以及市場的風險情緒,以下分別簡述。

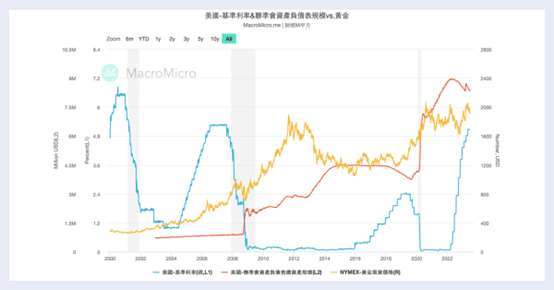

首先是貨幣政策,聯準會在六月的暫緩升息後,近期的會議紀錄透露將進一步升息,再次重轉鷹派。7/5 紐約分行的行長 Williams 表示,由於近期數據顯示房市強於預期,且勞動市場仍然強勁,核心通膨仍然偏高,實質利率可能會維持相當長的一段時間,最快要到明年才可能降息。

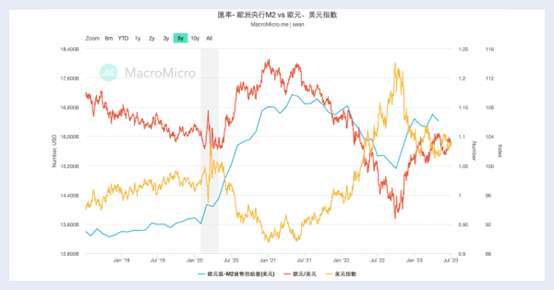

從歐元 / 美元的匯率來看,兩者大致呈現負相關,其實很好理解,當歐元 / 美元變大了,代表歐元對美元為貶值,相當於 1 美元可以換得的歐元變多,反之亦同。那麼美元指數代表的美元的強弱,當歐元 / 美元變弱,美元相對是變強,因此兩者大致呈現反向。

另外從歐洲央行 ECB 的貨幣政策,可發現大致上與各大央行相似,透過縮表來壓制通膨,然而整體的 M2 貨幣供給量仍在歷史相對較高的水準,而貨幣供給量與美元指數大致呈現負相關,近期 M2 的增加,也讓美元指數稍微回落。

最後是市場情緒,當市場上認為風險增高時,美元價值容易走弱,近期的美元似乎從底部反彈,與市場認為升息即將結束,通膨下滑,就業市場數據仍然強勁有關。雖然我們仍認為實質景氣還是會呈現衰退,但目前市場對於未來前景還是偏樂觀,有待更多經濟數據出現來反應。

四、美元指數與其他商品相關性:大致可判斷美元走勢或市場景氣的參考

兩者大致上呈現反向關係,因為黃金主要為美元報價,當美元升值時,黃金顯得變貴,需求減少後金價動能則呈現疲態,反之亦然。另方面,黃金有避險的功能,當市場上避險情緒升溫,導致黃金需求增加時,美元同時呈現走弱。

(2) 美元指數與美債:

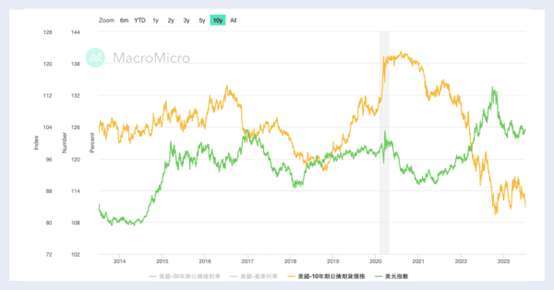

美元跌時,美國公債價格傾向上漲,可以從避險角度解釋,或者單純從利率平價來看,原則上兩者之前常有相反的走向,當然這並非絕對,只是可以以兩組來做一個觀察,判斷美元或美債價格未來可能的發展發向。

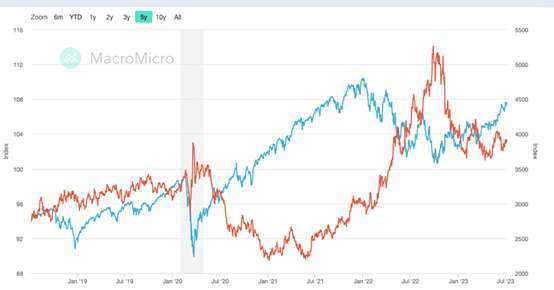

(3) 美元指數與美股:

五、美元未來走勢判斷:維持走強堅挺趨勢,短期將再次挑戰 104 關卡

從前述的介紹大致可以以風險情緒與各國貨幣政策來判斷美元走勢,如果單純以美國十年債殖利率來看,市場似乎對於長期的經濟展望不太悲觀,再加上上週的經濟數據顯示 PMI 與就業數據反映市場仍為活絡,因此可以預期市場可能普遍認為景氣可能軟著陸後迅速 V 轉,導致近幾個月股市猛烈地反彈,同時美元指數也在彈升。即便上週升息疑慮再起後,美元稍微回落,相對其他貨幣仍為強勁,指數在 103-104 區間震盪。

除權息推薦延伸閱讀:

延伸閱讀

- 〈貴金屬盤後〉金價因疲弱非農而上漲 本周仍挫2.4%

- 避險神話幾乎全倒!中東戰火重塑市場格局:美元獨強、黃金債券震盪

- 中東戰火改寫市場劇本 華爾街憂重演2022年通膨危機

- 【台股操盤人筆記】地緣噪音不改AI革命,鎖定台股黃金兩年

- 講座

- 公告

上一篇

下一篇