美6月CPI年增3%創逾兩年來新低 帶來Fed結束升息周期曙光

鉅亨網編譯段智恆

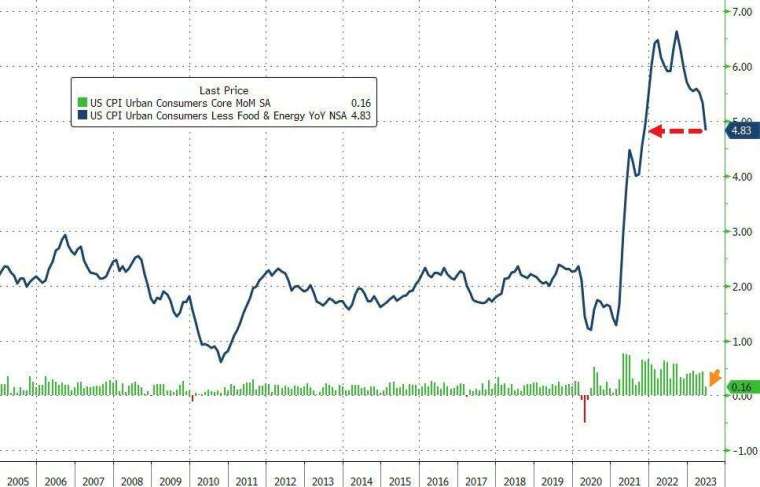

美國勞工部周二(12 日)公布 6 月消費者物價指數(CPI)年增 3%,連續第十二個月下降,略低於市場預期的 3.1%,也低於前 4%,創 2021 年 3 月以來新低;扣除食品和能源成本的核心 CPI 年增 4.8%,低於市場預期的 5% 和前值的 5.3%,也創 2021 年 10 月以來新低。6 月報告顯示通膨全面降溫,給聯準會(Fed)很快結束幾十年來最激進的升息周期帶來新的希望。

按月來看,6 月 CPI 成長 0.2%,低於市場預期的 0.3%,略高於前值 0.1%;核心 CPI 成長 0.2%,低於市場預期的 0.3% 與前值的 0.4%,寫下 2021 年 8 月以來新低。

報告強調,在一年多的升息和需求放緩的幫助下,降低價格壓力取得了進展。即便如此,物價壓力仍遠高於 Fed 的目標,令決策者傾向於在 7 月 25-26 日的貨幣政策會議上恢復升息。

有媒體指出,整體通膨指標放緩的一個關鍵原因是,最新 CPI 數據與 2022 年 6 月相比,當時俄羅斯入侵烏克蘭後能源價格迅速上漲,推動通膨達到 40 年來的新高。展望未來,下一份通膨報告將與受能源影響相對較低的數據進行比較。

6 月住房和租金仍大幅成長

觀察數據細項,驅動 6 月核心 CPI 成長的最大因素是住房,住房指數 6 月成長 0.4%,高於 5 月的 0.6%;租金月增 0.5% 與前值持平;業主等價租金月增 0.4%,較 5 月的 0.5% 有所下降;離家住宿指數在 5 月上升 1.8% 後,6 月下降了 2%。

按年來看,住房指數是除食品和能源外所有項目指數驅動 CPI 單月成長的最大因素,6 月租金年增 7.83%,低於前值 8.04%,為 2022 年 12 月以來新低,6 月住房通膨成長 8.33%,低於前值 8.66%,為 2022 年 11 月以來最低。

雖然住房占單月 CPI 成長的 70% 以上,但這仍是一個嚴重落後 Fed 升息影響的指標,尚未趕上實際狀況。隨著就業市場降溫、租金呈下降趨勢,核心通膨可能在未來幾個月繼續退燒。

不過,有部分能及時反映利率影響的指數再次走高,其中包括汽車保險指數月增 1.7%、服裝指數上升 0.3%、娛樂和個人護理指數在 6 月也有所上升。

另外還有幾個指數在上月也下滑,其中以機票指數為首,繼 4 月和 5 月下跌後,6 月再跌 8.1%、通訊指數單月下滑 0.1%。其他方面,新車、醫療保健指數保持不變,醫生服務指數和醫院服務指數分別上升 0.7% 與 0.4%。

整體來說,服務通膨依然非常頑強,即便商品通膨漸退。

就業市場強勁為通膨降溫困難原因之一

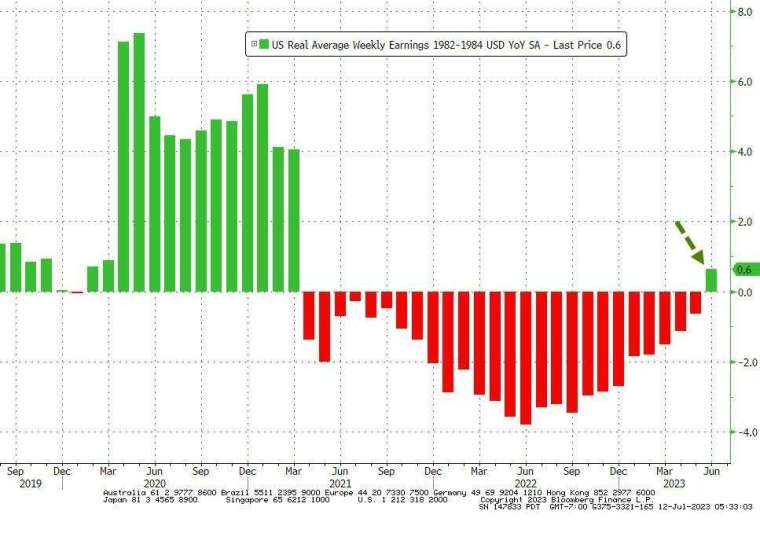

維持高通膨的很大一部分原因是具彈性的勞動力市場。業主繼續以強勁的速度增加就業職缺且薪資成長仍然強勁。報告指出,美國 6 月實質薪資呈現增長,為 27 個月來首次。

專家看法

LPL Financial 首席全球策略師 Quincy Krosby 表示,數據全面降溫凸顯出通膨正在緩慢下降,但核心仍然頑強,雖然也在降溫但速度還不夠快,不足以讓 Fed 宣布戰勝通膨。

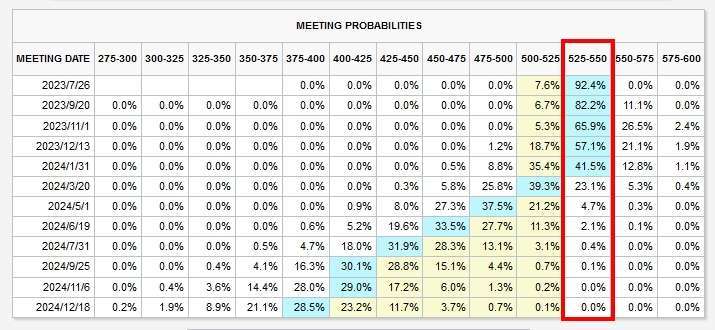

另外,Krosby 認為 Fed 在月底的貨幣政策會議上仍會升息,除非核心通膨以更快的速度下降,否則月底的升息不是一步到位。但不可否認的是,Fed 離終點利率越來越近,市場已經逐漸感受到這點。

彭博經濟學家 Anna Wong 和 Stuart Paul 表示,這份 CPI 報告將支持聯邦公開市場委員會的觀點,即 7 月份的升息應該是最後一次,與預期相符。

市場反應

最新 CPI 報告出爐後,美股主要指數開盤後漲勢擴大,截稿前,道瓊工業指數漲近 270 點或近 0.8%,那斯達克綜合指數漲近 190 點或近 1.4%,標普 500 指數漲 1%,費城半導體指數漲近 1.4%。美國 10 年期公債殖利率跌至 3.8%、美元指數跌至 100.545。

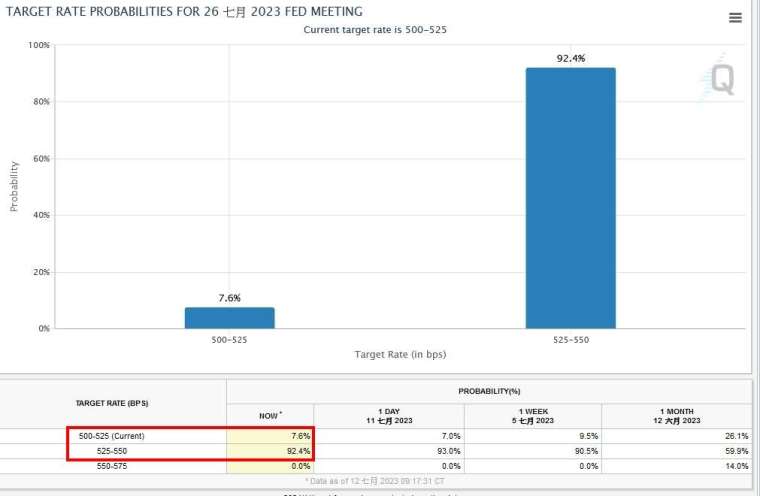

根據芝商所 FedWatch Tool,市場預估 Fed 在 7 月維持利率不變的機率為 7.6%,升息 1 碼(25 個基點)的機率為 92.4%;另外市場估終點利率落在 5.25%-5.5% 區間,意味著 7 月就是 Fed 最後一次升息。

延伸閱讀

- 美國6月非農就業報告憂喜參半 Fed本月升息已成定局

- 美6月就業報告凸顯薪資穩健成長 Fed可能繼續升息

- 通膨仍過高、就業市場強勁 三名Fed官員不敢掉以輕心

- Fed四年前縮表危機歷歷在目 鮑爾面臨流動性考驗

- 講座

- 公告

上一篇

下一篇