【總經焦點】美CPI超預期降溫,推估Fed升息循環結束!後市怎麼看?

鉅亨研報

美國 10 月 CPI 降至 3.2%,核心 CPI 降至 4.0%,都低於市場預期,強化市場對於升息循環已經結束的觀點,10 年期美債殖利率因此大跌 19 個基點至 4.42%,美股也出現強彈。Fed 12 月按兵不動的機率接近 100%,後市怎麼看?

一、 美國 10 月 CPI 降溫幅度超出市場預期

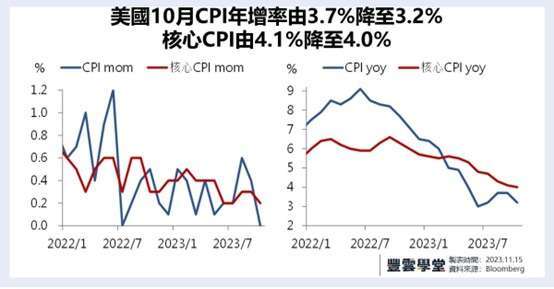

美國 10 月 CPI 月增率由 0.4% 降至 0.0%,低於市場預期的 0.1%,年增率由 3.7% 降至 3.2%,低於市場預期的 3.3%。在 8、9 月升至 3.7% 後,10 月通膨顯著回落,主要反映去年同期的高基期,以及本月汽油價格大跌 5%、電價漲勢趨緩。

扣除能源與食品後,10 月核心 CPI 月增率由 0.3% 降至 0.2%,低於市場預期的 0.3%,年增率由 4.1% 降至 4.0%,低於市場預期的 4.1%,且已連續七個月下跌。10 月核心通膨進一步降溫,主要反映屋主等值租金降溫,還有商品端的新車、二手車跌價,與服務端的旅館、汽車租賃、機票價格同時下跌。

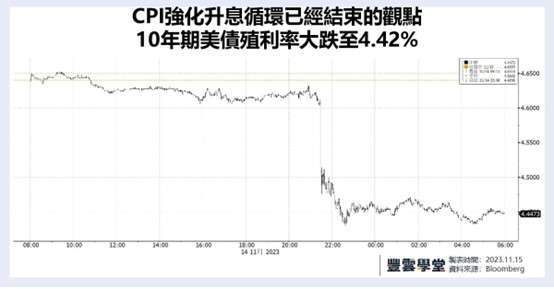

由於 CPI 與核心 CPI 雙雙低於預期,強化市場對於升息循環已經結束的觀點,期貨市場定價 Fed 再次升息的機率降至不到 1%。數據公布後,10 年期美債殖利率應聲大跌,終場下跌 19 個基點至 4.42%,創 9/22 以來新低。

二、 核心通膨 disinflation 仍是現在進行式

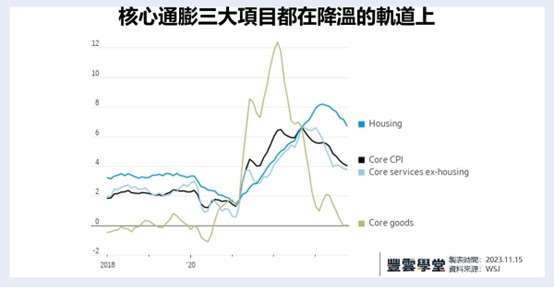

Fed 提出以三大項目來觀察通膨趨勢,即商品、租金、超級核心 (不含租金的服務項),雖然指的是核心 PCE,但同樣的方式也可以套用到核心 CPI 上。

(1) 商品:10 月核心商品價格下跌 0.1%,連續五個月負成長,細項透露商品出現廣泛性的跌價現象,包括家具、汽車、電腦、智慧型手機等價格同步下跌。

(2) 租金:10 月屋主等值租金月增率由 0.6% 降回 0.4%,證明 9 月意外升溫是暫時的,並非趨勢的反轉。主要住所租金月增率連三個月持平在 0.5%。

(3) 超級核心:與就業市場的冷熱高度連動,也是 Fed 最在意的項目。10 月超級核心 CPI 月增率由 0.6% 降至 0.2%,從過熱到溫和。細項中,旅遊相關的住宿、機票、汽車租賃價格同步下跌。10 月醫療保險價格因年度統計調整,月增率從 9 月的 - 3.5% 升至 1.1%,但被醫生服務價格的疲弱給抵消。

綜合來看,商品跌價、租金降溫的趨勢並未改變,超級核心也會隨就業供需緊張緩解而回落,整體核心通膨 disinflation 仍是現在進行式。

三、 預估 11 月 CPI、核心 CPI 年增率還會進一步下跌

美國勞工統計局表定 12/12 公布 11 月 CPI,剛好是在 12/13 FOMC 決策日的前一天。永豐投顧預估 11 月 CPI 年增率將由 3.2% 降至 3.1%,主要反映汽油價格在 11 月進一步下跌。扣除能源與食品後,永豐投顧預估核心 CPI 年增率由 4.0% 降至 3.9%,若成真,將是 2021 年 5 月以來首見三字頭的核心通膨。

■ 延伸閱讀推薦:

【豐學 PRIME】歡慶上線,總經、產業、個股等資訊都幫你準備好了!限時免費中

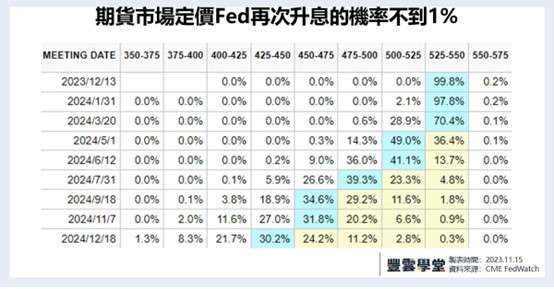

四、 Fed 緊縮理由越來越薄弱,市場定價再升息的機率不到 1%

下次 FOMC 會議時間為 12/12~13,此前將公布 10 月核心 PCE 通膨,月增率可能落在 0.1%~0.2%,還會公布 11 月 NFP、11 月 CPI,就業、通膨可望延續近期的降溫趨勢,Fed 升息的理由將越來越薄弱,故永豐投顧維持 7 月就是 Fed 最後一次升息的判斷不變,升息循環或早已結束,預期 Fed 12 月仍會按兵不動。

往後 Fed 內部辯論的重點將從「還要再升幾碼」轉為「何時開始降息」。(推薦完整閱讀:CPI 降溫!台美股後市怎麼看?)

■推薦延伸閱讀

- 美債、黃金、日元全倒 美元何以獨自挺立?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- Fed今年不降息機率升至25%!中東戰火助燃通膨 債券交易員重估前景

- 中東戰火改寫市場劇本 華爾街憂重演2022年通膨危機

- 油價飆升會逼Fed出手?巴金這樣說

- 〈美股早盤〉油價衝高、美債殖利率攀升 主要指數開低

- 講座

- 公告

上一篇

下一篇