【富蘭克林】全球市場回顧與展望

富蘭克林

一、主要區域股債市回顧與展望

美國股市

市場回顧:CPI 數據錯綜讓聯準會官員維持鷹派立場,但美股仍走揚

本週市場關注焦點擺在通膨數據,12 月 CPI 年增幅從 11 月的 3.1% 回升至 3.4%,但核心 CPI 仍從 4% 降至 3.9%,持續下滑,惟數據公布後,里奇蒙聯儲總裁巴金 (Tom Barkin) 認為 12 月 CPI 數據幾乎無法確認通膨正穩步回到 2% 目標,而克利夫蘭的梅斯特 (Loretta Mester) 更直言 3 月降息可能為時過早,為市場樂觀的降息預期潑冷水,但美股近一週下來仍走揚,因紐約聯儲調查顯示美國民眾預期未來一年通膨可望持續下探,而根據芝商所 FedWatch 工具 (1/12) 數據,在 12 月 CPI 公布後市場對降息預期幾乎沒有改變。

就業市場持穩,但服務業景氣降溫:初領失業金人數微降至 20.2 萬人;12 月紐約聯儲調查之未來一年通膨預期從 11 月的 3.4% 降至 3%,創 2021 年 1 月來新低,未來 3 年、5 年通膨預期則分別降至 2.6%、2.5%;12 月 NFIB 小型企業樂觀指數從 11 月的 90.6 上升至 91.9,優於預期;12 月 CPI 月增 0.3%,年增 3.4%,雙雙高於預期,而核心 CPI 月增 0.3%,符合預期,年增 3.9%,高於預期,但仍低於 11 月的 4%。

4Q23 財報季開跑:美股財報季正式開跑,彭博數據顯示,截至 1/12(四) 已有 21 家史坦普 500 指數成分股公布財報,19 家 EPS 優於預期,符合預期和不如預期的各 1 家。市場關注 1/12(五) 將公布財報的摩根大通 (J.P. Morgan)、花旗 (Citi)、美國銀行 (Bank of America)、富國銀行 (Wells Fargo) 等重量級銀行股財報。

史坦普 500 十一大類股漲跌互見,科技、通訊服務等類股領漲,能源股領跌。能源股跌幅達 3.6%,因日前沙烏地阿拉伯國家石油公司 (Saudi Aramco) 宣布 2 月起下調所有地區的原油售價,拖累油價大跌。科技股上漲 4.51%,其在美國消費性電子展 (CES) 推出 GeForce RTX 40 Super 系列顯卡,這些晶片可憑藉超高性能人工智慧 (AI) 來提升遊戲效能,同時還以 AI 助力個人電腦 (PC) 核心,此外,台積電優於預期的 4Q23 營收顯示 AI 晶片需求強勁,激勵 Nvidia 近週大漲 11.66%;惠普企業 (HPE) 據悉將以 130 億美元收購目前正全力開發人工智慧 (AI) 的瞻博網路 (Juniper Networks),前者股價下跌 4.66%,後者大漲 26.21%。通訊服務類股上漲 2.94%,其中,Meta 平台上漲 5.03%,因瑞穗證券將 Meta 平台目標價從 400 美元上調至 470 美元;Netflix 上漲 3.83%,因廣告版的月活躍用戶數 (MAU) 近期超過 2300 萬,遠高於 2023 年 10 月的 1500 萬。NBI 生技指數上漲 0.81%,因受多筆併購消息激勵,帶動 NBI 生技指數一度突破過去 2 年 3500-4500 區間震盪上緣,Harpoon Therapeutics 大漲 111.94%,因默克藥廠 (Merck) 考慮以每股 23 美元價格收購,較 1/5(五) 收盤價溢價 118%;Ambrx Biopharma 飆漲 106%,因嬌生宣布以 20 億美元現金收購以獲得其標靶癌症療法組合,每股嬌生將支付 28 美元,較 1/5(五)收盤價溢價 105%。(類股表現僅含價格變動)

終場道瓊工業指數上漲 0.67%,史坦普 500 指數上漲 1.79%,那斯達克綜合指數上漲 3.07%,費城半導體指數上漲 3.42%,羅素 2000 指數上漲 0.23%,那斯達克生技指數上漲 0.81%。(彭博,統計期間為 1/8-1/11,漲跌幅數據包含股利及價格變動)

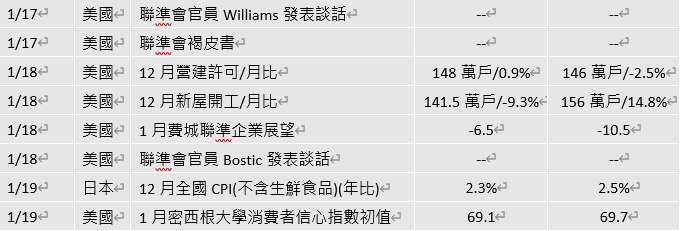

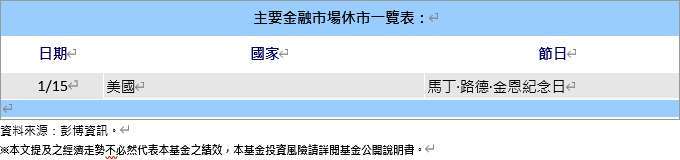

未來一週觀察變數

聯準會官員講話:多名聯準會官員將發表談話,留意他們針對經濟、就業、通膨、利率等面向的看法。

經濟數據:褐皮書;1 月密西根大學消費者信心指數初值、NAHB 建商信心指數;12 月零售銷售、工業生產、營建許可、新屋開工、成屋銷售。

4Q23 企業財報:高盛、摩根士丹利、道富銀行、嘉信理財、PNC 金融集團、公民金融集團將公布財報。

投資建議:美股多元化佈局、應對市場波動

富蘭克林證券投顧表示,12 月 CPI 雖從 11 月的 3.1% 回升至 3.4%,但核心 CPI 從 4% 降至 3.9%,而根據紐約聯儲調查,未來一年通膨預期為 3%,創 2021 年 1 月來新低,顯示通膨下行趨勢可能尚未改變,此外,聯準會主席鮑爾已在 12 月會議表達希望在實現 2% 通膨目標前就開始降息的觀點,最新利率點陣圖更預計今年可望降息三碼,立場超預期鴿派,而儘管近日多名聯準會官員仍指出現在預期降息仍過早,但芝商所 FedWatch 工具 (1/12) 數據顯示,市場樂觀的降息預期並未改變,仍認為最早可望在 3 月開始降息,這將有助繼續支撐美股,惟需留意,CNN 恐懼與貪婪指數 (1/12) 仍處於「貪婪」水準,短線上美股仍有過熱疑慮。

富蘭克林證券投顧表示,根據 12 月 FOMC 會議公布的最新經濟預估,聯準會上修 2023 年 GDP、小幅下修 2024 年 GDP,而 2023、2024 年失業率預估則分別維持在 3.8%、4.1% 不變,且還下修 2023-2025 三年的 PCE 和核心 PCE 通膨預估,顯示美國經濟可望維持溫和成長,並在失業率不大幅上升下成功讓通膨降溫,實現軟著陸的機率提高,在此一宏觀環境下,將有利於美股,此外,Factset (1/5) 數據顯示,市場預期 2023 年第四季美國企業獲利將成長 1.3%,隨後的 2024 年四個季度將分別成長 6%、10.6%、8.6%、19%,反映企業獲利復甦力道可望延續至 2024 全年,其中,醫療保健、通訊服務、科技、消費耐久財等成長股的企業獲利成長動能最佳,均呈現雙位數成長且優於整體史坦普 500 指數,可能仍是後續市場關注焦點。整體而言,儘管利率動向、經濟變化等不確定因素仍可能干擾市場,但持續看好美股中長期發展,建議採取定期定額方式介入,並看好 AI 科技股票、全球氣候變遷等主題型股票。

富蘭克林證券投顧表示,隨 2024 新一年度開始,各家投行紛紛釋出最新美股看法,高盛 (1/5) 認為,在 5% 營收成長率、19 個基點的利潤率擴張的推動下,2024 年史坦普 500 指數企業獲利將成長 5%,未來一年可望上漲 7% 至 5100 點,不過,巴克萊認為 2023 年底美股的強勁漲勢可能提前透支了 2024 年的上漲空間,而 Fundstrat、法國興業銀行、摩根士丹利等機構則普遍認為 1H24 美股可能較無表現,但上半年的頹勢可能會提供投資人一個良好的進場點,到了 2H24,美股可望在降息預期和選舉行情發酵下走揚,整體來看,市場對美股的短線看法持保守態度,但中長期仍樂觀看待。值得投資人留意的是,高盛 (1/8) 認為,未來一年中小型股為主的羅素 2000 指數表現可望優於史坦普 500 指數,受惠於目前較低的估值、健康的經濟前景,未來 6 個月羅素 2000 指數的潛在漲幅約 9%,未來一年潛在漲幅約達 15%。

全球新興股市

市場回顧:聯準會降息樂觀預期續降溫,新興股市下跌

投資人消化包含通膨在內錯綜的美國經濟數據、降息預期有所降溫,新興股市延續開年以來跌勢。

中國 12 月出口年增率由 0.5% 攀升至 2.3%、進口年增率由 - 0.6% 回升至正成長 0.2%,貿易數據改善,然而 12 月 CPI 年增率負值雖由 - 0.5% 收斂至 - 0.3%,但連續三個月下滑為 2009 年以來最長連跌,通膨數據不佳加以中國最大資產管理公司之一,中植集團以缺乏清償能力為由聲請破產清算,並已獲北京法院受理,進一步打壓投資人對於中國經濟前景信心,衝擊中港股市連袂走弱。滬深 300 指數由科技、電信、醫藥衛生等類股領跌收黑,港股由地產建築、科技、工業等類股領跌收黑。南韓央行利率會議如期維持基準利率於 3.5% 不變,南韓 1 月前 10 日出口較去年同期成長 11.2%,半導體巨擘三星電子初步財報顯示,受半導體部門需求持續疲軟影響,去年第四季營收年減 4.9%、營業利益年減 35%,皆遜於預期,三星股價挫跌 4.57% 拖累電子類股走弱,加以金屬礦業、化學、製藥等類股跌勢,壓抑韓股收黑,網路巨擘 Naver 將與 SK 電信、AfreecaTV 合作導入人工智慧技術用於運動賽事轉播,Naver 股價大漲引領服務業類股逆勢收紅。印度通膨數據發佈前夕印股投資人態度審慎,所幸該國最大軟體服務商塔塔諮詢上季獲利雖遜於預期但營收優於預期,並獲摩根士丹利上調投資評等至加碼,塔塔諮詢股價走強引領類股與印股大盤走揚。巴西 12 月 IPCA 通膨指標年增率由 4.68% 微降至 4.62%、稍高於預期,國際油價與鐵礦砂價格下跌拖累巴西石油、淡水河谷、巴西礦鐵等能源原物料類股走弱,領跌巴西股市收黑,巴西布拉德斯科銀行遭高盛證券下調投資評等至減碼,該股股價下挫也拖累整體金融類股走弱。

總計過去一週摩根士丹利新興市場指數下跌 0.73%、新興市場小型企業指數上漲 0.07%、亞洲不含日本指數下跌 0.84%、亞洲不含日本小型企業指數下跌 0.01%、拉丁美洲指數下跌 1.44%、東歐指數下跌 0.82%。(彭博資訊美元計價,統計期間為 1/8~1/11,含股利及價格變動)

未來一周觀察變數

經濟數據與利率會議:中國 12 月信貸與貨幣供給、工業生產零售銷售數據,巴西零售銷售數據。

投資建議:新興市場成長動能具韌性,亞洲將為主要動力來源

富蘭克林證券投顧表示,中國經濟與金融市場目前處於信心不足狀態,房市持續疲弱為主要原因,一般預估今年房地產市場活動對於經濟增速仍是拖累,三月初將召開的兩會可能將公佈今年 GDP 成長率目標,官方或有可能設定較積極的成長目標以提振信心,但這也顯示需要大規模財政刺激來抵消房市拖累。另一方面,中國以外的亞洲國家特別是印度印尼等國內需情勢維持穩健,出口部分則呈現觸底反彈趨勢,而亞洲企業獲利近期也明顯獲得調升,呼應經濟前景改善趨勢。

富蘭克林證券投顧表示,受惠廣大的國內市場、國家及產業升級、持續的數位轉型、消費擴增與升級等趨勢,印度成長動能強勁,假設名目 GDP 每年成長 10%,印度有望在 2035 年加入美國與中國的 10 兆美元 GDP 俱樂部,過去經驗顯示印度 GDP 與企業獲利成長的相關性高,突顯印度企業往往能將本國經濟成長轉化為企業獲利,因此即便印度股市評價水準偏高,但強勁的企業獲利成長仍有望進一步推動股價走揚。進入 2024 年印度即將舉行國會大選,雖然可能因此導致市場波動程度上升,不過選前政府增加支出有望提振消費與市場情緒,選後不確定性降低,民間部門投資成長預期將重新加速。

全球債市

市場回顧:資金逢低承接意願強,美國債市領漲

成熟政府債市:彭博全球公債指數本週續跌 0.26%,美國公債歷經年初下跌後吸引低接買盤,儘管有大批公債標售,需求仍偏強勁。美國公佈 12 月消費者物價年增率 3.4%、核心通膨率 3.9% 均高於預期,所幸核心通膨低於上月的 4%;聯準會官員談話呈現鴿派、鷹派分歧看法,終場美國兩年期 / 十年期公債殖利率回降 13.56 點 / 7.99 點至 4.2451%/3.9658%,美國公債反彈 0.48%。歐洲公債則跌 0.39%,歐元區公佈的 12 月消費者、經濟和工業信心指數改善,加上有大量債券發行,排擠公債表現。

新興債市:彭博新興國家美元主權債指數反彈 0.55%、當地公債指數 (換成美元) 漲 0.15%、富時波灣債市指數跌 0.14%。美國公債殖利率回落,資金流往更高息的新興債市,拉丁美洲美元主權債上漲 0.97% 領先。哥倫比亞 12 月通膨率 9.28% 低於預期,市場期待其央行應可加速降息,當地公債勁揚 2.25%。秘魯央行因通膨率降至接近目標,宣佈再降息一碼至 6.50%,秘魯公債漲 1.44%。匈牙利財長表示將削減 2024 年財政赤字及負債,並肯定央行政策的可預測性以及降息有助提振市場信心,匈牙利當地公債上漲 1.96%。投資人風險趨避情緒起伏,摩根大通新興國家美元主權債利差小揚 1 點至 363 基本點。

公司債市:美國投資級與非投資級債近週分別上漲 1.04% 與 0.79%,歐洲投資級債與非投資級債則分別拉回 0.09% 與上漲 0.93%,全球投資級短債 (1-3 年) 漲 0.12% 、長債 (10 年以上) 漲 1.28%。美國 12 月通膨數據意外強勁,聯準會官員抱持偏鷹態度,加上開年來公債與投資級債大量發行,即便如此,市場對高品質債需求強勁,殖利率在近周回落提振長債表現優於短債。美國投資級債各產業全線上漲,即便近週油價因美國原油與石油產品供給增加與沙烏地阿拉伯下調原油售價而仍受壓抑,不過能源債在近期較溫吞表現後回神,近週漲幅高於大盤,通訊業則延續近期強勢表現。美國非投資級債則是以醫療領漲,能源與休閒住宿表現亦優於大盤, DISH 網路因宣布將移轉其無線電頻譜資產至其近期併購的子公司下,引發債權人擔憂將影響該公司資金使用與發債,拖累整體通訊產業表現相對落後。歐洲近週發債規模逾千億創下歷史新高,壓抑高品質債表現逆勢收低。利差方面,美國與歐洲非投資級債利差近週分別收窄 16 個與 33 個基本點至 337 點與 376 點。

(資料來源:彭博資訊,彭博債券指數,截至 1/11)

投資建議:2024 債市投資 精選收益至上

富蘭克林證券投顧表示,在景氣和通膨走緩的前提下,再搭配寬鬆貨幣政策環境,債市中長線前景可期,然而因為短線漲多後,則易壓抑買盤追價意願。不想費心擇時、擇債者,建議可投資於精選收益複合債型基金,由專業經理團隊靈活配置、精準對焦,並以管控下檔風險為優先,分享債市長多機會。

富坦固定收益團隊表示,全球股債市於 2023 年底大漲後,信用債利差縮減,金融市場條件已相對寬鬆,聯準會若冒然快速降息、助攻資本市場反彈,恐將導致通膨欲達標的最後一哩路變得更加艱難,而這也將造成市場波動加劇。因此在存續期間策略上最好採取中性配置,以約五年中天期持債到期日,中性因應經濟與通膨風險趨於平衡時的市場波折,而把機會側重於比公債有更高殖利率的高品質信用債,不論企業債或房地產抵押債均有超額報酬機會可尋。

天然資源

市場回顧:中東地緣政治風險疑慮不敵需求前景擔憂,油價回落

媒體報導以色列軍方預計對哈馬斯的戰爭將持續至 2024 年底、伊朗支持的葉門胡塞叛軍再次襲擊紅海商船、伊朗在阿曼灣扣押一艘油輪,多項事件加劇中東地緣政治風險可能影響原油供應的擔憂,然而沙烏地阿拉伯國家石油公司沙烏地阿美宣佈將於二月下調對所有地區的原油官方售價 2 美元 / 桶,定價來到 2021 年 11 月以來最低水準、降幅超過預期,加以美國原油與成品油庫存攀升,皆引發需求前景擔憂,多空因素拉扯下,油價歷經先前一週漲勢後再度回跌,總計西德州近月原油期貨價格週線下跌 2.43%,美國能源資訊局數據顯示,截至 1/5 為止一週,美國商業原油庫存增加 130 萬桶,汽油庫存增加 800 萬桶、蒸餾油庫存增加 650 萬桶。金屬價格主要受到美國通膨回升打壓市場降息預期影響而走弱,倫敦金屬交易所三個月期銅價格下跌 1.28%,黃金期貨價格下跌 1.38%,CRB 商品價格指數下跌 0.68%。(彭博資訊美元計價,統計期間為 1/8~1/11,含股利及價格變動)

未來一周觀察變數

原油與成品油供需狀況、中東局勢、中國需求狀況、OPEC + 產量動向

投資建議:油價可望受供需面因素支撐、能源類股具評價面優勢,審慎佈局

富蘭克林證券投顧表示,美國、巴西等非 OPEC 國家 2023 年產量大幅成長,尤其美國 2023 年底相較 2022 年底產出大增 120 萬桶 / 日,來到歷史新高水準,為 OPEC 減產下全球原油供給仍持續成長主要原因,但觀察美國頁岩油井數量明顯下滑,2023 年全年減少 121 個,將影響未來原油產出,預期 2024 年美國原油供應成長速度將會放緩,再加上 OPEC + 進一步削減原油產量,應有助減緩未來一段時間供應過剩風險,此外,中東地緣政治衝突可能影響原油供應的風險仍在,仍需持續觀察。就需求面而言,全球石油需求回升至疫情前高水準,2023 年 12 月全球石油需求甚至達到歷史新高水準,評估原油市場整體供需前景應不若目前投資人所擔憂的疲弱,將提供油價下檔保護。就能源股而言,受油價支撐且類股自由現金流量充沛資產品質提升,也將增加發放股利、買回庫藏股等股東友善政策,仍具投資價值。

相關基金:

富蘭克林華美生技基金

上述資料,由富蘭克林證券投顧整理,僅供參考。本公司所提供之資訊,僅供接收人之參考用途。本公司當盡力提供正確之資訊,所載資料均來自或本諸我們相信可靠之來 源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,須自行承擔結果。本境外基金經金融監督管理委員會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本文提及之經濟走勢預測,不必然代表基金之績效。【富蘭克林證券投顧獨立經營管理】投資基金所應承擔之相關風險及應負擔之費用 (含分銷費用) 已揭露於基金公開說明書及投資人須知中,投資人可至境外基金資訊觀測站 (http://www.fundclear.com.tw) 下載,或逕向本公司網站 (http://www.Franklin.com.tw) 查閱。

- 免費體驗模擬交易 投資全球熱門資產

- 掌握全球財經資訊點我下載APP

延伸閱讀

下一篇