美超微毛利創低,AI情緒不見改善?本週值得關注美股財報一文掌握!

鉅亨研報

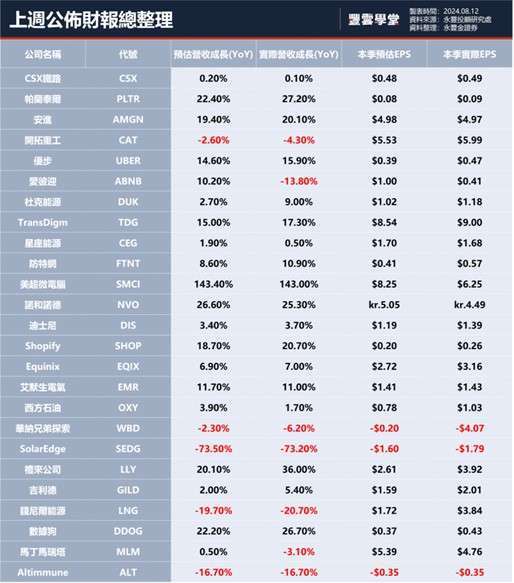

一、上週 (8/5~8/9) 財報總整理

減肥藥

諾和諾德 (NVO-US) 獲利不如預期,毛利率為 84.9%,低於去年同期的 85.5%,主因大規模擴廠投資、分銷成本上升、Wegovy 售價下滑,還有藥物 ocedurenone 在 6 月 III 實驗失敗導致約 57 億克朗損失等共同影響。諾和諾德整體 GLP-1 糖尿病藥銷售成長 32%,高於上一季的 30%,但肥胖護理成長卻從上一季的 41% 放緩至 37%,其中 Wegovy 銷售額僅成長 55% 至 116.6 億克朗,遠低於預期的 135.4 億,公司解釋是因為藥物福利管理者 (PBM,專門為保險公司和製藥商協商折扣) 對 Wegovy 高於預期的價格折扣所致。展望未來,公司將今年營收中值成長由 23% 上調至 25%,但利潤成長中值由 26% 下修至 24%;執行長表示減肥藥需求還是遠超過供應,只是隨著銷量持續增加,價格也會持續下滑。

禮來 (LLY-US) 的毛利率年增 250bp 至 80.8%,注射減肥藥 Zepbound 在推出後的第 2 個完整季度銷售額就超過 10 億,達到 12.4 億,遠超預期的 9.2 億,糖尿病藥 Mounjaro 年增將近 3 倍至 30.9 億,大幅超過預期的 23.9 億,乳癌藥 Verzenio 也成長 44% 至 13.3 億,三者是推動禮來業績遠超預期的主因。執行長表示,公司並沒有花多大的力氣宣傳減肥藥,就已看到了難以置信的需求,高層也表示今年各季的訂價將會保持穩定,看似比對手諾和諾德更不擔心價格競爭。展望未來,禮來將全年營收中值大幅上修 30 億至 460 億,EPS 中值由 $13.75 上修至 $16.35,公司預計在未來幾周推出低劑量 Zepbound,看好 Zepbound 和 Mounjaro 今年創造 150 億收入。

安進 (AMGN-US) 獲利不如預期,公司表示主因為營運費用增加和收購 Horizon 的後續費用所致,而整體產品銷售量雖成長 26%,但售價下滑約 3%,公司提到暢銷藥物中 Enbrel、Otezla 和 Repatha 都有出現售價下滑的問題;安進排除 Horizon 產品的銷售額僅小幅成長 5%,銷量成長 10%。減肥藥方面,安進沒有提供更多關於 MariTide 的實驗數據,僅重申今年末將公布 II 期數據,也已經為 III 期做好準備。展望未來,安進上調全年營收預估區間下限由 325 億至 328 億,上限維持 338 億不變,公司也將全年資本支出預估從 11 億上調至 13 億,執行長表示減肥藥 III 期實驗計畫是導致資本支出上升的主因。

Altimmune(ALT-US) 強調 Pemvidutide 擁有治療代謝疾病的強大的能力,目前可用於減肥以外三種適應症。公司重申和 FDA 用於治療肥胖症的 II 期實驗結束會議,將在 24Q3 末舉行,公司也表示將持續推動該藥在治療謝功能障礙相關脂肪性肝炎 (MASH) 的 2b 期實驗(IMPACT),預期明年初分享該實驗結果。

AI 科技

美超微 (SMCI-US) 營收符合預期,獲利低於預期,且毛利率只剩 11.2%,創下歷史新低;至於庫存天數由上一季的 92 天減少至 82 天,24 財年資本支出由去年的 3700 萬大增至 1.37 億。執行長表示,公司現在的積壓訂單創歷史最高 (但沒講金額),利潤不佳是因為 DLC 冷卻液成本上升較快,且關鍵零件短缺導致約 8 億左右的獲利被推遲到 7 月。展望未來,美超微預估 FY25Q1 營收中值 65 億,優於預期的 55. 億,但 EPS 中值預估僅為 $7.48,低於預期的 $7.52,預期資本支中值來到 5 千萬美元 (FY24Q4 僅 2700 萬),但不提供 FY25 全年支出預估。執行長表示 25 財年將大量發貨,利潤壓力可以逐漸恢復正常,未來毛利率能回到 14%~17%。

防特網 (FTNT-US) 季度營業利潤率達到 35%,創下歷史紀錄,毛利率也年增 360bp 至 81.5%。防特網服務收入年增 20% 至 9.8 億 (占總營收約 69%),主因大型企業對安全性作業(SecOps) 和統一安全存取服務邊緣 (Unified SASE) 的需求相當強勁,大企業營收占比分別來到 86% 和 82%。地區上來看,中東非洲收入增長 10.9% 成長最高,美洲和亞洲也都成長 10% 以上。展望未來,防特網預估本季營收中值 14.8 億,高於預期的 14.7 億,但毛利率會降至 79%~80%,利潤率降至 30.5~31.5% 之間。

串流

迪士尼 (DIS-US) 業績優於預期,娛樂部門營收年增 19%,其中串流媒體部門首見獲利 4700 萬,去年同期為虧損 5.1 億,不過如果排除 ESPN + 體育串流則是虧損 1800 萬;至於 Disney + 串流核心用戶年增 1% 至 1.18 億,優於公司原先預估的零成長,執行長表示未來將進一步提升訂閱價格,效法網飛打擊共享帳號和添加直播頻道等。迪士尼的體驗部門 (含樂園) 營收年增 2% 至 83.9 億,但美國園區營業利潤卻下滑 6%,高層也坦言需求略有放緩。展望未來,財務長預期本季獲利成長將和上季差不多,體驗部門營業利潤將再年減中個位數,主因奧運影響到樂園人潮,還有中國的疲軟問題。

華納兄弟探索 (WBD-US) 業績再度不如預期,主因失去 NBA 轉播權和重新估價,而將電視網路資產大幅減記 91 億所致,執行長坦言過去兩年串流媒體的盛行,影響了傳統媒體的估值和預期,這些都反映在這次的減記中。營收方面除了有線電視持續惡化,下滑 8% 之外、串流媒體收入下滑 5%,工作室部門收入也下滑 6%,主因糟糕的服務型遊戲《自殺突擊隊》仍無起色,還有被票房不如預期的電影《芙莉歐莎》拖累。至於串流訂閱方面,Max 用戶達到 1.03 億,符合市場預期。

重工業

開拓重工 (CAT-US) 營收雖不如預期,但獲利優於預期,經銷商庫存減少約 2 億。執行長表示獲利不錯是因為製造成本比預期低,且售價也比預期高所致。地區營收來看,美國銷售額穩健成長 1%,拉美強勁增長 5%,但亞太和 EAME 分別大減 9% 和 16%,是拖累營收主因,高層坦言亞太方面不只是中國需求疲弱,日圓疲軟也是壓抑銷售額的主因。產業來看,建築設備年減 7%、資源年減 10%,能源運輸則成長 2%,顯現發電和交通基建需求仍穩健。展望未來,財務官表示製造成本有望繼續下降,但下半年銷量將以類似當前速度放緩,售價也會呈現年減,公司預期建築和資源設備銷售額繼續放緩,能源和運輸則保持上升。

馬丁馬瑞塔 (MLM-US) 整體產品平均售價年增約 11.6%,但營收獲利皆不如預期,公司將其歸因於美國部分地區大洪水,還有貨幣政策對私人建築的滯後性壓力超於原先預期,不過製造業建築仍呈現正面趨勢,相關業務成長 19%,且產業投資已經從汽車和半導體等擴張到製藥領域,公司也預期 AI 資料中心和交通基建仍有相當長的建設週期。展望未來,執行長表示天氣和高利率只是暫時的,不過下半年出貨量仍會持續放緩,因此下調全年獲利中值從 22.6 億降至 21 億,全年營收中值從 71 億降至 67.2 億。

其他

愛彼迎 (ABNB-US) 的獲利不如預期,不過過夜和體驗預訂量達 1.25 億次,為歷史同期最高,App 預定房數年增 19%,公司表示拉美和亞太地區需求增長最快。展望未來,愛彼迎預估 Q3 營收中值 37 億,低於預期的 38.4 億,執行長表示過夜和體驗預定年增率將較 Q2 放緩,坦言看到美國需求放緩,也看到全球預定窗口 (Booking Window,預定日和實際到達時之間的天數差) 正在收窄的問題,和上個月的 Booking 看法一致。

優步 (UBER-US) 業績優於預期,總預訂量成長 19% 至 399.5 億,優於預期的 397 億,其中叫車約 206 億、外送 181 億,貨運 12.7 億。針對總經方面,執行長表示,部分市場看到消費者叫車需求低迷,但部分西方市場可能沒有此狀況;雖然使用 Uber 的人收入大多偏高,但目前公司沒有看到美國任何收入群體出現疲軟,美國首次使用 Uber Eats 叫外送的消費者為過去五季以來最高,且就算美國就業出現疲軟,Uber 的司機供應量也會明顯改善,有助於服務品質的提高。展望未來,公司預期本季總預定額中值來到 410 億,低於預期的 412 億。

星座能源 (CEG-US) 營收獲利不如預期,主因高利率導致利息成本從去年同期的 1.03 億增至 1.42 億,不過核電發電量仍年增約 8.2% 至 45314GWh,核電廠容量因子 (Capacity factor) 來到 95.4%,超過去年同期的 92.4%。展望未來,星座能源將今年全年 EPS 中值由 $7.63 上調至 $8,執行長表示,根據最新 PJM 電網營運組織拍賣提供的報價,預期 2025 年每股盈餘能受到 $0.25 的正面影響,2026 受惠 $1.25。(PJM 拍賣 25~26 財年電廠發電容量 135.684GW,報價 $262.92MW/day,年增 800%)。

附註: 當地貨幣計價,EPS 皆為調整後 non-GAAP

二、本週重量級財報看點

三、台美股投資策略

延伸閱讀:

延伸閱讀

- 【ETF觀察】日本春鬥喊出 5% 調薪?日股景氣循環正翻轉,00949 ETF 迎來關鍵變盤點?

- 中東戰火存股逢低布局?首檔「不配息」市值型 ETF:009816 成分股、手續費、績效與 0050、006208 終極對決!

- 太空AI+接單雙利多,太陽能爆量走強,光通訊矽光子成資金焦點,下一檔熱門股都在這!?

- 美伊火線考驗市場韌性,從歷史數據看此次中東風險的「非對稱」配置【懶人包】

- 講座

- 公告

上一篇

下一篇