國際股市高度震盪 轉入債券市場「進可攻、退可守」

鉅亨台北資料中心

美國剛公佈的成屋銷售數據創下15年新低,再度點燃市場對經濟復甦放緩的恐慌,道瓊工業指數昨天重挫,面臨萬點保衛戰,也衝擊今(25)日亞股開低走低,市場氣氛凝重。ING新興高收益債組合基金經理人黃若愷表示,分析過去二十年全球股債市起伏可發現,債券的年化波動度不超過15%,低於成熟國家和新興市場股市,空頭時表現亦相對抗跌。

黃若愷指出,全球股債市雖然有低利率資金作為後盾,但資金行情還是需要堅強的經濟基本面來支撐,以現階段美國成屋銷售、就業數據不佳,今年9月的返校需求效應可能未如預期發酵,且私人消費占美國GDP比重高達七成來說,未來除非終端需求出現明顯改善,否則美股與歐股難有大行情出現。

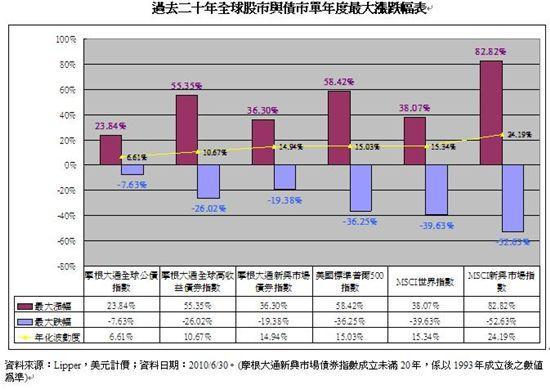

國際市場仍充滿經濟二次衰退的論點,黃若愷認為,此時為經濟重要轉折點,投資人在布局股市和債市時,應該更加謹慎。以過去二十年來的股市和債市走勢而言,在多次的空頭和多頭歷練後,MSCI世界指數、標準普爾500指數和MSCI新興市場指數的年化波動度高達15%以上,反觀全球公債、新興市場債券指數和高收益債券指數的年化波動度較低,分別為6.61%、14.94%和10.67%,投資債市,投資人中長期可免於較大波動。

進一步統計單年度最大漲跌幅,MSCI世界指數和標準普爾500指數曾在2007年的大多頭時期,當年度最多獲得38.07%和58.42%的漲幅,但單年的最大跌幅發生在2008年的金融海嘯期,各下跌39.63%和36.25%,投資容易出現一場空;而MSCI新興市場指數的單年度最大漲幅達82.82%(1993年),惟2008年的空頭來襲時回跌也高達一半,震盪也是相當大。

相較之下,高收益債券和新興市場債券在多頭階段,單年度最多可獲得55.35%(2009年)和36.30%(1996年)的向上走勢,並不亞於國際股市,而在空頭時的單年最大跌幅分別為26.02%(2008年)和19.38%(1994年),相對於股市亦較為抗跌;至於全球公債表現則相當溫吞,適合保守型投資人。

黃若愷認為,歐美股市不佳往往拖累亞股,現階段掌握新興市場潛力,不妨從新興市場債券下手,再搭配高收益債券,一來可直接降低股市衝擊,二來此兩種債券擁有較高票息,且當地貨幣計價之新興市場債券更有機會獲得匯率升值的表現空間。

**********************************************************************

本公司基金均經金管會核准或同意生效,惟不表示各基金絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;本公司除盡善良管理人之注意義務外,不負責各基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用已揭露於基金公開說明書,投資人可至公開資訊觀測站中查詢。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。基金投資涉及新興市場部份,因其波動性與風險程度可能較高,且其政治與經濟情勢穩定度可能低於已開發國家,也可能使資產價值受不同程度之影響。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。【安泰投信獨立經營管理】

本基金得投資於高收益債券基金,高收益債券基金主要係投資於非投資等級債券,其投資風險來自於投資標的所產生之利率及信用風險。由於債券價格與利率係為反向關係,當市場利率上調時將導致債券價格下跌,產生利率風險;此外,投資於高收益債券亦可能隱含發行主體無法償付本息之信用風險。故當組合型基金所投資之高收益債券基金或投資於該類商品之各類債券型基金之投資標的發生上開利率及信用風險時,組合型基金之淨資產價值亦將因此而產生波動。投資人投資高收益債券基金不宜占其投資組合過高之比重。

安泰證券投資信託股份有限公司 ,11049台北市信義路五段7號30樓,理財諮詢專線02-8758-1568

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇