美升息機率高...美高收債大爆發、新興債基金失血

鉅亨網記者宋宜芳 台北

美國 FOMC 今年來最後一次利率會議本周即將登場,不同於多數債市在升息陰霾下表現疲軟,美國高收益債買氣逆勢大爆發,連續 3 周稱霸主要債市。

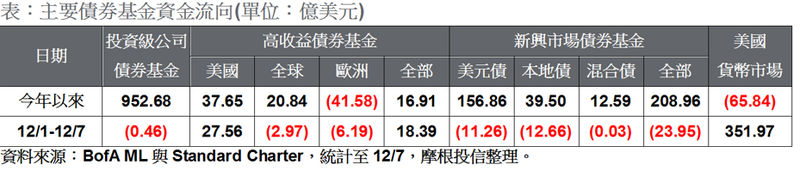

摩根投信副總經理林雅慧指出,看好美國高收益債最能直接受惠於美國經濟和美元雙雙走強,資金上周再大力加碼敲進美國高收益債基金 27.56 億美元,不僅引領美國高收益債今年來累計吸金由負翻正,轉為淨流入 37.65 億美元,也是帶動上周整體高收益債全年資金動能轉正的大功臣。

其他債券則受到觀望氣氛影響,投資級企業債已連 4 周失血,上周再流出 0.46 億美元;新興債基金更是呈現全面資金淨流出。美國貨幣市場基金則連 2 周成為資金避風港,上周再淨流入 351.97 億美元。

摩根投信副總經理林雅慧說明,利率走升對債市雖說是嚴峻挑戰,不過,隨著美國升息倒數計時,債市不復過去低風險高報酬的榮景已逐漸被市場所接受。

林雅慧進一步指出,今年來美國升息議題雖不時干擾市場投資情緒,但債市表現仍相當亮眼,尤其是收益率較高的高收益債,以 JPMorgan 全球高收益債券指數和 JPMorgan 美國高收益債券指數為例,今年來漲幅分別高達 17.44% 和 18.02%,遠勝過 MSCI 世界指數的 8.62%,完全不讓股市專美於前。 摩根環球高收益債券基金經理人羅伯 ‧ 庫克 (Robert Cook) 指出,回顧自 1994 年以來全球主要債市在美債利率走升期間的表現,以美國高收益債的前景最佳,滾動 3 個月平均總報酬高達 2.5%,不僅優於亞債和新興債 0.9%~1.3%,更較投資級企業債、美國複合債和美國公債的負報酬表現來得優異,反映出在未來美國邁向利率水準正常化的趨勢下,美國高收益債券利率彈性優勢,料將提供投資人較其他債券資產更佳的報酬表現。 此外, 摩根環球高收益債券基金經理人羅伯 ‧ 庫克 (Robert Cook) 說明,美國升息是立基於美國經濟維持成長的基礎上,因此,受惠景氣復甦的高收益債,當然是債市投資首選。

摩根環球高收益債券基金經理人羅伯 ‧ 庫克 (Robert Cook) 認為,即使美國進入升息循環,全球其他央行仍續行寬鬆,高收益債在收益率保護與利差收斂優勢下,具有緩衝並抵消美國利率回升風險,又可參與美國經濟成長動能,未來表現最值得期待,因此,美國高收益債券基金在面對美國本周幾乎篤定升息的投資氛圍下,資金動能依舊一枝獨秀。

摩根環球高收益債券基金經理人羅伯 ‧ 庫克 (Robert Cook) 強調,美國高收益債存續期間較短,利率風險較小,且與美國公債呈現負相關,相關係數為 -0.25,在利率正常化環境下仍具上漲機會,建議投資人可於升息前夕進場布局。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 美升息腳步近 美國高收債有利差護體 美元短線仍強勢

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 逾12新興市場央行未來兩周陸續議息 專家:中東衝突升級背景下 恐全面轉鷹

- 花旗:全球資產管理巨頭轉向 新興市場成為今年投資亮點

- 講座

- 公告

上一篇

下一篇