〈鉅亨主筆室〉當心!債市空頭已「全勝、完封」!

鉅亨網 總主筆 邱志昌博士

壹、前言

這篇研究可能又是後知後覺了,因為目前金融市場現狀,已經就是升息循環。如果本篇文章能落在 2015 年中,則它對債券投資實務的貢獻會是最大。債券殖利率上揚,就是債券價格下跌;這與股價變化一樣。股價的下跌就是、股票市場的空頭;債券殖利率的上揚、就是債券的空頭趨勢。在空頭的債市中,如何賺取債券投資收益?債券是固定收益,也就是每年多可領取債息。如果採取最保守的投資策略,就是每期領取債息、而本金部份則是持有到期。在這種情況下非常容易計算出,投資債券預期名目報酬率。

貳、升息對債券殖利率期間結構差異、是因為殖利率易跌難漲!

假設一張公債的票面利率為 3%,本金為 10 萬元、10 年到期;則在每期利息不「再投資」(Reinvestment) 情形下,每年可以獲取利息 3,000 元,10 年下來可獲取 3 萬元的利息收入,因此 10 年的報酬就是以,10 萬元去賺到 3 萬元。但這是一種「靜態報酬率」的算法:一、因為在這一段 10 年的過程中,至少會有幾個可能風險變化:(一). 為利息的再投資。(二). 為市場利率的變化。(三). 為物價上揚。二、在升息循環中,貨幣市場的利率一定是上揚的,因此就「持有到期」的投資方式而言;在不斷發行新公債、票面利率也必然上揚下,這些「利息」如果沒有「再投資」是非常可惜的。三、如果在這 10 年內,物價上揚的程度超過 3%,則這項投資也等同白忙一場;利息所得多被物價侵蝕了。這些靜態投資的不確定性,會隨著這段期間相關因素動態而改變。而造成投資者不會持有到期;就是市場利率的變化,它會牽動債券價格波動。

當貨幣市場預期利率即將上揚,則債券的賣出者會蠢蠢欲動。因為雖然票面是 10 萬元,但是如果貨幣市場年利率爬到 3% 以上,則這張債券的市價就會折價為 9 萬多,而如果很不巧、屆時又需要流動性,則就要賠上本金賣出求現了。因此在利率預期將會上揚的階段中,債券價格是會下跌、殖利率是會上升的。比對美國債券各期間、債券殖利率的變化會發現,幾種有趣又可能有用現象;這些多可以成為債券研究學術期刊上的研究假說 Hypothesis。

由圖一美國公債市場各期間的殖利率表,按照順序首先 3 個月到期的公債殖利率為 1.19%,6 個月到期的為 1.16%、2 年的為 1.42%、3 年為 1.567%、5 年期為 1.89%、7 年期為 2.156%、10 年期為 2.33%、30 年期為 2.92%。由這些各期間公債殖利率變化,可見到期間越長的公債、其殖利率越高。殖利率就是投資人買了這張債券後,持有到期日前多不賣出,最後會獲得的報酬率。由於投資人在次級市場中購債時間,多不是在 When Issue 發行時。次級市場中每天的殖利率、每小時、每一分鐘、每一秒的殖利率多不同。持有債券的時間越長,下方風險就會越高;因為票面利率是固定的,外部的貨幣市場利率升降變化,會影響次級市場交易價格。因此期間越長的債券,它的報酬率要越高。這也之所以為什麼圖一,由 3 個月到期、到 10 年到期、30 年到期的殖利率呈現爬坡式型態。其實這並不稀奇,因為這是靜態下的基本道理。動態的變化是,當這些各期間的殖利率遇上降息、或是升息循環時,各期間殖利率會呈現怎麼樣的變化?這就相當有趣了!

叁、短期公債殖利率上揚拉不動長天期的;以 2 年期殖利率為分界!

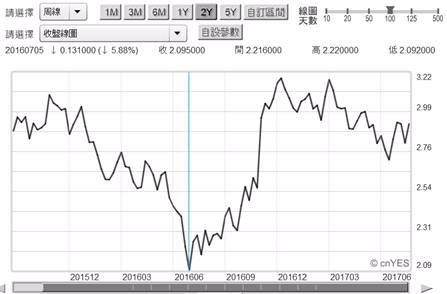

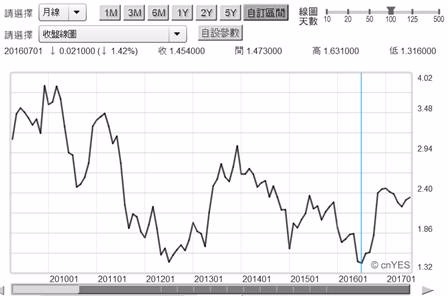

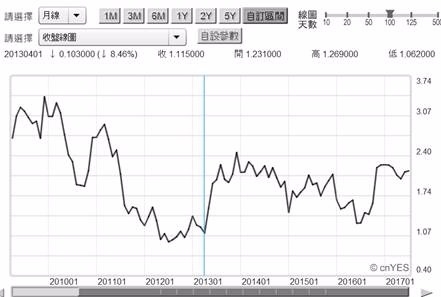

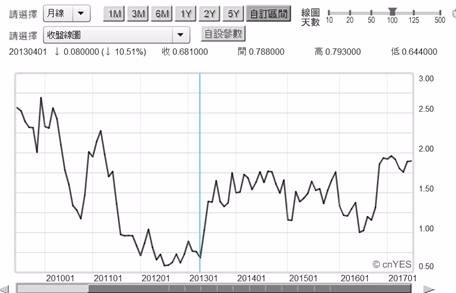

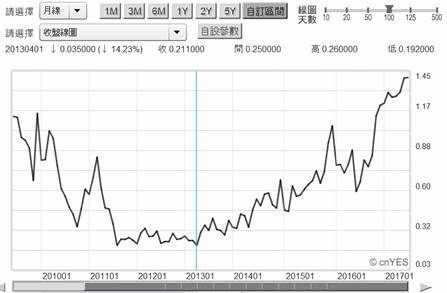

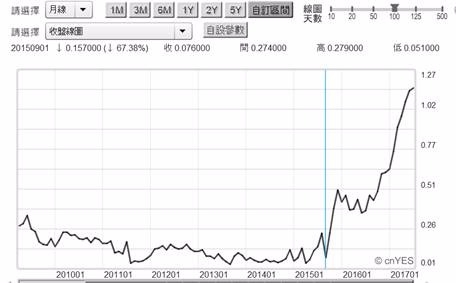

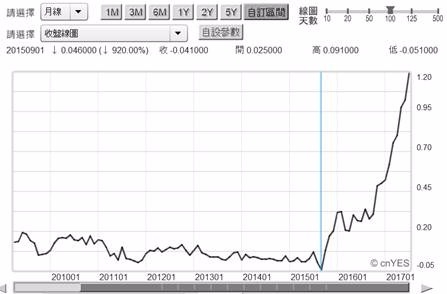

由於 2014 年 11 月起 Fed 停止 QE,因此在驗證與尋找債券、或是探討債券投資原則時,採用的樣本期間就是在 2015 年初至今。這段期間對於空頭的投資行為,是再好也不過的樣本。這是 Fed 從 QE 退場起、到 2015 年 12 月 24 日首次升息、2016 年 12 月 15 日第二次升息、2017 年 3 月 15 日第三次升息、2017 年 6 月 15 日第四次升息、並且觸及收縮資產負債表議題;是一個非常適合做債券空頭下的驗證樣本。一、以「殖利率揚升時點」為出發,可發現 7 年期以下的公債殖利率、幾乎全部在 2013 年 4 月份觸底,結束其多頭行情;至少多進入盤整格局。但其中以 2 年期以下的各期殖利率,觸底的情況最為顯著。若由這種情境的演變特徵,化為買賣的操作策略;則就是當升息循環預期開始後,投資機構應先賣出短天期公債。因為它會先走空、而且這就一路就走下去了。這種短天期先發制人的特徵,與貨幣市場的資金是有關連的。因為通常在一年期以下的有價證券,金融市場稱之為「類貨幣」。因此 2 年期以下的債券殖利率,與短天期的票券或是銀行同業隔夜拆款利率多有高度相關;當拆款利率揚升時,銀行體系資金就會求助於短天期的公債。二、而在這些短天期殖利率上揚後,呈現殖利率區間運轉的公債為,10 年、7 年、與 5 年期別的;殖利率呈現區間盤整格局;也就是可以來回操作意思。這也意味著在升息循環預期開始確定後,債券價格並不會全面走空;2 到 7 年期的債券是可以來回操作的。但是超過 7 年期的公債,它的走勢就不必然就此反轉了。由相關的殖利率曲線圖檢視,10 年與 30 年期債殖利率,多是等到 2016 年 1 月後才明確由區間盤整,步入揚升格局。也就是在上面各期別樣本中,10 與 30 年期殖利率是到,第三次升息前夕才走空;這時 Fed 的縮表計畫已初露眉目。

由以上的觀察研究發現:一、在利率預期上揚之前提下,投資機構的確是會賣掉短天期債券;而將資金轉到長天期債券上。這與債券風險的量化概念似乎不對稱。風險量化指標是「存續期間」(Duration),它的數值越大表示持債的風險越高。因此當市場利率確定將上揚後,債券價格下跌應是以長天期的跌幅會最大。但其實在實際投資行為中,計較跌幅最大是包含期間與過程。也就是必需要等到整個升息循環事件落幕後,才能計算出到底實際跌幅如何。但在開始到結束的過程中,實際動作卻是大多數人不會大賣 10 與 30 年期債。反而是漸進式將短天期債轉到長天期;知道風險但是漸進式的處理。二、因為就投資機構而言,買賣公債不純然是為了價差交易,它還是分類為交易、備供出售、持有到期三種;其中以持有到期是最為穩健,它最適合長期的「資產負債配置」。不輕易將長天期債券賣斷,非常適合將各期利息與負債 Match,而不會造成到期負債到期時缺乏現金支付。

肆、長期債券殖利率緩慢平坦上揚是股市持續走多的主因?

一般投資人購買固定收益債券,會以實質報酬率計算;也就是將名目報酬率除以物價上揚比率,因為他可以不買債券改買股票。但委任代理的投資機構,債券型基金經理與壽險公司多不必為購買力傷筋;只要到期時該支付給保險人、或是基金受益人承諾的利息就可以了。因此當物價指數 CPI 確實上揚後,影響到的會是 When Issue 發行的初級市場。因為這時市場利率會因為 CPI 年增率而上揚,出現資金需求增溫現象;公債或是公司債的發行者,必需要以較高票面利率去發行新債、取得資金。資金的需求有長與短期,短期的資金需求來自於貨幣市場,而長期則是來自於固定資本投資。當金融市場由冷轉溫到完全熱絡時,短期資金需求就會加溫;這種情況反映在固定收益債券的現象會是,長天期的公債是會被冷落的。這就如上例、如果本金 10 萬元、利率為 3%,持有到期為 10 年;期間報酬為 3 萬元。但如果在資本市場中,一年內就可預期獲取 7% 以上報酬?則投資機構可能會暫時、以附買回方式賣出保守的固定收益債券,將資金轉戰到風險性程度較高的資產,如股票了。

這時 IS 固定資本投資、與 LM 金融有價證券投資對資金需求同步增溫;而使資金需求大熱、債券殖利率再度攀高。屆時通常會呈現的現象會是,殖利率與股價指數同步走高。這在 2007 至 2008 年時曾經上演過,賣出最保守轉進風險程度最高的資產,此時的確是總體經濟景氣最高峰。以過去公債殖利率與股價指數變遷互動經驗,兩者同時飆高後、除非發生系統性風險,否則股價指數大跌機率,不會因為貨幣市場緊縮而增高。在升息與縮表兩道金箍咒全上的情況下、債券的殖利率分批輪流不斷升高同時,股票市場會出現什麼變化?以代表性的指數費城半導體、NASDAQ、與道瓊股價指數檢視可見到端倪。如果以風險與代表性程度區分,2017 年 6 月 9 日就是一個分水嶺。就在第四次升息前;費城半導體指數、NASDAQ、與道瓊工業指數多拉下一根長黑。但在 7 月 26 日之前,只有 NASDAQ 與道瓊持續創新高,費城半導體指數已經裹足不前了。

伍、結論:Fed 貨幣政策主導下的債券殖利率結構變遷調整已完成!

在 2017 年 7 月 27 日的 FOMC 會議中,Fed 暫停繼續升息腳步;但卻也丟出隨時會進行縮表宣告。Fed 之所以不再提高利息,是因為它希望在縮表前夕,還能藉由緩和升息去降低失業率、甚至還渴望企業能對員工加薪。因為失業率反向指標,目前 CPI 年增率顯示、景氣還有更進一步復甦空間。對菲利普斯曲線圖運作自如的 Fed 認為,在 CPI 年增率尚未達到 2% 前,美國的失業率是可以再下降的。

當初 Fed 會將 CPI 的年增率目標定為 2%,或許是因為預期 GDP 的年度成長率為 2%,而平減 2% 的物價年增率後,實質 GDP 並未衰退。 Fed 認為 CPI 物價年增率到達 2% 後的失業率,才是貨幣政策效益最大化目標;菲利浦斯理論精髓就是犧牲物價、換取失業率下降。Fed 未來對縮表操作,是否也會像 QE 退場與升息般的順利、我們拭目以待!

(提醒:本文是為財金專業研究分享,無政治立場,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇