「分紅型」台股配息基金 有獲利再分紅才是真報酬

鉅亨網新聞中心

台灣賣得最好的基金商品就是配息基金,境內外配息型商品加起來達上兆市場規模,特別是月配息的商品更是投資人的最愛,然而,對於配息基金,人們總存在有一些迷思,甚至影響基金的獲利而不知,適逢年底是否投資人可以檢視一下自己的基金投資,或投資觀念中了幾項?

高配息型基金的迷思

高配息率是否代表真實的報酬率

坊間不少配息基金都會強調高配息率,「高配息」三個字確實很迷人,但配息率的計算方式是配息金額除以淨值,所以,假設配息金額不變,當淨值降低時,就配息率自然提高,但對投資人而言,賺了配息,卻賠了淨值,總報酬率有可能處於虧錢的狀態,只不過,很多人每個月領到配息很開心,以為有配息就是賺了錢,殊不知是空歡喜一場。

配息是否源自於本金? 是否左口袋進右手袋出?

就因為台灣投資人太愛配息基金了,因為為了滿足大家的需求,維持「好看」的配息率,於是想出了另一種方式,那就是除了基金操盤的獲利外,或是基金操盤績效不佳時,還會拿出基金的本金配給投資人,簡單講,就是把左口袋的錢配到右口袋。

根據投信投顧公會及理柏的資料顯示,台灣的投信公司發行台幣計價的 80 檔「高收益債券基金」中,只有 4.11% 淨值回到了發行價格以上,雖然基金的宣傳上都註明配息有可能來自本金,但不少人是「視而不見」,更多人是不明白有這種情況!

外幣計價的基金是否考慮到匯率兌換損失

此外,很多人買的配息基金是以外幣計價,即使基金操作績效,配息也不差,但匯率市場一個大波動,就可能會因匯損吃掉了基金的獲利與配息,特別是一些波動較大的新興市場貨幣,過去讓投資人吃了大虧的例子比比皆是。

因此,為了打破上述的迷思,開始有基金業者設計以追求資本利得為配息 (分紅) 主要來源,希望讓投資人了解「有獲利再配息 (分紅) 才是真報酬」的道理,不要陷入過往只追求高配息率的「假快感」中。

即將於 1/4 開募的「復華台灣好收益基金」就是其一分紅型的基金。投資區域選擇國人熟悉的台股市場,回顧過去 14 年,台股累積上漲 268.02%,負報酬僅 4 年。未來在 5G、AIOT、智能車等新科技發展上,台股供應鏈齊備,是不可或缺的要角,續寫台股新猷指日可待。

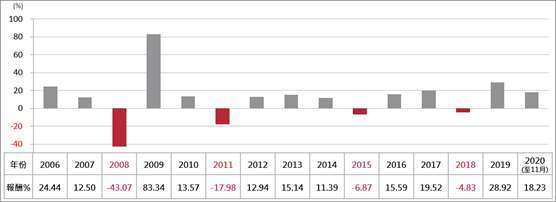

台灣加權指數 (含息) 各年度報酬率

與一般台股基金不同,復華台灣好收益基金由操作經理人自動幫投資人停利,每半年將獲利分紅給投資人,但也有保留一部分獲利資金找機會加碼,投資人可以參考以下羅際夫幫大家整理的經理人基金操作重點:

1. 價值選股是核心:能找出基期相對較低,但有潛力的標的,才能創造更多的資本利得。

2. 掌握景氣循環:就算個股有投資「價值」,但若是投資在錯的「價格」,能創造的資本利得空間相對就小,甚至發生別人賺錢我賠錢的窘境,因此,經理人必須能精準掌握產業景氣循環,提早佈局。

3. 突發事件的應變:市場常有無法預期的事情發生,像是 2020 年的新冠肺炎疫情來得讓全球都措手不及,對金融市場也產生極大衝擊,此時,經理人必須要能冷靜做出決策,讓操盤的基金可以安然渡過難關,甚至在危機中找到轉機。

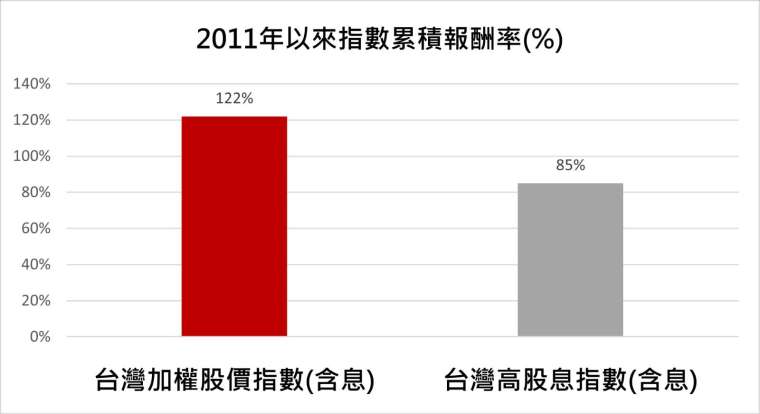

4. 重配息也要重成長:近年來很流行存股概念,但有些強調高股息的個股所屬產業已屬成熟產業,配息雖穩定,但股價走勢可能相對牛皮,要賺到資本利得的機會不大,但若能找到兩者兼具的個股,對投資人而言是雙贏的局面。

有人會問,當空頭市場時,要創造資本利得很難吧?當然,市場不可能天天過年,此時,經理人可以先把資金轉移部份高殖率的個股,持盈保泰,再利用之前保留在手上的資金逢低加碼,只要操作得宜,也還是可能在空頭市場分紅給投資人。

如此分紅概念的基金有一個重要的分紅底線原則,就是分紅基準淨值 10 元以上就分紅,且分紅後淨值仍須維持 10 元以上,淨值低於發票價 10 元時,不會分紅給投資人,要不然就會發生以前配息配到本金的情勢,然後,當基金操作績效佳時,也會保留一部份獲利,以做為未來逢低再加碼的本錢。

(基金投資所得之已實現資本利得扣除已實現資本損失,做為基金之可分配收益。惟基金分配收益前應先扣除以下項目:(一) 未實現資本損失。(二) 應負擔之淨費用(已扣除股利及利息等各項收入)。經理公司保留調整分紅機制之彈性)

新年度凡事都得除舊佈新,投資也是如此,在新的一年裡,也讓我們拋開過去一些似是而非的投資觀念,迎接「真報酬」的時代吧!

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇