台股操盤人筆記 盤勢震盪下仍佈局長線看好題材

野村投信

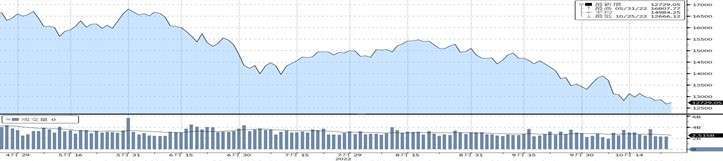

加權股價指數近 6 個月價量表現:(資料來源:Bloomberg, 截至 2022/10/26)

野村腳勤觀點:

●制中禁令台灣或有轉單效益可期

隨著美國晶片禁令逐漸發酵,各國都在評估其影響範圍及因應措施,而對台灣而言,來自中國的轉單效益將是最直接可預期的。可以預見,中國廠商將有無法供應高階晶片的風險,訂單勢必將流向其他國家,不論直接或間接,台系廠商都有機會獲得轉單效益。此外近期許多消息也指出,中國企業正考慮擴大成熟製程以取代高階晶片的產能缺口,台系廠商亦有機會成為成熟製程轉單的受惠者。另外也聽到一些歐美 IDM 廠商擔憂在中國技術發展受到限縮,正逐漸加快分散訂單到台灣生產的腳步,可望為部份台系廠商增添新訂單。可以說無論如何,只要禁令持續下去,後續的轉單效益也將逐漸顯現,最近不少被錯殺的標的均可望受惠,投資人可多加留意。

經理人視角:

●大盤利多因素:

(一)升息步調有望放緩:華爾街日報 (WSJ) 報導,聯準會考慮 12 月縮小升息幅度,釋放鴿派訊號

(二)美經濟數據佳:美國 9 月份工業生產年增率 5.3%,受終端消費支持而優於預期

(三)中國防疫政策放寬:中國近期增加國際航班,擬逐漸放寬防疫措施

●大盤利空因素:

(一)台灣外銷訂單放緩:需求轉弱、庫存調整,台灣 9 月外銷訂單年減 3.1%,接單動能降溫

(二)主要央行鷹派:各國通膨仍高,主要國家央行仍展現鷹派態度以對抗通膨

(三)地緣政治風險升溫:烏俄戰爭、美中禁晶片科技戰、台海危機升溫

●盤勢震盪下仍佈局長線看好題材

隨著美國重量級科技公司陸續公布財報,預期大部份科技股多能繳出亮麗的成績單,有助於成為股市短線的正面因子。不過整體而言市場擔憂仍未消散,投資人仍將嚴格檢視接下來公布的經濟數據,包括 10/27 美國第三季 GDP、10/28 美國 PCE、11/3 FOMC 會議,目前美國經濟成長仍在放緩,FED 升息腳步是否因此放緩也將是觀察重點,另一方面,美國是否再擴大「制中禁令」也仍待觀察。在這樣不確定性因子仍多的情況下,大盤要看到 V 型反轉不易,即便反彈也不代表多頭的開始,總體經濟仍有衰退風險下,只能等待利空測試落底。投資上建議仍要控制風險,可佈局未來長期趨勢較為看好的產業,如:雲端伺服器、散熱、新能源概念、電動車等相關族群為主。

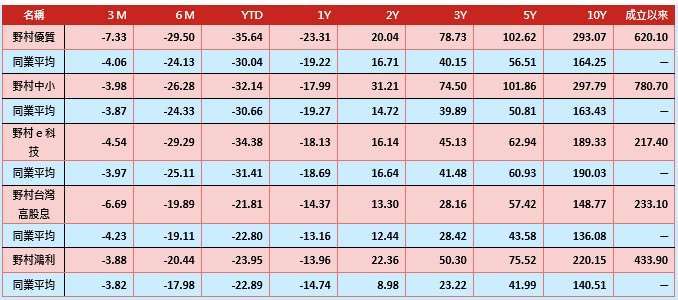

各期間績效表:(%)

把投資交給專業,首選野村投信

註:文中涉及個別公司相關資訊僅供個別事件說明與評論,非為個股之推薦。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書野村證券投資信託股份有限公司 110615 台北市信義路五段 7 號 30 樓 (台北 101 大樓) 客服專線:(02) 8758-1568 野村投資理財網:www.nomurafunds.com.tw AMK01-220900080 上述基金均經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書 (或投資人須知)。有關基金應負擔之費用 (境外基金含分銷費用) 已揭露於基金公開說明書或投資人須知中,本公司及銷售機構均備有基金公開說明書 (或其中譯本) 或投資人須知,投資人亦可至公開資訊觀測站或境外基金資訊觀測站中查詢。基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。 台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書 (投資人須知)。【野村投信獨立經營管理】

- AI加避險!2026金銀銅三強獲利全解

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇