永誠資產管理處

高盛認為市場對聯儲會降息預測過頭 建議用 SOFR 期權對沖獲利

10 月底起的反轉到 11 月上旬的 CPI 公布,市場降息預期的不斷攀高,主導了整個 11 月的強盛多方投資情緒,然而投行法人及早布局的情況下,是否有轉變為觀望警示的呢? 答案是有,而且不只高盛!

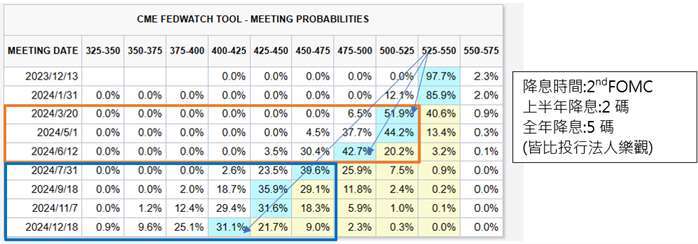

高盛利率策略師 Praveen Korapaty 寫道,當前市場預計未來 12 個月聯儲會降息 5 碼,其中到 6 月底前降息 2 碼 (如下圖),但高盛 (目前投行中降息最保守者,也是與美國政府關係最密切者) 的看法是 2024 年降息一次,發生在 Q4 幅度 25 基點 (1 碼),爾後每季 1 碼。 而即使是較為樂觀預期降息的大摩,也是 6 月 1 碼,全年 4 碼。都能顯現市場情緒與法人間的分歧。

若市場可能誤判 FED 明年大幅降息的可能性,高盛對此提出了獲利 / 對冲策略,也就是做空 2024 年 6 月的有擔保隔夜融資利率 95.25 看漲期權 (SOFR call option)

說明: 何謂 SOFR、SOFR 期權

■ SOFR 為 Secured Overnight Financing Rate(有擔保隔夜融資利率),擔保: 以美國公債擔保;隔夜: 借一日的資金調度融資;參與者: 美國境內金融機構

■ 而其對比於 EFFR(聯邦資金有效利率,FED 目標利率區間的利率),最大差異就是 EFFR 不需要擔保品,所以正常情況下 SOFR 應該要比 EFFR 稍低一些! 但基本是連動的,近期的狀況如下圖所示

■ SOFR 期權: SOFR 基本上是隨 EFFR 連動,而 SOFR 期貨、SOFR 選擇權就是一個有良好流通性,且可以押注 / 避險 FED 利率政策的金融商品。 期貨 / 選擇權報價: (100 - 利率),看多 SOFR 期權就是看好降息,反之亦然。

就以高盛報告所述,建議做空 2024 年 6 月 95.25 SOFR Call (sell call),代表的是如果 6 月到期時沒有降息至 4.75~5%(降 2 碼),可以獲利,而特別注意的是做空買權,這也代表了降息少於 2 碼的獲利仍然是固定的權利金,因此可以解讀為高盛認為市場情緒對降息時間與幅度都太誇張。

,但並沒有押注不降息。

與此同時 SOFR 與 EFFR 關係也有所異常,來源於債券需求太強有超漲風險

剛才說過,SOFR 理論上是稍低於 EFFR,而近期異常狀況發生,把剛才的圖時間拉近、放大如下

橘色框圈起來的就是異常之時,2 發生在兩個時間點 3 月底、12 月初,而這背後的驅動因子就是短時間內市場對美國公債需求太誇張所導致,因為 SOFR 抵押品是公債,抵押品短時間內很搶手 (或想像成非理性的搶手),導致 SOFR 利率飆高。而 3 月底就是 3 月份美國中小銀行風波,市場一窩蜂恐慌,公債避險需求飆升;12 月初就是預期降息過頭,美國公債狂升(債券殖利率↓) 所導致。

綜合以上: 高盛等投行的示警 + SOFR 市場的進階數據推論

→債券漲過頭,緩步修正可能性大增,自然影響風險性資產這陣子強勢超漲標的,修正可能性增加,尤其以降息預期受惠強漲的風險性資產: 比特幣、羅素 2000、黃金…(報價圖依序如下)

(撰文者:永誠資產管理處分析師 范振峰)

↓精彩影片

【經濟復甦真假?看零售消費指標!】

填寫永誠資產管理處表單

【索取懶人包】抓住 AI 投資契機 讓財富搭上火箭

60 秒測試你的理財天賦有幾分?

「永誠資產管理處」是全台合法擁有金管字號的證券投資顧問公司中「唯一首創資產管理的部門」,20 年深耕專營台灣各大科技園區,以認真、誠信思維提供客戶服務,讓努力累積財富的你,也可貼身感受理財管家的 VIP 價值。

沒有代理金融商品,不以商品銷售出發,減少你的財務漏洞!從資產配置出發,透過「專案客製化」、「服務精緻化」、「獲利系統化」,你不需犧牲時間體力,就能感受到資產提升!

「卓越投資研究團隊」加「頂尖財務顧問團隊」共同與客戶締造里程碑

▪進一步了解資產管理處 https://www.ycam.com.tw/

▪閱讀更多精彩文章 https://www.facebook.com/yongchengasset

▪觀看更多精彩影片

▪閱讀更多精彩文章 https://www.facebook.com/yongchengasset

本公司所分析個別有價證券僅供參考,投資人應獨立判斷,審慎評估並自負投資風險。

下一篇