【債勢來襲】資金簇擁,投資級債閃閃發光

野村投信

美國消費和就業數據強勁,聯準會今年開始討論降息議題,雖然 FOMC 會議第四度暫停升息,但市場預期年中可望迎接貨幣政策轉向!新降息循環的來臨,資金派對前奏響起,今年進入降息循環趨於篤定,投資等級債於升息結束後的表現優於其他債種,加上當前評價面仍具吸引力,也兼具防禦力,可作為平衡資金波動的好工具!

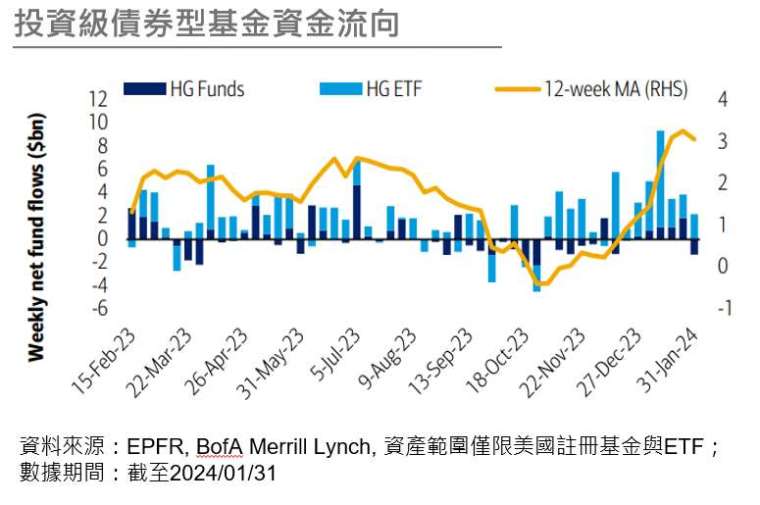

資金簇擁,搶先布局投資級債券

根據美銀引述 EPFR 統計至 1 月 31 日資料顯示,總體固定收益型基金資金淨流入 59 億美元,其中投資級債券型基金表現更為突出,已連續 14 周淨流入,累計總金額高達 59 億美元,可見市場對美國經濟軟著陸的預期激勵固定收益型資產的資金流向,投資情緒明顯好轉。

抓好時機不用等降息,投資級債甜蜜行情可期

在聯準會開始降息前,殖利率可能將下行一大段,當前反而是最佳進場機會,當美國公債殖利率趨勢向下,美國投資級公司債在主要債種中表現相對出色,根據歷史統計 1995 至 2019 年聯準會停止升息時期這 4 次的平均月數為 8.75 個月,平均升息幅度 2.25%,而美國投資等級債平均報酬率達 9.29%!顯示暫停升息後,美國投資等級債表現相對出色。

把握入手時機,首選國人最愛高盛投資級債

根據基金資訊觀測站統計資料,高盛投資級公司債基金 (本基金之配息來源可能為本金) 為境外投資級債基金中國內投資人持有金額項目排行第一名 (1)。本基金目前持債數目近 700 檔,以美元投資級債為主,持債比重達 98.2%(2),而美國投資等級債發行企業,大多數營運多以美國國內為主,因此較不易受到地緣政治風險影響基本面,值得投資人納為長期投資的債券資產核心部位。

美國經濟軟著陸前景具備實際經濟數據支撐,樂觀但抱持審慎看待聯準會貨幣政策轉向,近期債券資產普遍表現出色,美國投資等級債於升息結束後的表現優於其他債種,建議投資人不要錯過息利雙收的入手時機,掌握 FED 啟動降息循環的投資契機。了解更多:【債勢來襲】

〈野村投信贊助刊登〉

野村證券投資信託股份有限公司,地址:110615 台北市信義路五段 7 號 30 樓 (台北 101 大樓);客服專線:(02)8758-1568,野村投資理財網:www.nomurafunds.com.tw。

本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書(投資人須知)。有關基金應負擔之費用(含分銷費用)已揭露於基金公開說明書及投資人須知,本公司及銷售機構均備有基金公開說明書(或中譯本)或投資人須知,投資人亦可至境外基金資訊觀測站中查詢。基金買賣係以投資人自己之判斷為之,投資人應瞭解並承擔交易可能產生之損益,且最大可能損失達原始投資金額。基金不受存款保險、保險安定基金或其他相關保障機制之保障。如因基金交易所生紛爭, 台端得先向本公司申訴,如不接受前開申訴處理結果或本公司未在三十日內處理時,得在六十日內向金融消費評議中心申請評議。 台端亦得向投信投顧公會申訴、向證券投資人及期貨交易人保護中心申請調處或向法院起訴。本基金因投資債券可能產生債券發行機構如於投資期間違約或被調降信用評等,致影響債券價格而產生損失之信用風險,以及因市場利率變化或對於未來利率走勢之預期,致影響債券價格之利率風險。本基金可能對不同計價幣別進行一定程度之避險,投資人將承擔基金投資標的對不同計價幣別之匯率波動風險。投資人以其他非本基金計價幣別之貨幣換匯後投資本基金,須自行承擔匯率變動之風險。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金由本金支付配息之相關資料,投資人可至本公司網站 (www.nomurafunds.com.tw) 查詢。本基金配息前未先扣除應負擔之相關費用。基金投資風險包括但不限於類股過度集中之風險、產業景氣循環之風險、流動性風險、外匯管制及匯率變動風險、投資地區政治、社會或經濟變動之風險、商品交易對手之信用風險、與其他投資風險等,請詳見基金公開說明書 (投資人須知)。債券投資風險尚包括債券發行人違約之信用風險、利率變動之風險等風險。野村投信為高盛系列基金 (原 NN(L) 系列基金) 在台灣之總代理。【野村投信獨立經營管理】AMK01-240200029

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

延伸閱讀

- 市場嚴陣以待!美以空襲伊朗中東局勢突然升級、下週該如何應對?

- 美以空襲伊朗油價會飆破80美元?滙豐分析:「這一」關鍵才是重點

- 本週操盤筆記:美國非農就業報告、Fed褐皮書、博通財報

- 黃仁勳親訪日本追「布」!輝達AI晶片命脈鎖定日東紡 關鍵材料T-Glass產能爆發

- 講座

- 公告

上一篇

下一篇