鉅亨網編譯許光吟 綜合外電

圖片來源:afp

《Zerohedge》報導,調研公司 Macro-Allocation 近日發表一份研究報告指出,統計在過去十年間,全球貨幣系統共已累計貶值達 47%,而在這樣全球貨幣越來越不值錢的環境之下,或許長期持有黃金,才是唯一保值的王道。

Macro-Allocation 創辦人 Paul Brodsky 表示,由於全球央行的債務不斷攀升,而大多數的央行們為了要擺脫肩上的沉重債務,央行通常會引導本幣兌黃金貶值,進而縮小債務負擔。

而央行們要如何達到上述的目的呢?

Paul Brodsky 表示,全球央行為了達到這樣縮減債務的效果,大多數的央行會大幅擴增本國貨幣基數的發行數量,並同時預先制定一個固定匯價來定期購入黃金。

而在本國基礎貨幣增發的設定之下,本幣的價值合理地出現走貶,而一切以本幣計價的所有商品價格就將水漲船高;但另一方面央行又在以固定匯價反手購入黃金,黃金本身的價值並沒有因為貨幣貶值而出現降低,那麼央行資產負債表上的債務就將能夠因此獲得減輕。

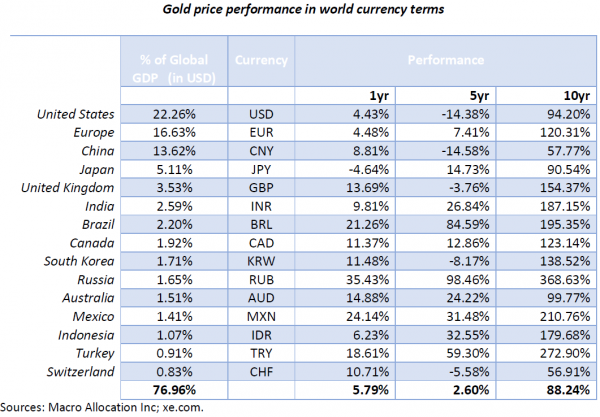

如下圖所示,Paul Brodsky 以黃金作為各國「購買力」的衡量標準,顯示了黃金在不同貨幣的幣值之下,近一年、五年、十年的績效表現,而由於黃金的主要計價單位即為美元,下圖也可以看出在每一個時間點上,黃金在各國貨幣中的隱含價值。簡單來說,就是以黃金作為基準,衡量各國貨幣在過去數年之間的貶值幅度。

黃金在不同幣值之下,近一年、五年、十年的績效表現 圖片來源:Macro-Allocation

上圖可以看出,以俄羅斯為例,如果一個俄羅斯人將其存款全部轉換為黃金,那麼過去十年以來,他的資產價值就將暴增 370%。

370% 的報酬率確實讓人垂涎欲滴,而事實上這件事世界上任何人都能夠達到,並非只有俄羅斯人才能獨享,Paul Brodsky 表示,這個手法其實很簡單,你只要買進黃金並同時放空俄羅斯盧布,那麼你也可以獲得同等報酬。

Paul Brodsky 指出,如上圖所示,只要再計入各國貨幣佔全球 GDP 的比重之後,就可以發現全球貨幣系統在過去十年之間,兌黃金的價值已大幅貶值 46.88%,顯示各國在債務壓力不斷加深的壓力之下,貨幣貶值似乎已經成為擺脫債務的唯一選項。

Paul Brodsky 在該份報告中寫道,趣味的是,當我們向國會或政府官員們問及黃金儲備問題的時候,通常我們都只會聽到,政府持有黃金只不過是傳統上的慣例作法。

負利率之下的全球貨幣系統該何去何從?

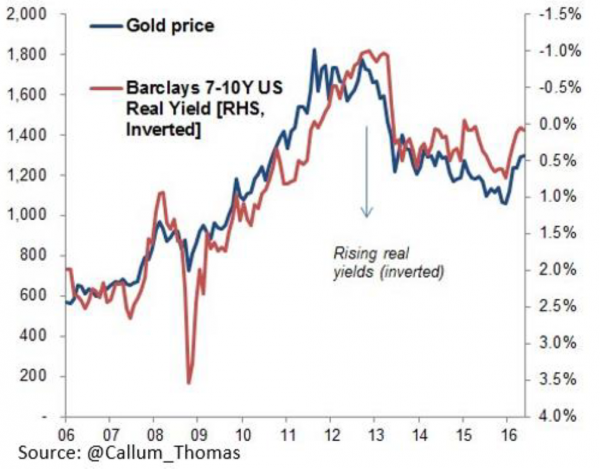

如下圖所示,國際金價在過去十年間,皆與美債實質殖利率 (經通膨調整後的美債殖利率) 呈現高度正相關走勢,由於黃金沒有孳息率,故資金湧入有孳息率的政府公債之中,這也算是可以被理解的。

但是現在問題來了,當全球政府公債逐漸的走向負利率水平之時,那麼全球貨幣體系將會變成什麼模樣呢?據日本央行 (BOJ) 3 月 1 日拍賣出的日本十年期公債,殖利率已驚現負值 -0.024%,創日債史上首見;同時據法人機構統計,全球當前已有近六兆美元的政府公債皆在負殖利率水平中作交易。

藍:國際金價 紅:美債實質殖利率走勢圖(倒置) 圖片來源:Callum_Thomas、Macro-Allocation

Paul Brodsky 表示,當全球央行無法再透過膨脹資產價格 (如 QE) 來刺激通膨成長之後,那麼估計美債與黃金之間的正相關關係就將慘遭打破,Paul Brodsky 認為,這代表著屆時全球央行將不得不出手修復全球的貨幣系統。

Paul Brodsky 認為,雖然全球央行不太可能回到過去的完全儲備銀行體系 (Full Reserve Banking System) 或是固定匯率制度的時代,然而屆時全球貨幣兌黃金的價值恐怕將會出現更大幅度地貶值,全球央行就必須相互聯手,拯救全球貨幣制度。

延伸閱讀:

上一篇

下一篇