【邱志昌專欄】利空快結束?多頭請小心!!

首席經濟學家 邱志昌 博士

壹、前言

股市是「強式效率市場」(Strong Efficiency Market);很多預期的未來事件、股價多會在事先反映;而就在真正事件一旦發生之際,股價就結束了、它該有的利多或是利空反應。這就跟近期、國內壽險富邦人壽公司購地事件相同。隸屬於富邦金控公司的子公司,富邦人壽在 2020 年 5 月 7 日擠下新光人壽,以 282.87 億新台幣標到台北市所謂大南港地區土地,取得成本為每坪 376.56 萬元。這「事件」(Events) 使得相關公司股價事前上揚。根據國內各媒體報導,這一個區塊性土地位於南港地區,分別為工信工程、弘輝開發、宇盛開發、威力國際、和信成公司、及上市公司國揚公司等持有。上市公司的股價每天多在,集中市場反應它該有的價值。以實際的交易面看,上市國揚公司持有 2,559 坪,在整塊面積中持有比率達 34.06%。在已標售成交那天後;據該公司在股市公開信息統計,國揚 2,559 坪土地的售出利益為 55 億元新台幣。以該公司目前股本新台幣 66 億元計算,這樣的收益對該公司盈餘貢獻為每股獲利 7.89 元 / 股。

貳、強式效率市場理論與活生生的見證個案!

這一種投資收益現金淨流入事件,對於任何一家上市公司而言是必然的利多。但是會令一般投資者不解的是,當這種利多信息在 2020 年 5 月 8 日見報後,當天集中市場股價卻以跌停板收盤。這就讓「非專業投資者」(Noise Traders) 疑惑了?是投資機構不買情?還是 55 億元的獲利不算甚麼?要理解或釐清這個疑惑,第一件工作是先找出國揚股價的日 K 線圖,仔細檢視過去幾周之前、到當天的股價發展過程。第二是找出該公司這塊土地的售價方式;它是早在幾個月之前開始內部討論,而且要決定這個標售案,一定要經過董事會討論通過,上市公司董事會資料大多需要公開。所以「專業投資機構」(Talent Investors) 知道,國揚公司有這塊土地正在尋求標售。第三是要知道它的標售時間點,它不必然是一天、可能要經過公開招標、領標單、公司訂出標售底價。想購地的個人與公司依照流程,經過內部專業部門;甚至也要開臨時董事會,討論後決定投標的底價。由於事涉商業競爭機密,這件事中部份細節是可以不公開的。由以上大略簡單的三個程序就可以理解,股價反映在事件之前真正邏輯與過程。

於是當事件發生前約 1 個月,對這個案子有研究的有心人,就可以依照客觀事件預期,對該公司進行股票投資。股價因為買盤的增加而上揚,且成交量也緩步增加;於是可能帶動其它投資者跟進。在有人買、有人賣的情況下,該公司的股價均衡價格因為買方的信心,開始由 12 元 / 股呈現上揚走勢。這個股價到標售案出來信息出現之際,已經漲到 26 元 / 股;上漲幅度約有一倍之多。而這樣一個上揚幅度,是足以讓 20 元 / 股以下買進的投資機構群,賺到「需要報酬率」(Requirement Return Rate)、而會反手賣出股票;因為這是「超額報酬」(Abnormal Return )、成功的波段操作個案。投資機構的「機會成本」(Opportunity Cost),或是需要的理論報酬率為 6%。這就形成股價到達高價區,利多出盡、完美的股價事件完成。個股與該公司重要經營事件的互動,就是股價與事件發展過程的平行進行;而將這個道理或邏輯、鋪陳在大盤上面也是一樣,當影響大盤的系統性利多、或是風險也宛如國揚設的個案一般、同出一轍。於是多頭在這三個月之中,一買一賣、達到股價價差獲利目標,畫下完美的反彈波段句點;多頭會先謝謝光臨?下次有機會再來?

叁、美股或台股大盤的表現將也這樣!

大盤的表現與未來發展的推理預測,照樣畫葫蘆;本文認為表現也會像國揚案例這樣。也就是當 COVID-19 病毒尚未完全流行於全球,或是尚未發生在美國紐約州時。大眾尚未預期到 COVID-19 病毒擴散之猛烈;但投資機構就已經先天下之憂而憂,開始把它當成重大利空、或是可能會發生的黑天鵝事件,開始由嘗試性的賣出股票、再來大量賣出。在剛賣出的 2020 年 2 月 12 日時,道瓊股價指數還因為看好 2020 年景氣投資者買入,股價指數創下 29,568.57 點、美股歷史最高點;在此之後多空平衡、勢均力敵、行情出現停滯,道瓊股價指數開始橫向整理。2 月 20 日多空力道開始傾斜,多頭兵力浮現匱乏與困窘、接著就慢慢縮減買盤力道,跟著股價便以瀑布型態下跌。

由於 COVID-19 疫情依然持續惡化,2020 年 3 月 14 日美國總統川普宣布,全國進入緊急狀態。一個國家或一個州進入緊急狀態,多可動用政府的備急準備金,展開對於被傷害人民的救援。於是美國政府動用 500 億美元預備資金,展開救援疫情行動。從此之後美國各州,慢慢進入各種州政府嚴格命令,限制人民上班上課的活動;包含餐廳關閉、購物商場停擺、托兒所與學校關閉、封城、居家隔離檢疫、外人邊界限制、在家上班、甚至搬出斷航等措施。3 月到 4 月美國疫情不斷惡化,與歐洲義大利、西班牙等國不相上下分。

2020 年 3 月 23 日,道瓊工業股價指數暴跌到最慘,高檔下跌的總絕對值正式超過萬點。以道瓊指次當天收盤的 18,068.81 點計算,總共道瓊因為 COVID-19 疫情跌掉 11,499.76 點。3 月 24 日道瓊工業股價指數開始出現 V 型反轉,指數一度攻到 2020 年 4 月 29 日的 24,671.07 點;反彈的絕對值指數為 6,602.26 點,佔跌掉幅度的 57.41%,之後呈現狹幅盤整格局。57.41% 的意義是,所有道瓊上市公司總市值,多因為 COVID-19 跌掉後恢復 57.41%。這對於以股票當成重要資產配置的企業家而言,財富價值的增加或折損是相當大的影響;眾所周知,財務金融 Finance 學的是融資或借錢,企業家的最大本事就是要會、或很會有 Finance 的 Skill;企業家擴張的最大支持者就是財富效果,就是持股的變現價值。

肆、結論:股息、失業與 GDP 探底,QE 撐住跌勢、大盤進入整理!

顯然多頭是怯步於,5 月 15 日的復工、即利多出盡而來。由於紐約州的確診與死亡人數一度飆高,因此政府對它的禁止、與限制命令要到 5 月 15 日才會漸漸鬆綁。雖然疫情與工作的取捨,已經讓美國人悶到不行;但是股價總是對於未來疫情,將要改善先兌現其利多的一面。而當這個利多已經兌現在股價之後,57.41% 的反彈幅度,似乎是短與中期投資人,可能暫時停聽看,獲利下車的時機了。以台灣加權股價的趨勢,對比道瓊股價指數;台股的攻勢比道瓊還要凌厲,反彈與繼續回升的機率也強於道瓊。但畢竟覆巢之下無完卵,當道瓊對上美國經濟衰退、川普與習近平的貿易談判又要開張之際,台股會繼續 V 型反彈變為 V 型反轉?本文當然渴望,但不敢妄想。

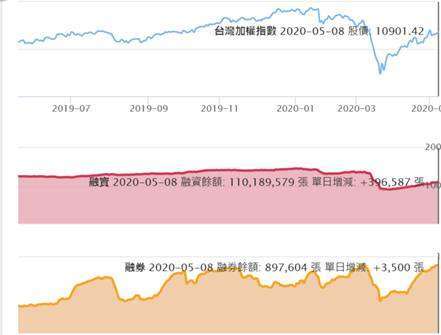

由圖二台股資券餘額的變化檢視,台股的融資餘額還在躊躇階段,大多數投資者不敢大量投資的心態仍然存在;以財務理論由「羊群效應」思考,對於多頭是利多,因為後續的買氣仍未進場。但是另外一方面,集中市場融券餘額的增加張數正在縮減;這在正常成交量之下,代表空頭已經開始想要認輸了。市場的正常運作與精彩就是買賣熱絡,不管賣方或買方開始膽怯,熱度多會降低、雙方多沒戲唱;只是泰山縱橫於林樹枝間,沒有猴子的吼叫聲、這部影集也不會有甚麼收視率。

全球股市各公司股價將要面對的:一、因為過度反應 (Over Reaction),再度反彈上來之後;未來實體經濟狀況到底如何。這些狀況是,會依產業結構偶所差異,有一些產業會為保有對未來的儲糧準備,減少股息發放。根據財金雜誌今周刊統計,目前為止削減今年股利發放的美股企業家數,已經有 120 家以上;它說這是自從 2009 年全球金融海嘯以來從未有過。二、而恰巧也在道瓊指數攻到最高點之際 24,671.07 點,2020 年 4 月 29 日美國商務部的經濟分析局 (BEA),公開公佈美國首季 GDP 年比成長數值為 - 4.8%,創下 2008 年以來最低水準。股息是上市公司對投資者的回報,尤其是長期投資者,他們需要現在與未來的現金股利,只能有短暫的墜落;至少在 5 月之後會預見營業現金流入,恢復到之前的水準。而第一季的 GDP 衰退數據似乎較預期有落差。三、美國勞動部在 5 月 8 日公佈,美國 4 月份的失業率為 14.7%,非農就業人口大幅減少 2,050 萬人;這個失業率數據是第二次大戰結束後最嚴肅。勞動部認為,如果將近期的裁員人數計算,確實失業率可能接近 20%。在以上三種數據多尚未完全清楚與探底之前,股價還會繼續呈現 V 型反轉的機率不大。而這幾種經濟數據也多是月份資料,它修成正果真的資料時間也需要醞釀。而因此之前先行買進股票的機構,也會因為風險與獲利的取捨,而會考慮是否暫時停止買進,或是賣出股票?居於這樣的考慮與推估思維,本文判斷未來短期間,股價的表現會出現結構性差異;台股短期再小幅再攀高機率還是存在,但是中期顯著盤整或是回檔機率更大。當利空快要結束,或已看到利多黎明曙光時,多頭請小心!!

(提醒:本文為財金專業研究分享,非投資建議書;不為任何引用本文,為商品行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多#均線指標上攻

- 講座

- 公告

上一篇

下一篇